Le dispositif Girardin industriel est un produit de défiscalisation permettant une réduction d’impôts one-shot, l’année suivant l’investissement. En revanche, le montant investi est à fonds perdu et ne donne pas lieu à un versement de revenus ou de dividendes. Mais comment fonctionne l’impôt avec un investissement Girardin ? On vous explique !

Qu’est-ce que la loi Girardin industriel ?

L’objectif de la loi Girardin industriel est d’inciter l’investissement dans du matériel productif tel que des canaux d’irrigation, des camions ou encore des chauffe-solaire. Le but étant de soutenir et développer l’activité des PME dans les départements et territoires d’outre-mer comme la Martinique ou la Guadeloupe.

Concrètement la loi Girardin industriel accorde une réduction d’impôt aux contribuables réalisant un investissement productif en outre-mer dans une entreprise exerçant une activité agricole, industrielle, ou artisanale.

En pratique, ces opérations sont organisées par des « monteurs » spécialisés en défiscalisation outre-mer comme Inter Invest ou Ecofip. L’investisseur apporte les fonds à une société de portage et devient alors associé de la société. En contrepartie, il bénéficie d’une réduction d’impôt dit « one shot » et doit conserver ses parts pendant 5 ans.

Les fonds collectés permettent à la société de portage d’acheter le matériel qui sera loué pendant 5 ans à l’entreprise éligible située dans les DOM-TOM. À l’issue de 5 ans, elle rachète le matériel à un prix symbolique.

Comment fonctionne la réduction d’impôt Girardin ?

L’investissement Girardin industriel est réalisé à fonds perdus. Autrement dit, vous ne le récupérez pas à la fin de l’opération. Par conséquent, la rentabilité de l’investissement correspond à la différence entre le montant investi et la réduction d’impôt.

Qu’est-ce qu’une réduction d’impôt « one shot » ?

La loi Girardin industriel offre donc une réduction d’impôt l’année suivant l’investissement. Contrairement aux autres dispositifs de défiscalisation, la réduction d’impôt n’est pas étalée dans le temps. En revanche, il est possible de renouveler l’opération tous les ans.

D’autre part, les sommes investies en Girardin Industriel ne donnent lieu à aucun versement de revenus ou de dividendes. L’investissement est donc à fonds perdus. Concrètement le bénéfice de l’opération est votre réduction d’impôt obtenue.

La loi Girardin, est soumise au plafonnement global des niches fiscales. Cependant, le plafond est de 18 000 € et non 10 000 €.

En revanche, si la réduction d’impôt est supérieure au montant de votre impôt, il est possible de reporter la réduction d’impôt non utilisée l’année suivante.

Exemple d’une réduction d’impôt avec un investissement Girardin industriel

Pour mieux comprendre la réduction d’impôt Girardin, imaginons que vous payiez 20 000 € d’impôt sur le revenu par an. Vous décidez d’investir dans un projet Girardin avec une rentabilité de 14%. Vous souhaitez investir 15 000 € pour réduire vos impôts.

Ainsi en investissant 15 000 €, vous pouvez obtenir une réduction d’impôt de 17 100 € qui vous sera attribuée l’année suivante. Par conséquent vous ne paierez plus que 2 900 € d’impôt au lieu de 20 000 €. Ainsi pour un investissement initial de 15 000 €, vous recevez 17 100 € soit 2 100 € de gain.

La loi Girardin permet d’obtenir une réduction d’impôt plus importante que votre apport.

Toutefois, ce type d’investissement représente un risque alors autant faire appel à des experts en gestion de patrimoine afin d’être conseillés.

Comment déclarer un investissement Girardin industriel ?

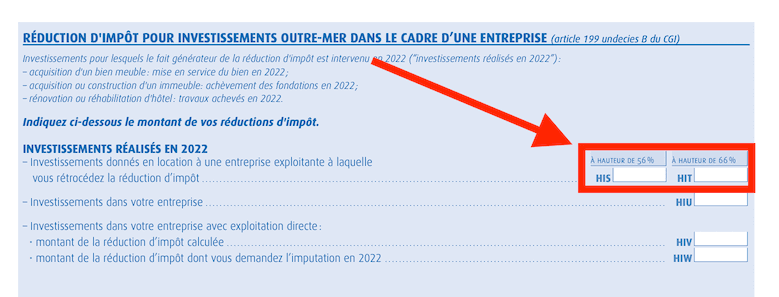

Vous devez déclarer un investissement Girardin au moment de la déclaration annuelle de vos impôts. Il convient de joindre le formulaire 2042 IOM au cases HIS ou HIT, qui va servir à détailler votre placement réalisé outre-mer.

Vous bénéficierez alors du remboursement de votre réduction d’impôt à la fin de l’été N+1.

En revanche, le taux de prélèvement à la source ne tient pas compte de vos réductions et crédits d’impôt, ce qui nécessite un effort de trésorerie. De même, vous ne pouvez pas modifier votre taux en raison de vos réductions et crédits d’impôt.

Quels sont les risques d’un investissement Girardin industriel ?

Le Girardin industriel permet de réduire ses impôts et s’avère être une opération rentable. Toutefois, il s’agit d’un investissement risqué. L’investisseur peut se voir annuler l’avantage fiscal même si la faute ne lui est pas imputable.

En effet, les risques d’un Girardin industriel peuvent être financiers ou économiques, à savoir :

- La défaillance de la société éligible qui entraîne la cessation de la location ;

- Un changement d’affectation de l’investissement entraînant la perte de l’avantage fiscal ;

- Une utilisation frauduleuse des fonds par la société de montage ;

- L’opération Girardin n’a pas obtenu l’agrément fiscal.

Bien que certaines sociétés de montage souscrivent des assurances, le risque zéro n’existe pas. Ainsi vous devez choisir votre partenaire avec précaution avant de vous lancer dans un investissement Girardin Industriel ! N’hésitez pas à demander conseils à des experts en gestion de patrimoine qui sauront vous guider afin d’optimiser votre fiscalité !