Les meilleures assurances vie : le top 15

Qu’est-ce que l’assurance vie ? Principes et fonctionnement

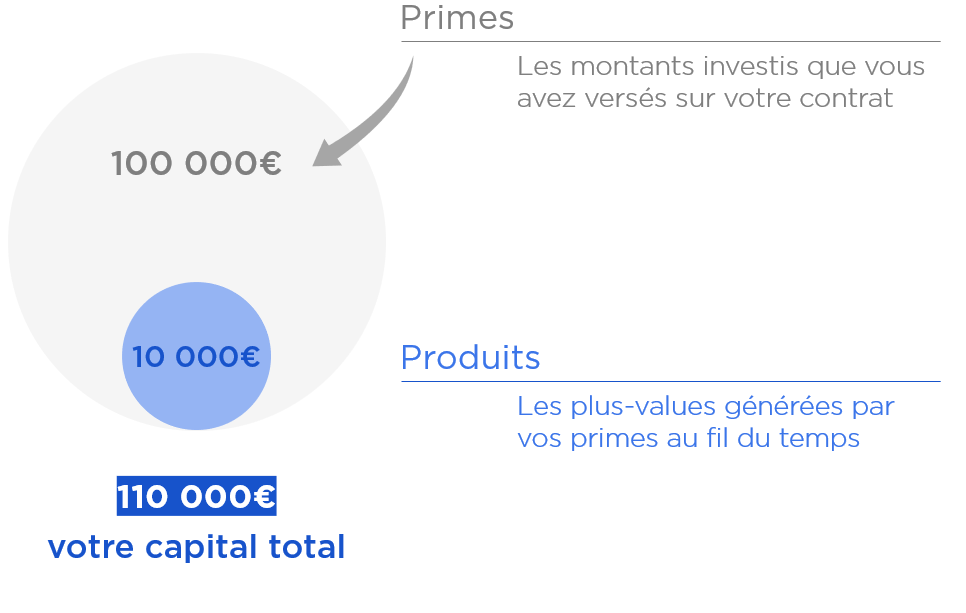

L’assurance vie est un contrat passé entre un souscripteur (vous, l’assuré) et un assureur. Concrètement, lorsque vous aurez ouvert un contrat, vous aurez la possibilité de placer votre argent (les primes) sur des supports financiers présélectionnés qui généreront des plus-values (les produits) afin de vous constituer un capital global. C’est la base, rien de plus compliqué, on vous le schématise ci-dessous pour que vous ayez le « jargon » de l’assurance vie :

Vous me direz, quel est l’intérêt de ce type de contrat ? Je peux déjà placer mon argent sur des actions, des OPCVM ou des obligations via mon compte titres. Et vous aurez tout à fait raison !

Certes, à ceci près que l’Etat a créé les contrats d’assurance vie pour vous inciter à investir et faire en sorte que vous évitiez de laisser votre argent dormir sur votre compte courant. Il a rendu ce type de support extrêmement avantageux, avec des cadeaux fiscaux dont vous auriez tort de vous priver !

Avant de passer en revue ses avantages, rentrons pas à pas dans les spécificités de l’assurance vie pour que ce placement n’ait plus aucun secret pour vous.

Pour prendre date, il est possible d’ouvrir un contrat d’assurance vie à un enfant mineur. Si vous ne saisissez pas bien son fonctionnement, vous pouvez lire notre article sur l’assurance vie pour les nuls, ou consulter notre FAQ sur l’assurance vie !

Où est placé votre argent ? Les fonds euros et les Unités de Compte (UC)

Quoi de plus normal que de savoir où est placé son argent. Ne vous laissez surtout pas intimider par ces termes barbares (fonds euros, unités de compte), c’est en fait très simple.

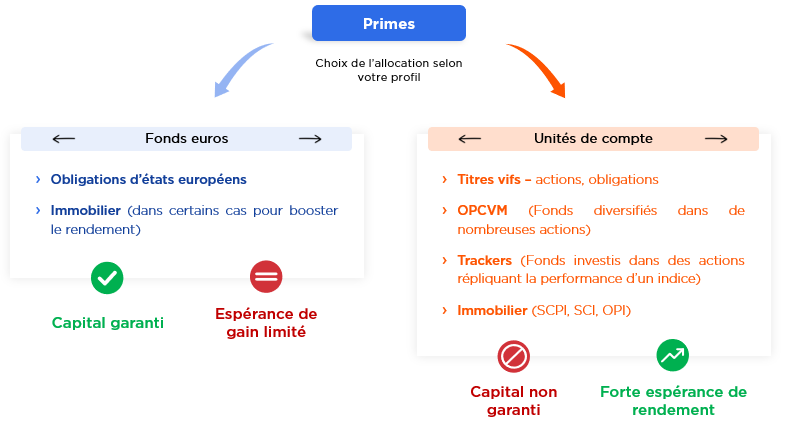

Il existe deux types de supports financiers sur lesquels vous allez pouvoir investir en assurance vie :

Les fonds en euros

Ils constituent la partie garantie/sécurisée du rendement de votre contrat. Ces fonds sont majoritairement investis dans des obligations d’Etats européens, dans la dette de ces pays. Plusieurs avantages en découlent :

- Votre capital est garanti dans son intégralité – vous placez 10 000 € sur un fonds en euros, vous récupérerez au moins 10 000 € à la sortie.

- Vous recevez un intérêt annuel compris entre 0,90% – 4% net de frais, soit un rendement potentiellement équivalent au livret A pour les meilleurs fonds ! D’où l’importance de bien choisir son contrat, on y reviendra.

- Votre capital et les intérêts cumulés sont totalement sécurisés – c’est ce qu’on appelle l’effet cliquet, si vous placez 10 000 € sur un fonds euros et que ce dernier vous rémunère à 3%, l’année prochaine, vous aurez 10 300 € quoiqu’il arrive. Vous continuerez, dès lors, à générer des produits sur ces 10 300 € etc. On parle aussi d’intérêts composés.

Les unités de compte ou UC

Ils constituent la partie non garantie mais avec une espérance de gain beaucoup plus importante. Concrètement, il existe un risque de perte de tout ou partie de votre capital. En contrepartie de ce « danger », les rendements attendus sur les UC sont bien plus importants que sur les fonds euros. Voici les avantages des unités de compte en plus d’une espérance de rendement plus forte :

- L’offre d’actifs : sur les bons contrats, vous aurez accès à un très vaste univers d’investissement : actions, obligations, produits structurés, trackers, OPCVM diversifiés et même de l’immobilier via des parts de SCPI, SCI et OPCI.

- La diversification : bien évidemment, vous aurez l’opportunité d’investir dans des actions ou obligations en direct. Mais vous aurez aussi accès à des actifs directement diversifiés et sélectionnés par des professionnels comme les OPCVM (fonds investis dans une multitude d’actions) ou les trackers (fonds investis dans une multitude d’actions répliquant la performance d’un indice comme le CAC 40)

Si nous avons tenu notre promesse de bien vous expliquer le fonctionnement de l’assurance vie, vous remarquez que celle-ci n’est pas intrinsèquement risquée ! En effet, si vous ne voulez prendre aucun risque, investissez l’ensemble de vos primes dans un fonds euros rémunérateurs !

Surtout, ne vous inquiétez pas, si vous n’avez pas le temps, ou ne vous sentez pas capable d’investir seul, les bonnes assurances vie vous proposeront une gestion professionnelle pour vous aider à allouer votre argent. Cela peut vous éviter de devoir effectuer vous-même les arbitrages (entre les supports en UC et le fonds euro) On vous explique juste après.

Il n’y a rien de magique dans l’assurance vie, vous placez des sommes d’argent (primes) sur votre contrat qui sont allouées en fonds euros ou UC selon vos attentes de rendement et de risque. On vous a schématisé tout ça ci-dessous :

Gestion libre ou gestion pilotée ?

Vous ne savez pas comment répartir votre argent entre fonds euros et UC ? Vous ne connaissez pas les supports disponibles en unités de compte ? Pas de panique, un autre intérêt de ce contrat tient en ses modes de gestion. Vous aurez la possibilité de choisir, et ce, sans que vos frais explosent :

- Soit vous êtes un investisseur aguerri et vous avez le temps et l’envie de vous plongez dans la sélection de vos supports financiers (euros et UC). Dans ce cas n’hésitez pas, choisissez la gestion libre !

- Soit vous débutez et ne savez pas comment vous y prendre où n’en avez juste pas l’envie / le temps. Alors, la gestion profilée ou pilotée est faite pour vous ! Vous aurez alors le choix entre 3 profils d’investissement :

- Profil Prudent : vous n’aimez pas le risque, mais vous aurez une faible espérance de rendement

- Profil Equilibré : risque maîtrisé et espérance de rendement modérée

- Profil Dynamique : vous n’avez pas peur du risque et vous souhaitez maximiser votre rendement

Vous pourrez, bien entendu, faire évoluer votre profil au fur et à mesure du temps. Vous trouverez ci-dessous une schématisation des différents profils avec une ventilation à titre d’information :

| Prudent | Equilibré | Dynamique | |

|---|---|---|---|

| Fonds Euros | 80% | 50% | 20% |

| Unités de compte | 20% | 50% | 80% |

| Rendement potentiel | Faible (2-3%) | Modéré (3-5%) | Fort (6% et plus) |

| Risque | Faible | Modéré | Risqué |

Vous l’avez compris, la gestion pilotée implique qu’un gestionnaire professionnel gère votre contrat pour vous. Vous pouvez bien entendu reprendre la main quand vous le souhaitez.

Choisir la meilleure assurance vie : tous les vendeurs ne se valent pas

Vous comprenez maintenant mieux le fonctionnement de l’assurance vie. Sachez qu’il est possible de souscrire à un contrat à deux. Avant de vous passer en revue ses avantages, il nous reste un dernier point à traiter, et pas des moindres. On va vous le répéter souvent, mais c’est pour votre bien.

Tous les contrats ne se valent pas !

Vous pourriez penser qu’ouvrir une assurance vie chez votre banquier traditionnel, chez un conseiller en gestion de patrimoine ou encore chez un courtier en ligne ne change rien. Nous allons vous montrer que ça change tout en passant sur chaque canal de distribution :

Votre banque traditionnelle

Votre conseiller bancaire a déjà dû vous proposer un contrat d’assurance vie. On sait que vous aimez votre banquier, c’est notre cas également, toutefois, leurs contrats sont rarement les plus compétitifs :

- Leurs frais sont les plus élevés du marché. La plupart des banques vous prélèvent 3% sur chacun de vos versements. Quand vous aurez l’opportunité de placer 10 000 € et que vous réaliserez qu’on vous prend 300 €, vous risquez de faire grise mine… Les meilleures assurances vie ne prélèvent aucun frais sur les versements. C’est autant d’argent qui reste dans votre poche !

- Vous n’avez pas accès à l’ensemble de l’offre du marché sur les placements en unités de compte. Et c’est normal, on ne peut pas en vouloir aux banques de ne pas proposer les produits des concurrents… Mais c’est un fait, vous aurez accès à des possibilités de placement limitées et qui ne sont pas forcément les meilleures.

- Un suivi client non optimisé. Devoir continuellement courir après son conseiller n’est pas idéal pour nouer une relation de confiance. C’est aussi le signe que votre conseiller s’occupe de trop de contrats différents à la fois. Si c’est le cas, il risque de ne pas être spécialiste dans ce type de placement en particulier.

Une banque en ligne

Elle vous proposera également des produits internes (Boursorama, Fortuneo…). Selon nous, ils sont plus intéressants que ceux des banques traditionnelles mais restent chers et moins compétitifs. Ils pourront convenir à ceux qui veulent gérer eux-mêmes leurs contrats car il n’y a en général aucun accompagnement.

Les conseillers en gestion de patrimoine

Ce sont des entreprises ou individus qui sont spécialistes de ce type de placement. Ils sont intéressants car ils comparent le marché, vous proposent une vraie stratégie patrimoniale et vous suivent dans le temps (vous avez généralement un conseiller particulier). Comme pour les banques, tous ne se valent pas, n’hésitez pas à les comparer et à les mettre en compétition.

Cleerly est un cabinet en gestion de patrimoine. Nous pouvons vous accompagner et vous conseiller sur leurs meilleures offres.

Les courtiers en ligne

Les frais sont quasi-inexistants à part sur la gestion (ce sont des frais incompressibles), les fonds euros sont généralement performants, l’offre en UC peut être compétitive (trackers, OPCVM, immobilier). C’est un bon choix si vous souhaitez gérer vous-même votre assurance vie. Il y aura, comme avec les banques en ligne, un accompagnement humain limité.

Notre avis

Si vous cherchez une bonne assurance vie, ne la souscrivez pas à la va-vite.

Des frais importants vous coûteront très chers au fil des années. Une offre pauvre en supports UC ne vous permettra pas de vous diversifier correctement et d’avoir les meilleurs placements pour performer. Enfin, avoir un conseiller qui connaît ses produits, ses clients et qui est réactif, c’est primordial. On parle de votre épargne, de votre argent ! Prenez-en soin.

Quels sont les critères communs aux meilleures assurances vie ?

Un minimum de frais (attention à certaines banques) !

Aucun frais de versement, ni d’arbitrage et de faibles frais de gestion seront des arguments majeurs pour prendre votre décision. Attention aux banques traditionnelles qui vous prélèveront des frais à tous les étages, alors même que vous êtes parfois en gestion libre… …

Pour information, nous avons ajouté un des contrats bancaires le plus distribué en France (Predissime 9 de Crédit Agricole) au comparateur pour favoriser la conclusion que vous devez en tirer. Rien que sur les frais de versement, une banque traditionnelle vous prélève 3 à 5% du montant placé alors qu’un courtier ne vous prend rien (ou à au moins la possibilité de ne rien vous prendre)… C’est 3 à 5% de performance immédiatement gagnée pour vous ! Les performances, on ne les maîtrise pas à chaque fois, les frais, eux, sont des charges fixes qui diminuent systématiquement la rentabilité nette d’un contrat. Il ne faut pas qu’elles deviennent un repoussoir qui vous donne envie de fermer votre assurance-vie chaque année ! C’est donc un critère essentiel.

Un large choix d’Unités de Compte qualitatives

Plus vous aurez de choix dans vos supports (OPCVM, SCPI, tracker/ETF etc.) plus vous pourrez diversifier vos investissements et optimiser votre stratégie tout au long de votre vie d’investisseur.

Ce point est crucial, en particulier si vous optez pour la gestion libre et d’autant plus si vous souhaitez booster votre rendement quelque soit la situation. Un large choix d’UC qualitatives vous permettra :

- De vous diversifier facilement à travers des OPCVM des meilleures sociétés de gestion, des trackers et des SCPI

- D’adapter la répartition de votre épargne tout au long de votre vie. Chacun a ses objectifs et son appétence pour le risque qui lui est propre. Par exemple, il est logique de vouloir dynamiser un maximum son épargne jeune et la sécuriser quand la retraite approche. Pour cela un large choix d’UC vous procure un univers des possibles très larges pour vous adapter.

Préférez les assurances vie en architecture ouverte afin de pouvoir investir dans les meilleurs fonds des meilleures sociétés de gestion. Un contrat en architecture dîtes fermée ne vous offrira que les fonds de la banque/assurance dans laquelle vous souscrivez à votre contrat, ce qui limite le choix et ne favorise pas une saine compétition.

Un fonds euro performant

Les Français en sont friands et c’est tout à fait normal. Sur les meilleurs contrats, vous aurez la possibilité d’y investir jusqu’à 100% de votre capital (qui est totalement garanti, on vous le rappelle) avec un rendement de 4% par an attendu en 2023 soit 1% de plus que votre livret A !

Attention néanmoins, comme nous l’avons dit précédemment, la performance des fonds euro s’érode d’année en année. C’est logique car les supports d’investissement permettant de générer cette performance sont majoritairement des obligations d’États européens non risquées. Les obligations sont tout simplement des titres permettant d’investir dans la dette des pays européens. Or, vous avez déjà dû entendre que la France et l’Allemagne empruntent de l’argent à des taux très bas car ce sont des pays « solides ». C’est pour cette raison que les rendements de ces fonds sont assez faibles (même s’ils remontent avec l’inflation depuis 2023).

Pour pallier cette baisse des taux synonyme de baisse de rendement sur les fonds en euro, les meilleurs contrats du marché proposent des fonds euros dynamiques. Le principe est simple : en contrepartie d’une souscription minimale en UC sur votre contrat, ce dernier vous donne accès à une performance plus importante sur la part garantie en fonds euro. Encore une fois, il n’y a pas de secret, si vous voulez booster vos performances, il faudra prendre un minimum de risque. On vous rassure, il est tout à fait possible d’investir 100% de votre capital en fonds euro garanti sur certains contrats que nous avons choisi.

Un assureur fiable

C’est le béaba, ne faîtes confiance qu’à des assureurs de premier ordre. Même si vous souscrivez votre contrat chez un courtier en ligne, gardez à l’esprit que votre argent n’est pas chez le courtier mais en sécurité chez l’assureur. Le courtier n’est qu’un intermédiaire qui est là pour vous conseiller (et négocier pour vous les frais de votre contrat). Vous pouvez souscrire un contrat chez votre banquier, une banque en ligne ou un courtier. Quel que soit votre distributeur, votre argent sera toujours chez l’assureur. Vous devez être sûr que ce dernier est solide. En général les grands assureurs très connus comme Generali, Swisslife, Spirica, Suravenir etc. répondent à cette problématique.

Notre comparatif ne prend en compte que des contrats assurés par des partenaires de premier plan et connu du grand public (Swisslife, Suravenir, Spirica etc. )

Un service client disponible et accessible

En gestion libre, nous vous conseillons de favoriser les courtiers en ligne qui sont bien digitalisés avec un service client réactif et de faibles frais. Le conseil ici, c’est vous, vous avez besoin d’un accompagnement réactif plus que d’un « vrai » conseiller. Comme vu ci-dessus, n’ayez aucune crainte dans la capacité de ces acteurs de répondre à vos besoins. Comme vous le constaterez dans le tableau ci-dessous, ils sont tous logés chez un assureur solide, votre argent est en sécurité !

Notre comparatif des contrats avec le moins de frais et les meilleures UC

| Suravenir | SwissLife | Cardif | |

|---|---|---|---|

| Assureur |  | ||

| UC disponibles | – 786 OPCVM – 83 trackers – 15 SCPI, 6 SCI, 5 OPCI | – 784 OPCVM – 56 trackers – 13 SCPI, 4 SCI, 2 OPCI | – 1428 OPCVM – 39 trackers – 15 SCPI, 5 SCI, 8 OPCI |

Frais sur versement | 0% | 0% | 0% |

Frais d’arbitrage | 0% | 0% | 0% |

Frais de gestion du contrat | À partir de 0,80% | À partir de 0,70% | À partir de 0,85% |

Possibilité d’investir 100% en fonds euro | Non 30% d’UC minimum | Oui | Oui |

Rendement du fonds euro (2024) | De 2,60% à 3,50% | De 2,40% à 3,70% | de 3% à 5% |

L’avis Cleerly ! | Beaucoup d’UC de qualité, en particulier sur les trackers. Des frais très bas Un fonds euro très performant à partir de 50% d’UC | Beaucoup, voire un peu trop d’UC disponibles. La possibilité d’investir et donc de sécuriser 100% de sa mise et plus -value en fonds euro | Beaucoup d’UC qualitatives. Un large choix de SCPI avec la possibilité de tout y investir. L’un des contrats avec le plus de supports du marché ! |

On ne vous a pas menti, les frais d’une assurance-vie en passant par un courtier en ligne sont imbattables par rapport à ceux d’ une banque classique. Que ce soit Cleerly, Linxea ou Mes-placements.fr, vous trouverez les mêmes caractéristiques :

- Des frais non-récurrents comme les frais de versements qui sont inexistants chez Cleerly, contre 3% au Crédit Agricole. Vous gagnez déjà presque une année de bon rendement en optant pour un courtier en ligne.

- Des frais de gestion récurrents plus faibles. Quand on sait qu’ils sont prélevés tous les ans sur la totalité de votre contrat, une économie de 0,15%/an n’est pas négligeable. Surtout si vous y restez 20 ans !

- Des frais d’arbitrage à 0%. C’est obligatoire lorsque vous choisissez de gérer vous-mêmes votre contrat. Vous n’avez pas l’intention « d’offrir » des frais à nos amis banquiers à chaque fois que vous décidez de changer d’allocation (par exemple désinvestir un fonds actions françaises pour investir dans une SCPI).

Chaque contrat propose un grand nombre d’UC variées et qualitatives :

Nous avons une préférence pour les contrats Cleerly Suravenir et Cleerly Elite (Cardif) qui propose de très beau fonds et de nombreux trackers qui vous simplifient grandement la tâche.

N’oubliez pas que vous aurez également des « frais cachés » quand vous investirez en UC. En effet, en plus des frais de gestion, chaque gérant d’OPCVM, de SCPI et de tracker vous prélèveront des frais sur les performances. Ces frais sont dits « cachés » car ils sont directement imputés sur la performance, vous n’en avez donc pas forcément conscience. Toutefois ils sont bien là, voici les frais sur les différents investissements :

- OPCVM : entre 1,5% et 2,5% (2% en moyenne)

- Tracker : entre 0,1% et 0,5% (0,3% en moyenne)

- Immobilier (SCPI, SCI, OPCI) : entre 2 et 5% sur la gestion + les frais d’entrée de l’ordre de 4,5%, ça peut paraître beaucoup, mais c’est assez classique sur ce type d’investissement.

Côté fonds euro, les performances des 3 contrats sélectionnés sont parmi les meilleures du marché. Toutefois, si vous souhaitez faire de la gestion libre, c’est, à priori, que vous allez chercher du rendement. Nous vous conseillons de ne pas trop vous arrêter sur les performances des fonds euros qui sont assez faibles et potentiellement amenées à décroitre.

Il est intéressant de souligner la possibilité d’investir 100% dans les contrats Cardif et SwissLife. Cela vous permet de mettre au chaud votre mise si vous jugez les marchés actions trop élevés ou que vous souhaitez sécuriser votre contrat après de belles plus-values.

Pour accéder au fonds euro qui affiche la meilleure performance du marché en 2023, vous devrez investir un montant important ou placer une partie de votre épargne sur des UC pour profiter de « boosts ».

Une stratégie payante, pour quelqu’un de prudent sur ce contrat en 2025, serait d’investir 40% de son épargne en fonds euro qui rapporte 3,60% et de diversifier 60% sur des SCPI avec des rendements de l’ordre de 4,50% et plus sur les SCPI de ce contrat. Un joli rendement pour une stratégie défensive !

Enfin, en termes d’assureur, vous constatez qu’il n’y a que des grands noms qui apparaissent. Nous avons intentionnellement choisis 3 contrats avec 3 assureurs différents afin que vous puissiez vous diversifier. Rien ne vous empêche d’ouvrir 3 assurances vie avec 3 stratégies différentes ou simplement pour diversifier votre risque.

Choisissez un contrat qui propose le type d’investissement que vous souhaitez avoir. Trackers, immobilier, produits structurés, il y en a pour tous les goûts.

Quelle est la meilleure assurance-vie bancaire ?

Pour ce qui est de donner notre avis sur la meilleure assurance-vie proposée par l’assureur d’une banque en 2025, nous choisissons celle de Cardif. Les arguments déjà détaillés dans notre comparatif sont nombreux :

- Pas de frais de versement (en passant par un courtier comme Cleerly) ;

- Des frais de gestion parmi les plus bas du marché ;

- Une offre d’unités de compte de qualité ;

Bref, c’est la raison de notre choix de ce contrat, car tout ce qui fait le succès d’un bon contrat se retrouve ici.

Les meilleurs fonds euros en 2025

Les fonds euros reprennent des couleurs avec la hausse des taux d’intérêts depuis fin 2022. Les assureurs se disputent les meilleures performance depuis 2023 et vont continuer à se batailler en 2025 et 2026. Pour obtenir des performances intéressantes, les assureurs n’ont pas hésité à piocher dans leurs réserves et à proposer des boosts particulièrement intéressants.

| Assureur | Performance 2023 |

|---|---|

| La France Mutualiste | 4,20% |

| Generali Vie | 3,50% |

| Abeille | 3,50% |

| Spirica | 3,13% |

| BNP Paribas Cardif | de 3 à 5% |

Notre contrat préféré pour le fonds euros est celui proposé par BNP Paribas Cardif qui a proposé des boosts pour permettre une performance jusqu’à 5%. Si vous êtes intéressé, de nouveaux boosts ont été mis en place en 2024 et prolongés en 2025 sur les nouveaux versements et on peut espérer des performances similaires !

La fiscalité de l’assurance vie : une niche incroyable

Maintenant que vous connaissez son fonctionnement et savez comment y souscrire, penchons-nous sur les avantages !

En plus de vous permettre d’épargner et d’investir, votre assurance vie vous permettra de limiter votre imposition sur les produits qu’elle génère (plus-values) mais également sur votre transmission. Passons ces avantages en revue.

3 règles à connaître en matière de fiscalité

La règle de l’antériorité fiscale

C’est la date de souscription de votre contrat qui prime. Les avantages fiscaux se déclenchent après 8 ans d’ouverture de votre contrat. Si vous ouvrez un contrat sur lequel vous ne déposez que 100 € aujourd’hui et que vous n’effectuez aucun versement pendant 8 ans, les plus-values de vos versements, passées cette date, profiteront de l’effet défiscalisant que nous allons voir. Autrement dit, si vous reversez 10 000 € après les 8 ans, toutes les plus-values de ces 10 000 € profiteront, elles aussi, d’une fiscalité avantageuse. Le plus tôt vous souscrivez, le mieux se portera votre imposition, quand on sait que l’Etat prélève 30% (flat tax) de vos plus-values, ça vaut le coup !

L’exonération des plus-values lors des rachats

Cassons d’emblée un mythe : l’assurance vie ne bloque pas votre épargne. Votre argent est disponible à tout moment car vous pouvez faire des retraits sur votre contrat quand vous le souhaitez. Ces retraits sont appelés « rachats » en assurance vie.

C’est lors de ces retraits que vous serez imposé. Vous ne serez jamais imposé au cours de la vie de votre contrat. Ainsi, rien à déclarer à la différence de vos autres comptes tous les ans. Tant que vous ne sortez pas d’argent, vos plus-values génèrent de nouvelles plus-values ! Par exemple, sur un compte titre classique, si vous générez 1 000 € de plus-values une année, vous paierez 333 € d’impôts. Sur votre assurance vie, ces 333 € sont réinvestis et génèrent de nouveaux produits.

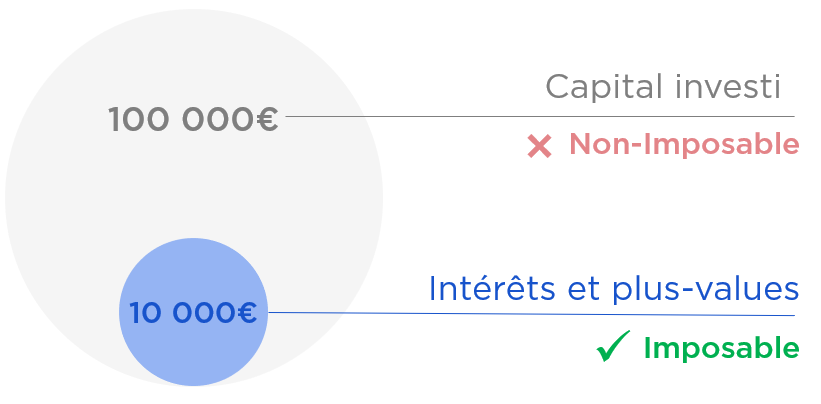

Jamais d’imposition sur les primes investies

Uniquement vos produits (plus-values) sont imposables, vos primes (montants investis) ne le seront jamais.

La fiscalité lors des rachats

Lorsque vous procédez à un rachat, la fiscalité se déclenche. Une fois passée le 8ème anniversaire de votre contrat, vous pourrez alors profiter :

- D’un abattement de 4 600 € annuel (9 200 € pour les couples mariés ou pacsés) sur les plus-values imposables. Autrement dit, vous serez totalement exonéré d’impôt sur ces 4 600 €

- Au delà de cet abattement, vous serez imposé à un taux préférentiel de 7,5% au lieu de 12,8%

- Attention, quoiqu’il arrive, vous devrez payer les prélèvements sociaux (17,2%) sur vos produits (plus-values), ces derniers n’étant pas soumis à l’abattement. C’est le cas sur n’importe quel support d’investissement. C’est comme ça, il n’y a pas le choix !

Le grand intérêt de l’assurance vie réside dans l’abattement annuel de 4 600 € sur vos plus-values. Des rachats partiels bien calibrés tous les ans peuvent vous permettre de sortir votre argent sans aucune imposition. Dans l’exemple ci-dessous, des rachats de 4 600 € tous les ans auraient permis d’éviter toute fiscalité.

Exemple

Sur un contrat d’assurance vie de 8 ans d’un montant global de 100 000 € dont 10 000 € de plus-value et 90 000 € de versements, si vous souhaitez faire un rachat total des 100 000 €, vous serez alors imposé sur les 10 000 € de plus-values. Comme votre contrat a 8 ans, vous aurez un abattement de 4 600 € sur ce montant. Ainsi votre revenu imposable passera de 10 000 € à 5 400 €, de plus ce reliquat ne sera imposé qu’à 7,5% contre 12,8%. In fine, votre montant d’imposition sera de 405 € d’imposition et 1720 € de prélèvements sociaux, soit 2 125 € contre 3 000 € si vous ne l’aviez pas placé sur l’assurance vie.

| Avec assurance vie | Sans assurance vie | |

|---|---|---|

| Montant du retrait | 10 000 € | 10 000 € |

| Prélèvements sociaux | 17,2% x 10 000 € = 1 720 € | 17,2% x 10 000 € = 1 720 € |

| Abattement | 4 600 € | 0 € |

| Produits imposables | 10 000 € – 4 600 € = 5 400 € | 10 000 € |

| Imposition | 5 400 € x 7,5% = 405 € | 10 000 € x 12,8% = 1 280 € |

| Prélèvements sociaux + impôts | 2 125 € | 3 000 € |

L’assurance vie comme outil de transmission

Cerise sur le gâteau, l’assurance vie est une véritable machine à détruire l’impôt sur la transmission, qui peut permettre de déshériter ses enfants ou de transmettre sans frais à ses neveux. On ne fait vraiment pas mieux. Surtout que dans ce cas précis, vous n’avez même pas besoin d’attendre, si vous ouvrez une assurance vie aujourd’hui et que vous décédez demain, vos bénéficiaires (n’oubliez pas de remplir la clause bénéficiaire de votre contrat) profiteront directement d’une imposition successorale allégée. Par contre votre âge importe :

Sur vos primes versées avant 70 ans :

Lors du décès du souscripteur, les bénéficiaires profiteront d’une imposition particulièrement avantageuse :

- Abattement et exonération d’impôt de 152 500 € par bénéficiaire

- 20% d’imposition sur la part entre 152 500 € et 852 500 €

- 31,25% d’imposition au delà de 852 500 €

L’abattement se cumule avec le nombre de bénéficiaires. Si vous avez 3 bénéficiaires, vous pouvez transmettre 457 500 € libres de toute fiscalité.

Comme on vous le disait, l’assurance vie est imbattable en termes de transmission. Quand on sait que l’abattement lors de la transmission en ligne directe est de 100 000 €, l’assurance vie ajoute 152 500 € et pour n’importe quel bénéficiaire (on traite le sujet ici si vous souhaitez en savoir plus)

Sur vos primes versées après 70 ans

Lors du décès du souscripteur, les bénéficiaires profiteront d’une imposition moins avantageuse :

- Abattement et exonération d’impôt de 30 500 € pour l’ensemble des bénéficiaires

- La part des primes au-delà de 30 500 € sera transmise selon les règles du barème de l’impôt sur les droits de succession

- Exonération d’impôts sur les produits (attention, quoiqu’il arrive, comme nous l’avons déjà dit, les prélèvements sociaux de 17,2% sont à payer quoiqu’il arrive)

Selon nous, il reste intéressant de verser les 30 500 € complémentaires sur une assurance vie si vous avez passé les 70 ans. Vos bénéficiaires ne paieront pas d’impôts dessus et en plus, les produits sont exonérés. Au-delà de ce montant, la fiscalité est moins intéressante. Nous vous conseillons également d’ouvrir un nouveau contrat dans ce cas là. Cela permettra de faciliter la succession et d’y voir plus clair pour vous.

Comment se passent les déclarations ? On vous explique ce qu’il faut déclarer aux impôts par rapport à l’assurance vie.

Combien placer sur une assurance vie ?

Sachez qu’il n’existe pas de plafond de versement, vous pouvez donc placer les sommes que vous souhaitez sur votre contrat d’assurance-vie.

Par ailleurs, l’assurance-vie est un produit « tout-terrain ». Vous avez accès à des produits plus ou moins risqués, qui vont du placement très peu rémunérateur mais avec une garantie en capital totale, à des contrats beaucoup plus risqués qui peuvent vous faire gagner beaucoup d’argent.

Il est donc tout à fait possible d’avoir une stratégie patrimoniale bien diversifiée, tout en ne possédant qu’un contrat d’assurance-vie. Si votre patrimoine financier s’élève à 50 000 € par exemple et que vous souhaitez diversifier vos placements sans passer trop de temps à souscrire différents contrats (PEA, PER, SCPI…), l’assurance-vie est le compromis idéal. Vous pourrez y loger :

- Des actifs sécurisés avec une garantie en capital totale grâce au fonds euros ;

- Des actifs boursiers grâce aux ETF (trackers qui suivent le cours des actions américaines, françaises ou même d’une matière première comme l’or) ;

- De l’immobilier avec l’achat de SCPI via un contrat d’assurance-vie.

Ce ne sont là que des exemples et nous avons déjà vu que vous pouvez avoir accès à bien d’autres produits d’épargne avec une assurance-vie (produits structurés, OPC, SICAV…).

L’avantage est qu’en fonction de votre allocation d’actifs, vous pourrez opter pour une stratégie plus ou moins dynamique :

- Les particuliers qui visent une stratégie long terme pourront opter pour une allocation qui privilégie les actifs risqués avec 70% d’unités de compte par exemple ;

- Les investisseurs dont l’horizon de placement est plus incertain devront privilégier une approche équilibrée (avec 50% investis en fonds euros pour garder de la liquidité sans se mettre trop à risque).

Est-il possible de changer d’assurance vie ?

Il est possible qu’à un moment votre contrat ne vous convienne plus. Cela peut s’expliquer par un contrat qui ne sera pas assez performant, pour lequel vous ne serez pas satisfait des conseils, un contrat dont les frais sont trop importants ou un contrat sur lequel vos possibilités d’investissements sont limitées…

Depuis la loi Pacte de 2019, il est possible de transférer son contrat, cependant ce transfert a une limite très importante : il faut transférer son contrat chez le même assureur. C’est un problème car en général, les banques ont leur propre compagnie d’assurance. Si vous avez un contrat au Crédit Agricole ou à La Banque Postale, votre contrat va rester bloqué.

Sachez qu’il est possible de posséder plusieurs assurances vie, ce qui permet de laisser un ancien contrat pour continuer à profiter des avantages fiscaux, si celui-ci à plus de 8 ans. C’est une solution que nous proposons souvent à nos clients.

Le meilleur placement ? Notre avis sur l’assurance vie (en résumé)

Vous l’aurez compris, nous considérons l’assurance-vie comme l’un des meilleurs placements pour diversifier votre épargne. Les atouts sont multiples :

- Un contrat d’assurance vie ne bloque pas votre argent ! Vous pouvez faire des retraits à tout moment via des « rachats » (terme consacré pour qualifier un retrait). Il n’y a aucune pénalité, au pire vous ne profiterez pas des avantages fiscaux qu’offre ce produit.

- L’assurance vie n’est pas un placement foncièrement risqué. Il est composé d’un certain nombre de garanties. Vous pouvez choisir une assurance vie composée uniquement de fonds euros à capital garanti qui pourraient vous rapporter jusqu’à 4% en 2024. Seule la partie en Unité de Compte présente un risque mais une espérance de rentabilité plus élevée. Dans les unités de compte, vous pouvez choisir des produits structurés qui permettent de connaître à l’avance la performance espérée.

- Il ne s’agit pas d’un contrat « universel ». Tous les contrats d’assurance vie ne se valent pas, ne sautez pas sur le premier contrat que vous propose votre banquier.

- L’assurance vie n’est pas l’équivalent d’une assurance décès.

- L’assurance vie est polyvalente et vous permet d’épargner, d’investir, de préparer votre retraite ou encore de transmettre avec une fiscalité allégée.

- Ouvrez un contrat le plus tôt possible. Les avantages sont fonction de l’âge du contrat, qu’importe le montant des primes versées. Ouvrir un contrat pour son enfant mineur est donc fortement indiqué.

- Il n’y a aucune fiscalité lors de la phase d’investissement. Tant que vous ne sortez pas d’argent, on ne vous prélève pas d’impôt.

- La possibilité d’ouvrir des contrats sur mesure avec l’assurance vie luxembourgeoise pour ceux qui ont des montants importants à placer. Pas d’inquiétude, on ne parle pas ici d’évasion fiscale !

- Vous n’êtes pas obligé de conserver votre contrat pendant au minimum 8 ans. Certes, l’intérêt fiscal de l’assurance vie se déclenche à partir de 8 ans de détention. Mais rien ne vous oblige à la conserver si longtemps si ce support ne vous convient plus. Vous serez alors assujetti à la flat tax (30%) uniquement sur vos plus-values.

- La fiscalité sur vos produits (plus-values) s’allège énormément après 8 ans de détention.

- Une imposition extrêmement avantageuse pour transmettre votre patrimoine et des plafonds sur votre contrat très avantageux.

- Le nantissement de son assurance vie qui peut être utilisé pour pour garantir un emprunt.

Si vous vous intéressez à l’assurance vie pour votre retraite, avez-vous entendu parler du Plan Épargne Retraite (PER) ? Ce contrat a de nombreuses similarités par rapport à l’assurance vie et le dispositif est particulièrement intéressant pour les personnes fortement imposées.

L’assurance vie est un produit d’épargne très populaire. Ce produit permet de se constituer un capital sur le long terme, de préparer sa retraite ainsi que de transmettre son patrimoine au bénéficiaire de son choix. L’assurance vie offre une grande flexibilité en termes de versements, d’investissements, de choix de bénéficiaires et de rachat…

Vous effectuez un ou des versements (aussi appelés « primes ») sur votre contrat. Cette épargne est ensuite investis dans des supports que vous choisissez. Les supports peuvent être en unités de compte (fonds d’investissement, actions, obligations, etc.) ou en fonds en euros (garantis par l’assureur).

L’assurance vie offre des avantages fiscaux significatifs, notamment sur les plus-values et la succession. Les intérêts générés par le contrat sont en général exonérés d’impôt sur le revenu après 8 ans. En cas de décès, le capital versé aux bénéficiaires peut être largement exonéré de droits de succession, notamment sur les versements effectués avant 70 ans.

Le rachat est l’action de retirer une partie ou la totalité de l’épargne de votre contrat. Un rachat peut être partiel ou total. Attention car un rachat peut avoir des conséquences fiscales, notamment un rachat total car si celui-ci a plus de 8 ans, vous perdrez les avantages fiscaux de celui-ci.

La clause bénéficiaire est la partie du contrat qui désigne la ou les personnes qui recevront le capital ou la rente en cas de décès de l’assuré. L’assurance vie est hors succession, c’est-à-dire qu’elle peut être utilisée pour favoriser une personne qui n’est pas héritier (et donc être utilisée pour déshériter un héritier).

Le choix des supports d’investissement dépend de votre profil d’investisseur, de vos objectifs et de votre tolérance au risque. En général, les fonds en euros sont moins risqués mais offrent un rendement faible, tandis que les unités de compte présentent un risque plus élevé mais un potentiel de rendement plus élevé. N’hésitez pas à contacter des experts comme Cleerly pour vous accompagner et sélectionner les supports adaptés à votre profil.

Si vous investissez dans des unités de compte (UC), la valeur de ces supports peut fluctuer à la hausse comme à la baisse en fonction de l’évolution des marchés financiers. Il est donc possible de perdre de l’argent avec un contrat d’assurance vie. Cependant, sachez que les fonds en euros sont garantis par l’assureur.

4 commentaires

Vos questions et nos réponses d'experts

Une question ? Posez-la ici

Un expert Cleerly vous répondra dans les meilleurs délais. Votre email reste confidentiel.

quelle est la fiscalité pour les non résidents

Bonjour,

Normalement vous ne serez imposé que lors d’un rachat total ou partiel.

Cette imposition dépendra de la date d’ouverture de votre contrat.

En tant que non résident fiscal français, vous ne profiterez pas de l’avantage fiscale de l’abattement au bout de 8 ans de détention.

La fiscalité va aussi dépendre de votre pays de résidence.

En plus de la fiscalité française, certains états vont vous imposer la leur.

Benoît

Je suis désemparée je suis à la caisse d’épargne j ai une assurance vie depuis plus de 8 ans beaucoup de frait j ai passer 50000 euro et sa me rapporte rien pourriez vous m aider

Merci

Bonjour,

Je comprends votre frustration.

Vous pouvez nous appeler au 01 87 66 31 35 pour faire un point avec un conseiller.