Investir son argent et faire fructifier son épargne demande de prendre quelques précautions afin de ne pas perdre son capital. Vous devez préparer une stratégie d’investissement en fonction de vos objectifs, mais aussi de votre situation personnelle. Cela vous évitera de commettre des erreurs et de sécuriser au maximum votre épargne, bien que tout placement ne soit jamais sans risque ! Alors, comment investir son argent intelligemment ? On vous répond !

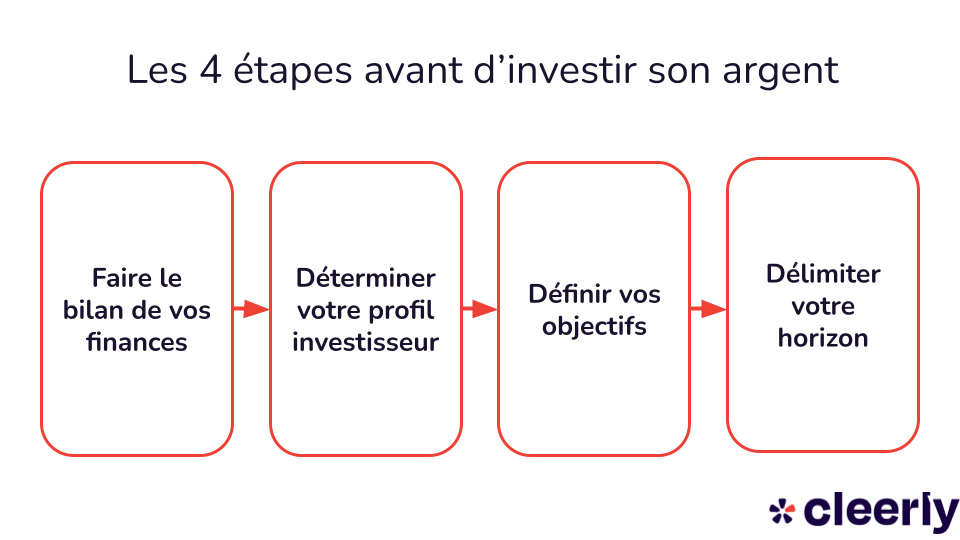

Investir son argent : procédez par étape !

Vous ne pouvez pas vous lancer dans le premier placement venu. Vous devez avant tout établir une stratégie d’investissement et faire le point sur vos objectifs.

Faites un bilan de vos finances

Dans un premier temps, vous devez faire le bilan de vos finances personnelles. En effet, il est important d’établir un budget annuel en tenant compte de vos dépenses et de vos ressources. Ainsi, vous pourrez connaître le montant qu’il vous est possible d’investir mensuellement, en plus de votre éventuelle épargne.

Mais sachez que, quel que soit votre budget, vous pouvez trouver des solutions d’investissement adaptées à vos finances.

Pour les placements à risque, investissez uniquement l’argent que vous êtes prêts à perdre ! Vous devez toujours gardez en tête que le risque de perte de capital est présent, et surtout sur les produits promettant un haut rendement !

Déterminez votre profil investisseur

Connaître votre profil investisseur est essentiel lorsque vous souhaitez investir votre argent. En effet, vous devez savoir quel type d’investisseur vous êtes, à savoir :

- Prudent : Votre priorité est de sécuriser votre capital.

- Équilibré : Vous recherchez de la performance tout en limitant le risque de perte de capital.

- Dynamique : Votre objectif est d’obtenir le meilleur rendement et vous êtes prêt à subir des pertes.

Lorsque vous investissez votre épargne, vous devez tenir compte du ratio risque/rendement qui varie selon les produits financiers. Gardez à l’esprit que le risque rémunère le rendement. Autrement dit, les placements les plus performants sont aussi les plus volatils puisqu’ils fluctuent au rythme des marchés boursiers.

Vous devez donc être conscient que le risque de perte de capital est toujours présent pour ce type d’investissement. C’est pourquoi, vous devez connaître votre profil investisseur et notamment votre aversion au risque.

Définissez vos objectifs

Avant de choisir vos placements, vous devez aussi définir vos objectifs et notamment votre horizon d’investissement.

Dans un premier temps donc vous devez vous demander dans quel but vous souhaitez placer votre capital, comme :

- Acquérir une résidence principale,

- Acquérir une résidence secondaire,

- Réaliser des investissements locatifs,

- Préparer votre retraite,

- Prendre votre retraite plus tôt,

- Optimiser votre fiscalité,

- Préparer votre succession…

De multiples raisons peuvent vous motiver à investir votre argent. Quoi qu’il en soit, vous devez déterminer votre horizon de placement qui va découler de vos objectifs.

Délimitez votre horizon d’investissement

Concrètement, l’horizon d’investissement détermine la durée pendant laquelle vous prévoyez de détenir un produit financier. Il dépend de votre projet que vous souhaitez réaliser avec votre épargne.

Ainsi on distingue trois horizons d’investissements :

- Le court terme pour une durée de moins de 3 ans

- Le moyen terme pour une durée entre 3 ans et 10 ans

- Le long terme pour une durée de plus de 10 ans

Généralement, le court terme vous permet de disposer d’une épargne de précaution, disponible à tout moment. Dans ce cas, le placement est sans risque, mais sa rémunération est relativement faible.

En effet, le potentiel de rendement, la durée et la disponibilité de votre épargne vont de pair !

C’est pourquoi la plupart des investissements sont généralement de 10 ans, 20 ans ou 30 ans. Ces derniers permettent de lisser le risque, de limiter l’impact de la fluctuation des marchés financiers, mais aussi d’obtenir une meilleure performance !

Certains supports comme le PEA (plan épargne action) ou encore l’assurance-vie permettent d’obtenir des avantages fiscaux sous conditions et notamment de durée.

Par conséquent, il est aussi important de connaître à la fois vos objectifs, votre profil investisseur et votre horizon d’investissement. Les produits sont nombreux et par conséquent vous devez les choisir en fonction de ces critères.

Investir son argent : pensez diversification !

Une fois votre stratégie définie, vous devez investir votre argent, mais en diversifiant votre placement afin de limiter les risques de perte de capital. Autrement dit, il est fortement déconseillé de placer votre épargne dans un seul et même produit financier.

Par exemple, une répartition des actifs de façon équilibrée consiste à obtenir un ratio rendement/risque correct permettant ainsi de limiter les risques de perte de capital, et de préserver votre patrimoine sur le long terme. Dans ce cas, la diversification de vos actifs peut se présenter comme suit :

- L’acquisition de votre résidence principale comme socle de base ;

- L’utilisation des livrets réglementés (Livret A et LDDS) pour déposer une épargne de précaution ;

- Un fonds euros dans une assurance-vie pour un investissement sécurisé avec quelques fonds obligataires pour dynamiser ;

- Des actions dans un PEA pour booster la performance de votre portefeuille ;

- Des parts de SCPI pour obtenir un revenu régulier ;

- Quelques placements atypiques assimilés à des placements « plaisir » comme l’or, les cryptos, les montres, l’art, ou encore les groupements forestiers.

Où investir son argent selon ses objectifs ?

Selon vos objectifs et votre profil investisseur, plusieurs options s’offrent à vous pour investir votre argent et faire fructifier votre épargne.

La bourse pour optimiser la performance

Contrairement aux idées reçues, investir en bourse est accessible à tous, et ce même si vous n’avez pas de connaissances particulières. En outre, intégrer la bourse dans votre portefeuille d’actifs vous permet de booster la performance de vos investissements.

En effet, il est prouvé sur le long terme que c’est le placement le plus performant. Vous pouvez espérer jusqu’à 8% à 9% de rendement par an, notamment avec les ETF (trackers). D’autant que la bourse offre de la souplesse puisque vous pouvez ajuster à tout moment le ratio rendement/risque.

Pour investir en bourse, vous pouvez ainsi ouvrir un PEA. Ce dernier vous permet aussi de bénéficier d’avantages fiscaux après 5 ans de détention. Attention toutefois de bien comparer les offres de PEA et notamment les frais appliqués.

L’immobilier pour se constituer un patrimoine

L’immobilier reste encore aujourd’hui une valeur sûre malgré l’augmentation des taux. Vous pouvez donc vous lancer dans l’investissement locatif grâce à l’effet de levier du crédit.

Et pour ceux qui trouvent l’immobilier contraignant, vous pouvez privilégier l’investissement pierre-papier avec les SCPI (société civile de placement immobilier).

Ce sont des sociétés de gestion qui achètent et gèrent des parcs immobiliers comme des immeubles résidentiels, des bureaux, des commerces. Ainsi en achetant des parts de SCPI, vous devenez propriétaire d’une fraction de ce patrimoine et vous en percevez les loyers.

Le rendement moyen des SCPI oscille entre 4% et 6%. L’investissement en SCPI est conseillé sur le long terme (au moins 8 ans) pour amortir les frais d’entrée, parfois élevés. Là encore, il est important de prendre le temps, car un bon choix de SCPI peut faire varier le rendement du simple au double !

À noter qu’il est possible d’investir dans des SCPI en direct auprès des sociétés de gestion, mais aussi via un PEA ou encore un contrat d’assurance-vie.

L’assurance-vie : le couteau-suisse de l’investissement

L’assurance-vie est un placement permettant d’une part d’épargner en sécurité grâce aux fonds euros, mais aussi d’investir sur les marchés financiers avec les unités de compte.

Les avantages de l’assurance-vie sont multiples :

- Possibilité d’optimiser la performance de son investissement grâce au contrat multi-support ;

- L’épargne est disponible à tout moment ;

- Avantages fiscaux après 8 ans de détention du contrat d’assurance-vie ;

- Optimisation des droits de succession.

Bien entendu, vous devez comparer les différents contrats d’assurance-vie disponibles sur le marché. Notamment en ce qui concerne les frais, le taux de rendement des fonds euros, mais aussi les produits financiers disponibles.

Le PER pour défiscaliser et préparer sa retraite

Il existe de nombreux dispositifs de défiscalisation que ce soit en investissant dans l’immobilier ou dans des PME.

Le PER (plan épargne retraite) est un outil qui vous permet de réduire vos impôts et de préparer votre retraite. À l’image de l’assurance-vie, il combine placement sécurisé grâce au fonds euros et performance avec les supports en actions.

Mais l’avantage du PER est de pouvoir déduire ses versements de vos revenus imposables. En contrepartie, votre épargne est bloquée jusqu’à la retraite, sauf exception.

Investir son argent : les erreurs à éviter !

Investir son argent comporte des risques notamment la perte de capital et la fluctuation du marché. Par conséquent, afin d’éviter ses risques vous devez être attentif aux points suivants :

- Prendre le temps de s’informer : Vous devez effectuer des recherches suffisantes sur les produits de placement qui vous intéresse. Ne vous lancez pas à l’aveugle !

- Attention aux placements trop spéculatifs : dans la lignée du premier conseil, faites attention aux arnaques, mais aussi à ceux qui vantent les performances de tels ou tels investissements. Ces produits sont généralement très volatils et donc incertains. Si vous êtes tout de même tenté, investissez qu’une petite fraction de votre argent en gardant à l’esprit que vous pouvez le perdre !

- Garder la tête froide : Vous ne devez pas vous laisser envahir par les émotions dès lors que les marchés financiers fluctuent. Vous ne devez pas céder à la panique, vous risquez alors de prendre de mauvaises décisions.

- Ne pas diversifier : Nous vous l’avons vu précédemment, la diversification est la clé de la réussite en matière d’investissement. En plaçant votre argent sur différents actifs, cela vous permet de limiter les risques de perte.

- Attention aux frais : Là aussi, vous devez prendre le temps de comparer les offres. Les frais élevés peuvent impacter lourdement la performance de vos placements. Alors, choisissez vos supports d’investissement avec attention. Pour trouver les meilleurs placements, vous pouvez comparer les plateformes spécialisées dont les frais sont généralement moins élevés que les banques.

Vous l’aurez compris, il existe des solutions accessibles à tous pour investir son argent. Mais en cas de doute, n’hésitez pas à faire appel à des professionnels tels que des conseillers en gestion de patrimoine. En effet, ils sauront vous guider dans vos projets et vous proposeront des solutions d’investissements adaptés à votre profil et votre situation personnelle !