Votre plus-value est de : - €

Imposition estimée : - €

Plus-value brute : - %

Vous avez profité du boom des cryptomonnaies et vous souhaitez en vendre une partie ? Nous mettons à votre disposition ce simulateur qui vous donnera une idée sur le montant de votre imposition. Car même s’il s’agit de monnaies décentralisées et qu’il n’existe pas de taxe crypto proprement dite, l’État ne vous oublie pas. Quelle est la fiscalité des crypto-monnaies ? Pouvez-vous éviter la flat tax ? Comment déclarer les plus-values aux impôts ? On vous explique tout ce qu’il faut savoir sur l’imposition des crypto-monnaies.

Est-ce que les crypto-monnaies sont soumises à l’impôt en France?

Malheureusement, depuis le 1er janvier 2019, les plus-values des actifs numériques (comme le Bitcoin) sont imposables pour les particuliers français suite à la décision de la création d’un régime fiscal spécifique.

Cependant, Bruno Le Maire, dans sa grande bonté, a décidé que les contribuables pourraient bénéficier d’un abattement de cessions de 305 € chaque année. Cela signifie que si vous vendez des crypto-monnaies pour un montant inférieur à cette somme au cours d’une année, vous n’aurez rien à déclarer. Dans le cas contraire, il faudra tout déclarer.

Attention car vous pourrez souvent lire, avec erreur, que l’abattement de cessions concerne une plus-value de 305 €, c’est bien le montant de la transaction qui compte et non la plus-value !

Sachez aussi que vous devez déclarer à l’administration fiscale vos crypto-monnaies détenues sur des comptes en dehors de la France. Évitez de faire comme Jérôme Cahuzac.

Contrairement à ce qui circule parfois sur le web, il n’existe pas de taxe crypto à proprement parler puisque l’Etat dispose déjà d’un cadre législatif suffisant pour cela. Pour calculer votre imposition, sachez que vos plus-values seront imposées selon 2 méthodes selon votre imposition :

- Soit vous êtes dans la tranche marginal d’imposition à 0% ou 11% et dans ce cas vous serez imposé selon votre tranche en ajoutant les prélèvements sociaux ;

- Soit avec le taux unique de la « Flat Tax », c’est à dire 30 % (17,2 % de prélèvements sociaux et 12,8 % d’impôts).

Vous pouvez utiliser notre simulateur en haut de la page pour estimer vos gains nets.

Quand faut-il effectuer sa déclaration fiscale ?

Pour effectuer votre déclaration d’impôts, cela se passera à partir du 6 avril 2023.

En 2023, la déclaration papier pour les revenus de 2022 devait être faite avant le 18 mai 2023 à 23h59.

Pour la déclaration en ligne, il existait 3 dates butoirs en 2023 en fonction de votre département :

- Pour les départements allant de 01 à 19 : mardi 23 mai 2023 à minuit.

- Pour les départements allant de 20 à 54 : mardi 30 mai 2023 à minuit.

- Pour les départements allant de 55 à 976 (Mayotte) : mercredi 7 juin 2023 à minuit.

Comment déclarer ses plus-values de crypto-monnaies ?

Pour déclarer vos plus-values (mais vous devez aussi déclarer vos moins-values), il faudra remplir le formulaire Cerfa n°2042-C et les cases 3AN et 3BN qui sont celles des actifs numériques.

Si vous souhaitez voir le formulaire, vous pouvez le retrouver ici :

La complexité de la déclaration réside dans le fait où il faut calculer la plus-value (ou la moins-value) de chaque opération en monnaies fiduciaires (euros, dollars, livres sterling, yen…).

Exemple :

Xavier décide de placer 20 000 € sur le Bitcoin en début d’année X. Il est dans la tranche marginale d’imposition de 30%. Il réalise une première transaction en retirant son argent en euros avec une plus-value de 10 000 € (soit 30 000 €). Il ne connaît pas le fonctionnement de la fiscalité et décide de tout réinvestir dans le SHIBA. Il subit une perte de 50% de son investissement (15 000 €) mais décide de garder son investissement en stable coin.

Au moment de la déclaration d’impôts pendant l’année X+1, il pense pouvoir déclarer une moins-value de 5 000 €. Seulement, aux yeux de l’administration fiscale, il n’y a qu’une opération de plus-value prise en compte. Xavier devra donc payer 3 000 € d’impôts sur sa plus-value au titre de la Flat-Tax (30% x 10 000 €).

Il s’agit d’un exemple très simple, voir simpliste, qui illustre l’importance de se faire accompagner par un avocat fiscaliste ou par une plateforme comme Waltio pour éviter ce genre de mauvaise surprise ! Certains investisseurs se retrouvent à devoir payer plus d’impôts que le montant de leur portefeuille !

Comment déclarer les comptes de crypto-monnaies ?

Pour déclarer vos comptes de crypto-monnaies, vous devez remplir le formulaire n°3916. Vous pourrez faire la démarche en ligne où vous pouvez le retrouver ici :

Télécharger le formulaire 3916 3425 pour déclarer votre compte à l’étranger.

La partie de la déclaration peut s’avérer fastidieuse car on vous demande de nombreux détails.

Déclarer un compte Coinbase

- Intitulé du compte : Coinbase

- Désignation de l’établissement : Coinbase Europe Limited

- Complément de désignation : www.coinbase.com

- Numéro de compte : votre adresse e-mail utilisée

- Caractéristique du compte : utilisation à titre privé/professionnel et compte simple/joint/collectif

- Date d’ouverture : JJ/MM/AAAA

- Adresse : 70 Sir John Rogerson’s Quay, Dublin D02 R296 (Irlande)

Déclarer un compte Binance

- Intitulé du compte : Binance

- Désignation de l’établissement : Binance Europe Services Limited

- Complément de désignation : www.binance.com

- Numéro de compte : votre adresse e-mail utilisée

- Caractéristique du compte : utilisation à titre privé/professionnel et compte simple/joint/collectif

- Date d’ouverture : JJ/MM/AAAA

- Adresse : LEVEL G (OFFICE 1/1235), QUANTUM HOUSE,75 ABATE RIGORD STREETTA’ XBIEX , XBX 1120 (Malte)

Déclarer un compte Kraken

- Intitulé du compte : Kraken

- Désignation de l’établissement : Payward Ltd.

- Complément de désignation : www.kraken.com

- Numéro de compte : votre adresse e-mail utilisée

- Caractéristique du compte : utilisation à titre privé/professionnel et compte simple/joint/collectif

- Date d’ouverture : JJ/MM/AAAA

- Adresse : 6th Floor, One London Wall – London, EC2Y 5EB (Royaume-Uni)

Déclarer un compte Bitpanda

- Intitulé du compte : Bitpanda

- Désignation de l’établissement : Bitpanda GmbH

- Complément de désignation : www.bitpanda.com/fr

- Numéro de compte : votre adresse e-mail utilisée

- Caractéristique du compte : utilisation à titre privé/professionnel et compte simple/joint/collectif

- Date d’ouverture : JJ/MM/AAAA

- Adresse : Campus 2, Jakov-Lind-Straße 2, 1020 Vienne, (Autriche)

Déclarer un compte eToro

- Intitulé du compte : eToro

- Désignation de l’établissement : ETORO (EUROPE) LIMITED

- Complément de désignation : www.etoro.com/

- Numéro de compte : votre adresse e-mail utilisée

- Caractéristique du compte : utilisation à titre privé/professionnel et compte simple/joint/collectif

- Date d’ouverture : JJ/MM/AAAA

- Adresse : Kanika Business Center, 4 Profiti Ilia Germasogeia, 4046 (Chypre)

Déclarer un compte Crypto.com

- Intitulé du compte : Crypto.com

- Désignation de l’établissement : MCO MALTA DAX LIMITED

- Complément de désignation : www.crypto.com

- Numéro de compte : votre adresse e-mail utilisée

- Caractéristique du compte : utilisation à titre privé/professionnel et compte simple/joint/collectif

- Date d’ouverture : JJ/MM/AAAA

- Adresse : LEVEL 7, Spinola Park, Triq Mikiel And Borg St. Julians, SPK 1000 (Malte)

Déclarer un compte SwissBorg

- Intitulé du compte : SwissBorg

- Désignation de l’établissement : SwissBorg Solutions OU

- Complément de désignation : swissborg.com/fr-fr

- Numéro de compte : votre adresse e-mail utilisée

- Caractéristique du compte : utilisation à titre privé/professionnel et compte simple/joint/collectif

- Date d’ouverture : JJ/MM/AAAA

- Adresse : Roosikrantsi tn 2-1091 Tallinn, 10119 (Estonie)

Déclarer un compte KuCoin

- Intitulé du compte : KuCoin

- Désignation de l’établissement : Vistra Corporate Services Centre

- Complément de désignation : www.kucoin.com

- Numéro de compte : votre adresse e-mail utilisée

- Caractéristique du compte : utilisation à titre privé/professionnel et compte simple/joint/collectif

- Date d’ouverture : JJ/MM/AAAA

- Adresse : Suite 23, 1er étage, Eden Plaza, Eden Island, Mahé (République des Seychelles)

Déclarer un compte FTX

Si vous avez malheureusement un compte FTX, il faudra sans doute le déclarer une dernière fois en 2023 et peut-être expliquer la situation à l’administration fiscale.

- Intitulé du compte : FTX

- Désignation de l’établissement : FTX Trading LTD

- Complément de désignation : www.ftx.com

- Numéro de compte : votre adresse e-mail utilisée

- Caractéristique du compte : utilisation à titre privé/professionnel et compte simple/joint/collectif

- Date d’ouverture : JJ/MM/AAAA

- Adresse : Lower Factory Road, St. John’s (Antigue-et-Barbude)

Que risquez-vous en cas d’absence de déclaration de compte à l’étranger ?

Les risques sont très importants et l’amende s’élèvera à 750 € par compte non déclaré par année de détention (cela peut vite monter). Vous pourrez également avoir à payer 125 euros par omission ou inexactitude (mauvaise adresse e-mail communiquée, etc.). Ces montants peuvent être doublés si la valeur du compte est supérieure à 50 000 €.

Pour un contribuable qui a beaucoup de crypto-monnaies et réalise des ventes sur une plateforme non déclarée, l’amende sera le cadet de ses soucis. Les majorations d’impôts seront de 0,2% sur l’impôt dû par mois de retard de retard de déclaration, soit 2,4% par an, à compter du 1er juillet de l’année où déclaration aurait dû être faite. Des majorations pour erreur ou omission de 10% peuvent ensuite s’appliquer. Mais seulement si le contribuable est considéré de bonne foi. En cas de manquement délibéré ou de mauvaise foi du contribuable, la majoration sera portée à 40%. En cas de manœuvres frauduleuses visant à dissimuler les fonds notamment, la majoration peut être portée à 80 %.

La déclaration d’un compte à l’étranger est obligatoire et les sanctions peuvent être lourdes, ne l’omettez surtout pas !

Comment le fisc se rend-il compte que vous n’avez pas déclaré de compte ?

Lorsque vous recevez un virement depuis une plateforme de crypto-monnaies étrangère, votre banque a de bonnes chances de le signaler auprès de TracFin, l’organisme chargé de la lutte contre la fraude fiscale, le blanchiment d’argent et le financement du terrorisme.

Il existe des seuils de déclenchement et les petits montants ont, pour l’instant, peu de chances d’être rapportés. Cela dépendra du client et de son activité habituelle. Une personne qui reçoit un virement de 10 000 € depuis Binance n’attirera pas forcément l’attention s’il a des revenus mensuels de 30 000 €, alors que pour une personne au RSA, la même somme constituera un critère d’alerte.

C’est l’intérêt de passer par une plateforme comme Waltio qui vous permettra d’être en règle et d’avoir l’esprit tranquille en cas de contrôle.

N’oubliez pas que les plateformes ont tout intérêt à travailler main dans la main avec l’administration fiscale pour éviter de se faire interdire sur le territoire. S’il n’est pas encore possible pour le fisc d’aller vérifier l’existence d’un compte dans telle ou telle plateforme étrangère, rien ne dit que cela ne sera pas possible demain.

L’arrivée des sièges sociaux de Binance et Crypto.com en France vont dans le sens d’une collaboration plus étroite entre les plateformes et le fisc.

Est-il possible d’échapper à l’impôt ou à la Flat Tax ?

Il ne sera pas possible d’échapper aux impôts ou à la Flat Tax cependant il existe une astuce pour limiter la complexité de votre déclaration. Normalement à chaque fois que vous vendez des Bitcoins ou des Ethereum et que vous vous retrouvez avec des euros ou des dollars sur votre portefeuille, vous devez déclarer votre plus ou moins-value.

L’astuce consiste donc à utiliser un stablecoin. Il s’agit d’une cryptomonnaie qui va suivre les mouvements d’une monnaie comme l’euro ou le dollar. Si vous possédez des Bitcoins et que vous pensez que sa valeur va baisser, vous pouvez les vendre contre un Stablecoin (les plus connus sont le Tether, l’USD Coin ou le Binance USD). Vous ne serez pas imposé immédiatement de cette façon.

Exemple : Vous possédez 0,1 Bitcoin (BTC) et sa valeur est de 55 000 $. Vous pensez que son prix va baisser. Vous vendez votre 0,1 BTC contre 5 500 USDT (soit 5 500 $). La valeur du Bitcoin tombe à 15 000 $, vous pensez qu’il va maintenant remonter. Vous pouvez utiliser vos 5 500 USDT pour racheter des Bitcoins, vous aurez maintenant 0,367 BTC.

Cependant, il faudra à un moment payer l’impôt ou la Flat Tax. Cette solution permet juste de reporter sa déclaration et de ne pas rogner 30 % de sa plus-value immédiatement.

Qu’est-ce qui génère une plus-value selon la fiscalité française ?

Le fait générateur est tout ce qui concerne la vente d’une crypto-monnaie, contre tout ce qui n’est pas une crypto-monnaie. Ainsi, l’échange d’un Bitcoin contre de l’Ethereum n’est pas soumis à la fiscalité. Un Bitcoin contre un Stablecoin non plus. En revanche, si vous échangez un Bitcoin ou un Stablecoin contre de l’euro, ça le sera. Si vous achetez un bien ou un service (comme par exemple une voiture Tesla) avec des crypto-monnaies, cela sera le cas aussi.

Quelle est l’imposition pour les mineurs de crypto-monnaies ?

L’imposition des mineurs de crypto-monnaies a longtemps été un peu floue. Il est maintenant établi que les mineurs sont imposés et relèvent du BNC (bénéfices non commerciaux).

Cette activité est considérée comme une activité lucrative, dont le champ d’application est retenu par les impôts dans le Bulletin Officiel des Finances Publiques dans les revenus divers (classification 1080).

Non, seule la présence du compte doit être renseignée. En revanche, le calcul de vos plus-values donnera de sérieuses informations sur votre patrimoine.

Non, il ne sera pas nécessaire de faire la moindre déclaration. Les portefeuilles numériques détenus en votre propre nom ne rentrent pas dans la définition d’un compte. Du point de vue juridique, c’est comme si vous aviez de l’argent liquide caché sous votre matelas.

Lorsque vous faites une plus-value en vendant des crypto-monnaies, vous disposez d’un abattement de cession de 305 €. Si vous vendez pour plus de 305 € lors d’une année, vous devrez tout déclarer.

Le fait générateur est tout ce qui concerne la vente d’une crypto-monnaie, contre tout ce qui n’est pas une crypto-monnaie. Ainsi, l’échange d’un Bitcoin contre de l’Ethereum n’est pas soumis à la fiscalité. Un Bitcoin contre un Stablecoin non plus. En revanche, si vous échangez un Bitcoin ou un Stablecoin contre de l’euro, ça le sera.

Les cryptomonnaies sont soumises à la flat tax, aussi appelée “prélèvement forfaitaire unique” (PFU). Vous êtes donc redevable au taux forfaitaire unique de 30% sur les plus-values générées par votre contrat.

132 commentaires

Vos questions et nos réponses d'experts

Une question ? Posez-la ici

Un expert Cleerly vous répondra dans les meilleurs délais. Votre email reste confidentiel.

Bonsoir, j’aurai une question concernant la mise en place de la flat tax suite à des échanges de crypto en euro.

Je m’explique avec un exemple simple : j’ai investis 5000€ de btc sur une plate-forme étrangère de type coinbase depuis mon compte bancaire courants en 2021. Je souhaite sur la même année retirer 5000€ de btc pour les rapatrier sur mon compte courant. La plus value sur le prix d’achat et de revente est donc évaluer à 0€ ? La flat tax ne s’applique donc pas ?

Naturellement, en cas d’évolution des cours je laisse le reste des btc sur la plateforme crypto.

J’aimerais savoir sur quoi la flat tax s’applique, sur la valeur du portefeuille du compte « bancaire » ou alors sur le portefeuille du compte « coinbase » ?

Bonjour,

Malheureusement, pour évaluer la taxation, il faudra prendre en compte la valeur du portefeuille du compte « coinbase ».

Dans votre cas, si votre investissement de 5 000 € est passé, par exemple, à 15 000 €, vous serez imposé de la façon suivante :

Montant de la vente : 5 000 €

Pourcentage du portefeuille vendu : 5 000 € / 15 000 € soit 33 %

Montant de la plus-value imposable : 5 000 € (montant de votre vente) – 5 000 € (montant déposé initialement) * 33 % soit 3 333 €

Montant de la flat tax : 3 333 € * 30 % = 1 000 €

Montant restant après l’imposition : 4 000 €

Benoit

Bonjour M Fruchard,

Je ne comprends pas votre calcul du 7/09/2021

Montant de la plus-value imposable : 5 000 € (montant de votre vente) – 5 000 € (montant déposé initialement) * 33 % = 0 * 33% = 0. Il n’y aurait donc pas de plus-value imposable sur cette année là.

Par contre l’année suivante en cas de cession totale sans plus value complémentaire cela donnerait 10 000 – 0 * 33% = 3 333 euros d’impôt total.

Les moins-values n’étant pas reportables, et n’ayant pas fait de bénéfice cette année, je pense récupérer les 9 000 euros de mon portefeuille, pour 10 000 investis en début d’année 2021. Donc moins value cette année. Puis remettre ces 9 000 euros début 2022 pour repartir avec ces 9 000 euros comme capital total investi en 2022. Ainsi en cas de plus-value en 2022, avec par exemple 20 000 euros de portefeuille total fin 2022, je serai imposé sur 20000-9000=11 000 euros, et non sur 20000 euros au total.

Mes calculs sont -ils bons pour vous?

je vous remercie

Cordialement

Nicolas

Bonjour Nicolas,

Vous oubliez la règle de l’ordre des opérations. Les multiplications et les divisions sont toujours effectuées avant les additions et soustraction. Pour que cela soit plus clair, voilà l’opération : 5000€ – (5000 * 33%).

Vos calculs de moins-values sont bons pour moi. N’oubliez pas qu’il faudra quand même déclarer votre moins-values lors de votre déclaration d’impôts.

Benoît

bonjour , voila j’ai investi 3000 euro en crypto il ya 1 an , je desire les recuperer et laisser la plus value en compte , rassurez moi je ne vais payer d’impot sur l’argent que j ‘ai mis c ‘est a dire si je tire ce que j’ai posé , par contre les années suivantes oui ,

Bonjour,

Vous devrez payer la Flat Tax sur votre plus-value, de façon proportionnelle (d’où le simulateur de cette article).

Bonjour ,

J’ai une question je suis sur Bitpanda pour acheter ma cryptos seulement quand je fait un swap entre par exemple entre du sol vers du btc je constate sur mon historique que Bitpanda transforme d’abord mon sol en Eur et ensuite avec cette Eur achete le btc demander hors moi je ne voit rien de cette opération j’ai juste cliquer sur échanger du sol contre du btc à aucun moment il ne parle de faire cette opération de cette façon.

Par contre dans mon historique lors de la vente je voit bien noté sol contre Eur avec noté swap devant l’opération idem du côté de l’achat .

Du coup ma question cette opération avec leur procéder est elle considérer comme une action à déclarer ?

Bonjour,

Vous avez raison. Si au moment de votre transaction, vous avez détenu des monnaies tel que des euros ou des dollars, vous devrez déclarer vos plus-values à l’administration et vous serez donc redevable du prélèvement forfaitaire unique de 30%.

Vous devriez contacter Bitpanda pour leur expliquer le problème.

La solution serait de passer par des stablecoins comme Tether (USDT) ou TrueUSD (TUSD) mais cela doublera les frais de transaction. De plus, il faudrait s’assurer que Bitpanda ne fasse pas aussi transiter ses arbitrages par des euros ou des dollars.

Je n’ai jamais été confronté à ce problème qui est assez contraignant, surtout pour une grosse plateforme comme Bitpanda (que je n’ai jamais utilisé mais que je souhaite bientôt tester).

Benoît

Bonjour, si j’ai un compte courant à l’étranger parce que je travaille à l’étranger car je suis frontalier, que j’utilise mon compte courant dans ce pays (exemple Luxembourg allemagne, Belgique etc), Dans ce cas il n’y a aucune trace éventuelle entre une banque française et le fisc à mon sujet. Est-ce que je risque vraiment quelque chose à ne rien à déclarer.

Dans le cas contraire, si je transfère la crypto monnaie directement sur le portefeuille d’un résident étranger d’un pays qui ne taxe pas ses résidents. Et que lui-même me le rend en euros en liquide, il n’y a donc pas de plus-value à mon égard ? Donc rien à déclarer ?

C’est quand même difficile à tracer tout ça !

Bonjour Jack,

Si vous êtes résident fiscal français, vous devez déclarer tous vos comptes étrangers à l’administration.

Si vous avez un compte sur une plateforme de cryptomonnaies, vous devez donc le déclarer.

Vous risquez une amende de 1500 € par compte non déclaré (https://www.service-public.fr/particuliers/vosdroits/F34342)

Benoît

Bonjour,

Je suis un étudiant majeur (19 ans) qui investie dans les crypto-monnaies, mais je ne gagne pas assez d’argent (donc non imposable) hormis avec les cryptos. Dois-je quand bien même déclarer mes revenus ?

Bien à vous,

Aloïs

Bonjour Aloïs,

Vous devez déclarer vos revenus et vos plus-values, quel qu’en soit le montant.

Vous serez imposé à 30 % (Flat-Tax) sur vos plus-values.

Si vous êtes toujours dans le foyer fiscal de vos parents, vous devrez leur demander d’intégrer vos revenus et plus-values à leur déclaration. C’est eux qui seront redevables de la Flat-Tax.

Si ce n’est pas le cas, il faudra que vous déclariez vos revenus et plus-values dans votre déclaration d’imposition.

Benoît

Bonsoir,

J’utilise uniquement binance et ou coinbase pour approvisionner trust wallet et faire des swap sur pancake, uniswap etc. et faire du staking sur d’autre DEX. j’ai investi initialement 2500usd, fait x4 et ressorti l’investissement de départ via binance et gardé le reste sur le wallet. comment dois je procéder pour faire la déclaration.

Merci beaucoup.

Bonjour,

J’ai utilisé notre simulateur pour arriver à ce résultat : 562 € à payer au titre de la Flat Tax.

N’oubliez pas de déclarer vos comptes Binance et Coinbase auprès de l’administration.

Benoît

Merci beaucoup pour votre réponse !

ma question concernait plus particulièrement les fonds sur le wallet, dois je les déclarer ?

Merci.

Re bonjour Pierre,

Nous n’avons pas de certitudes sur ce point et ne pouvons rien vous assurer.

Dans le doute, particulièrement si le wallet est à l’étranger, mieux vaut le déclarer.

Benoît

Bonjour Benoît,

Deux questions sur deux sujets. La première, je suis détenteur d’un compte binance depuis début 2021. A ce jour, tous mes échanges ont été fait de crypto à stablecoin sans transformation en monnaie fiduciaire. Notre projet familiale est un déménagement au Canada. Comment ce passe la déclaration lorsque je voudrais vendre mon portefeuille dans un, deux ou cinq ans ?

Deuxième question : j’utilise depuis près d’un an un site de cashback qui rapporte quelques dollars/jour. Doit-on le déclarer comme un actif numérique ?

Merci pour vos réponses et bonne continuation.

Bonjour Nicolas,

Vous avez normalement indiqué votre compte Binance à l’administration française lors de déclaration des impôts en mai 2021.

Si ce n’est pas le cas, n’oubliez pas de le faire l’année prochaine. Les impôts vous demanderont la date d’ouverture du compte.

Pour votre première question : la déclaration dépendra de votre résidence fiscale, si vous êtes au Canada, il faudra vous renseigner pour savoir comment cela se passe là bas.

Pour la seconde question : en ce qui concerne le cashback, vous devez normalement le déclarer mais je ne suis pas sur que cela soit en tant qu’actif numérique (peut être plutôt le formulaire 2042 C Pro). Il faudrait demander au site de cashback (qui doit normalement vous donner tous les ans une synthèse de tous vos gains).

Benoît

Par procrastination je n’ai toujours pas déclaré un portefeuille Kraken détenu depuis 2015. qu’est-ce que je risque ? Quelle est le meilleur process de régulation hors déclaration annuelle ?

Bonjour Michel,

Vous risquez 1500 € pour votre compte non déclaré.

Ensuite, si vous avez généré des plus-values, vous devrez aussi les déclarer et vous serez imposé dessus.

Concernant le meilleur processus de régulation, je ne peux malheureusement pas vous répondre parce que je ne le connais pas.

J’ai cherché sur le site des impôts sans trouver une réponse concluante.

La meilleure solution est sans doute d’appeler les impôts directement au 0 809 401 401.

N’hésitez pas à partager les solutions de l’administration, vous n’êtes pas le seul à procrastiner.

Benoît

Bonjour

J’ai une question concernant les Wallet coquins servent à protéger mes actifs crypto comme par exemple ledger,maiar,youhodler,dois je déclarer ses Wallet comme les plateformes d’échanges ?

Bonjour Yannick,

Vous ne devez déclarer que vos comptes sur les plateformes d’échange à l’étranger.

Les wallet (normaux et coquins) ne sont pas concernés par les déclarations.

Benoît

Bonjour,

J’ai déposé 40000€ courant 2021 sur Binance. Aujourd’hui j’ai transformé la totalité des ses euros en LTC pour les transférer vers un bot a l’étranger. Ce bot trade le XAU/USD uniquement.

Je ne compte pas récupérer quoi que ce soit cette année depuis ce bot, du coup mon compte Binance est à 0.

Comment remplir ma déclaration 2021?

Et si je suis à 60000€ en 2022 et que je souhaite tout rapatrier sur mon compte bancaire, quelle sera ma déclaration 2022?

Pour information je dois passer par Binance pour récupérer mes gains.

Merci beaucoup !

Bonjour,

En ce qui concerne votre compte Binance, vous devez le déclarer aux impôts, même si celui est à 0€ car c’est un compte à l’étranger.

Pour le bot, savez-vous ce que vous faites ? Cela fait beaucoup d’argent pour un robot, qui plus est à l’étranger, sur du trading (!). Il existe de nombreuses arnaques de robots de trading, j’espère que ce n’est pas le cas pour votre investissement.

Pour répondre à votre question sur le bot, s’agit-il d’un autre compte que vous avez ouvert ? Je pense qu’il faut aussi que vous le déclariez.

Si votre argent passe par une monnaie comme le dollars, vous êtes normalement imposé sur vos gains chaque année.

C’est à dire que si au 31 décembre 2021 vos 40.000€ valent 45.000€, vous serez imposé sur 5.000€ au moment de votre déclaration 2022.

Si vous liquidez vos positions, par exemple en avril 2022, vos gains entre janvier et avril devront être indiqués dans votre déclaration 2023.

Il s’agit d’une situation assez complexe et de montants importants. J’espère que vous savez ce que vous faites et que vous vous êtes assuré de la fiabilité de l’entreprise à qui vous avez confié votre argent. Sachez que si vous pensez faire +50% en 1 an, c’est que derrière il y a un risque élevé (sans doute le risque de faire -50% voir de tout perdre).

Gardez bien toutes les preuves des transactions et n’hésitez pas à solliciter les impôts pour vous assurez de tout faire correctement (cela permet aussi de prouver votre bonne foi si vous faites une erreur).

Benoît

Bonjour Je suis sur etoro pour les cryptos depuis 2021, je fais aussi les matières premières et les indices dans mon portefeuille j’ai un gain d’environ 400$, j’ai pas effectué de retrait depuis. Je dois Faire une déclaration séparée ou globale. En sachant que j’ai eu des pertes aussi .

Bonjour,

La première chose à faire est de déclarer votre compte eToro.

Si vous ne l’avez pas fait lors de votre déclaration en 2021, il faudra le faire en 2022 car il s’agit d’un compte à l’étranger.

En ce qui concerne vos plus-values, vous devrez déclarer en 2022 vos gains entre le 1er janvier et le 31 décembre. Si par exemple vous aviez placé 5000 €, que vous avez d’abord eu un gain de 1000 € puis une perte de 300 €, votre portefeuille vaudra 5700€ et vous serez donc imposé sur vos 700€ de gains à 30% (Flat Tax).

Gardez bien les preuves de toutes vos transactions au cas où l’administration vous demanderait plus d’informations.

Benoît

Bonjour,

Je suis sur Binance depuis quelques mois et je me pose des question sur la fiscalité.

En ayant investi 400€, la hausse des prix sur binance est à 600ba l’instant T. J’ai donc décidé de convertir ses une parti de ses cryptomonnaie en BUSD et en EUR, je les utilise généralement avec ma carte Binance. Je n’ai jamais sorti d’argent sur mon compte courant.

Ma question est la suivante : suis-je imposable sur ce que je converti en Flat sans sortir de la plate-forme et sur ce que je dépense avec ma carte Binance. Dois-je faire une déclaration d’impôts sur le capital que j’investis

Bonjour,

2 choses :

D’abord vous devez déclarer votre compte Binance aux impôts car c’est un compte à l’étranger.

Ensuite, vous devez déclarer ce que vous avez sorti (via des dépenses avec votre carte) ou ce qui a été converti en fiat, vous serez imposé sur votre plus-value en fonction de la valorisation de votre portefeuille total.

Prenons un exemple :

Entre le 1er janvier et le 31 décembre vous avez investi 400€.

Vous avez dépensé 100€ avec votre carte Binance.

Votre portefeuille vaut 600€ au 31 décembre.

Parmi les 600€, 300€ sont en EUR, 300€ sont en BUSD.

Cela signifie que vos 400€ ont engendrés 300€ de plus-value (600€ de votre portefeuille – 400€ d’investissement + 100€ de dépenses).

Étant donné qu’une partie de votre portefeuille est en BUSD, vous n’êtes pas encore imposé dessus.

Par contre, pour calculer l’imposition de votre plus-value, il faut prendre l’intégralité de la valeur de votre portefeuille ce qui donne :

400€ (valeur investissement) / 700€ (valeur total du portefeuille) * 300€ (valeur plus value) * 30% (Flat Tax) soit 51€ à payer en terme de plus-value.

Benoît

Bonjour et merci pour ces explications. La réalité peut sembler plus complexe dans certains cas. Exemple :

> J’achète 1 ether pour 1000 euros

> Je transfère mon ether sur un autre compte, sur lequel je fais du trading crypto to crypto

> Je me retrouve avec 2 ethers grâce à de bons trades (pas d’impôts entre cryptos)

> Je rapatrie 1 de mes 2 ethers sur mon compte principal, qui valent toujours 1000 chacun.

> Je vends mon ether pour 1000 euros car sa valeur n’a pas changé.

Je n’ai réalisé aucune plus value sur mon ether acheté initialement, mais j’ai doublé le nombre d’ethers que je possédais. Comment déclarer ses impôts dans ce cas ?

Bonjour David,

Dans votre situation, pour valoriser votre portefeuille, il faut prendre en compte la valeur totale de votre portefeuille comme vous pouvez le voir dans le simulateur. Cela donne :

Benoît

Bonjour. Je possède un compte Binance, avec diverses monnaies dessus (ETH, USDT, BNB, BTC, SAND, GRT etc …).

Une partie provient d’un investissement (achat de BNB, USDT), d’autre de minage (ETH), et d’autre de airdrop. Bref, tout ça constitue mon portefeuille crypto.

Merci.

Je souhaitais utiliser la carte Binance, afin de payer avec les USDT que j’ai acheté (ces USDT ont été acheté avec des € de mon compte bancaire classique). Cela provoquera t-il un fait générateur d’imposition svp? Sachant que le paiement avec la carte Binance va provoquer la vente de mes USDT pour payer en €, mais que du coup, cela ne génèrera en théorie pas de plus-value.

Bonjour Julien,

Vos USDT n’ont peut être pas généré de plus-value mais vos BNB probablement.

Il faut prendre la valorisation totale de vos investissements pour calculer votre imposition.

L’utilisation de votre carte Binance risque donc bien d’entrainer de l’imposition sur plus-value.

Benoît

Bonjour,

Merci pour votre page et l’aide apportée. Je possède un compte de type Coinbase depuis 2017.

Je n’ai effectué aucun retrait depuis 2017 (hormis des passages en stable coins) mais par contre j’ai effectué des achats réguliers jusqu’aujourd’hui en 2021. Pouvez-vous me confirmer que je n’ai rien à déclarer hormis l’existence de ce compte ? Et que la seule déclaration sera lors d’un passage en euros ?

Cordialement

Bonjour Elliot,

Vous n’avez pas à indiquer aux impôts vos achats de cryptomonnaies (ni les passages en stable coins).

Par contre, si vous transférez vos cryptomonnaies en euros ou en dollars, il faudra à ce moment là déclarer vos plus-values.

La seule chose à déclarer, semble t il pour l’instant, est votre compte.

Benoît

Bonjour. Merci pour votre site très instructif. Doit-on déclarer les comptes numériques chaque année ou une seule fois suffit ? Merci d’avance

Bonjour David,

Il faut les déclarer chaque année et faire une déclaration aussi lorsque vous le fermerez.

Benoît

Bonjour,

La déclaration se fait en fonction de l’investissement initial, et du capital total en crypto. (Donc cela revient à déclarer la valeur du portefeuille crypto).

Mais concrètement, cela se fait sur l’honneur ?

Ou bien vont-ils vérifier si la valeur du portefeuille est exacte pour chaque personne ?

Et même en vérifiant les fonds sur l’exchange en particulier, la personne peut très bien avoir envoyé des fonds sur un wallet Trustwallet ou Metamask ou Ledger ou autres, donc risque t’il quelque chose à déclarer avoir un capital de 2000$ au lieu de 5000$ par exemple ?

Bonjour Johny,

Vous n’avez pas à déclarer la valeur de votre portefeuille, juste votre compte à l’étranger et vos plus-values mais seulement au moment des ventes.

Par contre je vous déconseille fortement de frauder.

Les autorités fiscales ont des accords avec la plupart des pays et les plateformes de cryptomonnaies ont tout intérêt à collaborer.

Benoît

Bonjour Benoît,

Merci pour cette page et pour le simulateur !

Petite question qui pourrais servir à d’autres :

j’ai fait plusieurs achats de crypto sur ma ledger via leurs partenaire « coinify ».

Est ce que je dois déclarer coinify comme compte ouvert a l’étranger ?

Je ne pense pas vu qu’ils ne garde pas mes Crypto. C’est juste un relais d’achat je pense ?

Impossible de trouver une réponse fiable.

Merci d’avance

Cédric

P.S : Idem pour Metamask et les autres exchanges décentralisé.

Bonjour Cédric,

En effet, je ne pense pas que cela soit nécessaire.

A priori vous n’avez pas créé un compte à l’étranger mais vous avez juste effectué un achat à l’étranger.

Vous pouvez demander à Ledger pour avoir une confirmation, n’hésitez pas à nous partager leur réponse.

Benoît

Bonjour,

J’ai une question.

A quelle date faut-il prendre la valeur du portefeuille ? car celui-ci bouge tout le temps.

Merci

Fabien

Bonjour,

Pour calculer la plus-value, il faut prendre la valeur du portefeuille au moment de la vente.

Benoît

Bonjour,

Il y a t-il un plafond sur les plus values soumises à la flat tax?

Admettons que celles-ci atteignent plusieurs centaines de milliers d’euros; sont elles toujours taxées à 30%? ou un régime fiscale professionnel s’applique?

Bien cordialement,

Romain

Bonjour,

S’il s’agit d’une plus-value suite à un investissement, je pense que cela sera toujours la Flat tax.

Benoît

Bonjour,

J’avoue ne pas avoir lu tous les commentaires, voici ma question :

Pour le premier calcul de plusvalue, pas de problème.

Pour un second calcul, Quel est le montant de l’investiment à renseigner ?

Es-ce toujours le même ? ou doit on déduire quelques chose du premier calcul de PV ?

Exemple :

1er calcul :

Invest. : 1000 € / Portefeuille actuel : 5000 € / Retrait : 2000 € / PV : 1600 € / Taxe : 480 €

2eme Calcul :

Invest. : ?? (1000 € + les éventuels nouveaux dépot ?)

Crdlt

Bonjour,

Pour reprendre votre exemple. Vous avez retiré 2000€ d’un portefeuille de 5000€ avec un mise de départ de 1000€.

Votre retrait correspond donc à 2/5 de votre investissement, soit 400€.

Pour le second calcul, la valeur de votre investissement sera de 1000€ – 400€ soit 600€.

Benoît

Bonjour,

Je vois beaucoup de taxation concernant les bitcoin ou ethereum mais si nous n avons jamais vendu ces deux monnaies la mais que nous possédons d autres altcoins sur lesquels il y a eu de la fluctuation, serai je imposé la dessus également sachant que je n ai jamais reversé d argent sur mon compte courant?

Merci d’avance

Bonjour Kevin,

Vous ne serez imposé que lorsque vous sortirez votre argent ou lorsque vous l’utiliserez pour faire des achats.

Pour l’instant, votre seul devoir est celui de déclarer votre compte de cryptomonnaies si celui-ci est à l’étranger

Benoît

Hello,

Comment peut on calculer ses plus values d une date a une autre ?

Exemple :

J ai un compte Kraken et j’ai fait 820 euros de gains depuis juin 2021 mais avec de nombreuses fluctuations..comment savoir sur une période dite combien j ai gagné ( gains et pertes sur certaines cryptos)?

Que doit on faire lorsqu’on décide de clôturer son compte crypto, kraken ou binance, du point de vue déclaration?

Merci pour votre site, c’est génial!

Bonjour John,

Merci pour votre message.

Normalement sur Kraken vous pouvez accéder aux historiques de vos transactions et voir l’état de votre portefeuille à chaque moment.

Lorsque vous clôturez un compte de crypto, il faut le déclarer lors de la déclaration annuelle aux impôts. De la même façon que vous devez l’avoir déclaré au moment de l’ouverture.

Benoît

Bonjour,

Si l’on a investi 1000$, qu’on a fait du bénéfice au point d’avoir un capital de 5000$ donc x5.

Puis, l’on vend pour 1000$ de notre capital, mais on rachète juste après pour 1000$.

On sera donc taxé de 30% sur 800$ des 1000$ retirés c’est bien ça ?

Et pour le prochain retrait, l’investissement sera donc de 1800$ ?

Merci

Bonjour,

Oui, c’est bien ça

Benoît

Bonjour,

Je trade occasionnellement sur Kraken

En 2021, avant d’avoir compris qu’il valait mieux trader de crypto à crypto, j’ai :

– fait un dépôt de 1500€ et tradé avec

– effectué 1000€ de ventes en EUR, pour environ 400€ de gains

– fait un retrait de 200€ vers mon compte courant pour tester la liaison bancaire

– mon solde EUR est à 0 car j’ai tout dépensé pour acheter des cryptos

Si je comprends bien, comme je suis au-dessus du seuil d’exonération (305€) en ce qui concerne le volume de trades, je devrai payer la flat tax à 30% sur … mes gains – mes pertes en FIAT (ici EUR).

Comme j’ai gagné 400€, je devrai payer 120€

J’ai juste ?

(et merci pour votre site qui simplifie les questions liées à l’investissement)

Bonjour,

Merci pour votre encouragement.

Cela signifie que votre portefeuille valait 2500€ (1500€ de dépôt, 1000€ de PV) ?

Si c’est bien ça, le calcul me semble correct.

N’hésitez pas à détailler vos calculs lors de votre déclaration aux impôts et à garder les preuves de vos transactions.

Benoît

Bonjour,

Bravo pour votre site.

Je cherche à clarifier ces 2 cas :

– si on achète un voyage sur un site comme Travala ou on peut payer directement en crypto monnaie, cette action est elle un fait générateur d’imposition (a priori, on n’a rien converti en monnaie fiat pour acheter ce voyage)?

– de même si on convertit ses crypto en stablecoin dans le but d’acheter immédiatement un bien ou un service , il n’y aurait pas de gain, donc pas d’imposition?

Merci d’avance pour votre retour,

Bonjour Magali Anne,

Si vous faites un achat avec des cryptos sur lesquelles vous avez fait des plus-values, il y aura de l’imposition. Cela serait un peu facile sinon !

Désolé pour la mauvaise nouvelle.

Benoît

Bonjour,

Je trade sur kraken depuis quelques mois j’ai investis 920 euros pour un gain actuel de 800 euros ce qui m amène à environ 1720 euros ..si je décide de tout vendre et de reverser sur mon compte m, je serai donc imposé sur les 800 euros de bénéfices ?

Ce qui , sauf erreur, fait 240 euros de taxation.

Merci beaucoup

Bonjour,

Vos calculs semblent corrects.

Benoît

Bonjour, j’ai une question. Je pense avoir la réponse mais j’aimerais en avoir le cœur net !

Je suis sur Binance. Je dépose régulièrement de l’argent (euros) sur ma carte Binance, et je dépense directement cet argent en magasin etc…. Il n’y a aucune déclaration ni taxation à avoir puisque je reste sur de l’argent fiat tout le temps ?

Bonjour,

Oui vous avez raison.

La seule chose que vous devez faire, c’est déclarer votre compte Binance à l’étranger tous les ans.

Benoît

Bonjour et merci pour ces explications claires !

Je ne comprends pas le fait que les bénéfices sont évaluées sur une année. Si j’investis 10 000€ en 2021, que je laisse tout en stablecoin et que je retire l’année suivante, alors je ne considère plus mon investissement initiale dans le calcul ?

Pour faire simple disons qu’en 2022 mon portefeuille vaut la même chose et que je retire tout, est-ce que la totalité (10 000€) est considérée comme une plus-value ou je peux toujours appliquer la formule citée (intégrant le cash-in) quelque soit l’année ou j’ai investis ?

Merci !

Bonjour,

Si vous investissez 10 000 € et que vous retirez votre argent 10 ans après avec une valeur de 10 000 €, votre plus-value sera de 0€.

Il faut prendre en compte l’investissement initial lors du calcul des plus-values / moins-values.

Benoît

Bonjour, je vous écris afin de connaître la marche à suivre pour la déclaration des revenus 2022 (sur les revenus 2021). Mon interrogation concerne un porte-feuille de crypto-monnaie (Plateforme Revolut) sur lequel j’ai investi en début d’année 2021 et sur lequel j’ai fais une plus value de 33%. Cette crypto-monnaie n’a pas été retirée en Euros, n’a pas servi à faire des achats et n’est pas non plus utilisée autrement. J’ai décidé de garder les crypto-monnaies à long terme et de ne pas profiter de la plus value. Sachant que ce montant est à risque et que la plus value peut être perdue à tout moment, Comment dois-je donc procéder pour la déclaration de mes revenus concernant ce porte feuille ?

J ai ouvert un compte sur Coinbase que j ai jamais utilisé. Je suis obligé de le déclarer?

Bonjour,

Vous devez par contre déclarer votre compte Revolut (car c’est un compte à l’étranger) ainsi que votre compte Coinbase (même si vous ne l’avez jamais utilisé) auprès de l’administration.

La plus-value devra être déclarée uniquement au moment de la vente des crypto-monnaies et de l’effectivité de votre plus-value (qui reste pour l’instant théorique comme vous l’avez bien compris).

Benoît

Bonjour Benoit

Tout d’abord merci pour toutes ces infos.

J’ai une question. Voilà maintenant 1 an que je suis sur Binance, tout allait bien jusqu’aux dump de BTC qui m’a fait quasiment tout perdre. Fin juin j’étais à environ 1000€ de moins values me faisant descendre à 0 sur mon portefeuille

J’ai remis 1000€ En juillet et je suis actuellement à 1700€. Imaginons que ça reste ainsi jusqu’à la déclaration d’impôt l’année prochaine. Je devrais donc juste préciser que je suis à 300€ de moins value ?

2e question: ayant en tout déposer 2000€ (100€ par ci, 50€ par la..) sur binance, si je retire mes 1700€ D’un coup, ne vont ils pas penser que ce sont des bénéfices? Alors qu’au final je suis en perte de 300€?

Vont-ils vérifier tous mes virements depuis plus d’un an pour savoir combien j’ai investi de base ?

J’espère avoir été clair dans mes questions,

Merci d’avance

Bonjour,

Oui, vous aurez normalement seulement une moins-value à déclarer, uniquement si vous retirez votre argent.

Je vous conseille de bien garder tout l’historique de vos transactions (vous pouvez les trouver sur Binance) pour pouvoir les présenter si les impôts demandent plus d’informations.

Benoît

Bonjour,

Merci pour ce site informatif et de prendre le temps de répondre à nos questions

Je suis pas certain d’avoir compris le concept de plus-value sur la totalité de la valeur du portefeuille

Je m’explique, supposons que j’achète pour 1000 euros de Bitcoin et 1000 euros d’Ethereum

La valeur totale d’achat du portefeuille est de 2000 euros

Disons que les prix montent et je me retrouve avec mes Bitcoin qui valent 2000 euros et l’Ethereum 2000 euros

Je me retrouve avec un portefeuille d’une valeur de 4000 euros

Je décide de vendre de l’Ethereum pour une valeur de 500 euros

Le calcul de la plus-value se fait sur la totalité du portefeuille c’est à dire 4000 euros ou uniquement sur la valeur du portefeuille Ethereum c’est à dire 2000 euros ?

Cordialement, Aldrian

Bonjour,

Sur la valeur totale de votre portefeuille, c’est à dire 4000 €.

Votre plus-value est de 2 000 €. Vous souhaitez racheter 500 €.

Vous devrez régler 75 € au titre de la Flat Tax.

Benoît

Bonsoir,

Une petite question sur Binance, est-ce que l’épargne flexible ou fixé (en USDT) sont ils

imposable ?

Une autre petite question, si j’investis par exemple 10 Kk en 2021 et que je retire seulement mes fonds en 2025.

Je vais devoir déclarer mes 10 000€ investi en 2021 ou en 2025 ?

D’avance merci !

Bonjour,

L’épargne sera imposable si vous avez des plus-values (le dollars peut s’apprécier ou se déprécier par rapport à l’euro).

Si vous avez investi 10K€ en 2021, vous devrez déclarer vos transactions lorsque celles-ci seront effectuées en monnaie Fiat (euros ou dollars par exemple).

La seule chose à déclarer pour l’instant est votre compte si celui-ci est à l’étranger.

Benoît

Bonjour

J’ai miné 1 Eth que j’ai converti en 3000 USDc . Je vais les transformer en euros . Que devrais-je déclarer ?

Merci

Bonjour,

Les impôts indiquent que les gains qui sont liés aux activités de minage relèvent des bénéfices non-commerciaux.

Benoît

Bonjour et merci pour toutes les informations que vous nous proposez. Il y a cependant un point que je ne saisi pas. Il me semblait jusqu’alors que les plus values devaient être déclarées au moment de leur échange contre des FIAT (euros, dollars etc).

Par exemple j’ai investi 55 000€ depuis 6 ans et, ce moi ci, j’ai pour la première fois converti une part de mes cryptos en euros (2000€) que j’ai ensuite cash out sur mon compte bancaire français.

Selon moi il me restait encore 53 000€ à cash out avant d’avoir fait une plus value à déclarer et ce, peu importe si la valeur de mon portefeuille représente aujourd’hui 500 000€!

Pouvez-vous s’il vous plait éclaircir ce point ?

Merci d’avance 🙂

Bonjour,

Ce n’est pas la façon dont nous interprétons la fiscalité.

N’hésitez pas à contacter le service des impôts pour confirmer notre interprétation (et à nous le dire si nous nous trompons).

Voilà ce que cela donne dans votre situation.

Benoît

Bonjour, voici la réponse de mon centre d’impôts:

« Bonjour,

Si vous gardez simplement vos cryptomonnaies dans un portefeuille, vous n’êtes pas taxé.

Cependant, l’article 1649 bis C du CGI oblige les personnes physiques à déclarer tout compte d’actif numérique détenu sur une plateforme située à l’étranger, sur l’imprimé 3916 bis (qui est, pour information, fusionnée avec la déclaration des comptes bancaires souscrits hors de France (imprimé n° 3916)).

De plus, dans le cadre d’une activité à titre occasionnel, les plus-values issues de la cession de cryptomonnaies sont soumises au taux de 12,8 % auquel il faut ajouter 17,2 % de prélèvements sociaux.

Une franchise d’imposition s’applique lorsque le montant annuel brut des cessions (et non des plus-values) est inférieur à 305 euros. Ainsi, si le montant annuel brut des cessions réalisées est inférieur à 305€, aucune imposition n’est due.

Ce régime s’applique à compter du 01/01/2019 pour toute cession réalisée à titre occasionnel en échange d’une monnaie ayant cours légal ou d’un bien ou d’un service.

Les cessions doivent être déclarées sur l’imprimé 2086 « déclaration des plus ou moins-values suite à des cessions d’actifs numériques et droits assimilés »

La plus-value NETTE imposable est à reporter sur l’imprimé 2042 C case 3AN ou 3BN.

Si vous agissez dans un cadre professionnel, un régime différent s’applique pour les cessions à titre habituel (BIC) et les activités de minage ou de staking (BNC). »

Bonjour Mr Fruchard,

Tout d’abord merci pour votre article très pertinente et au goût du jour.

Je suis sur KRAKEN et BINANCE depuis 2019 et je les ais bien déclarés en mai de cette année 2021.

Ma question doit etre pertinente pour certains aussi, et elle est sous forme d’exemple, ma question est:

-En DCA j’ai investit 25000€ en 2019, 12000€ en 2020 et 10000€ en 2021 pour ensuite arrêter jusqu’à nouvel ordre.

Admettons en 2022 je vend mes cryptos en USDT et me retrouve avec 500 000 USDT, toujours en 2022 je sort 100 000€ des mes deux exchanges sur mon compte caisse d’épargne, ceux qui me reste en USDT resteront investis sur les cryptos les années suivantes, et que ensuite chaque année suivante je compte sortir 100 000€ toujours en laissant le reste en cryptos…

Combien j’écris chaque année sur le 3AN et comment vont il me calculé tous ça ? et donc payé pour ce calcule.

Merci beaucoup par avance si vous prenez votre temps pour répondre à ma réponse.

Cordialement

Romain

Bonjour Romain,

Voilà mon interprétation de votre situation.

Vous avez investi 47.000 €.

Vous décidez de faire une cession partielle de 100.000€. Cela signifie que vous devrez régler 27.180 € pour la flat tax.

Si vous retirez 100000/500000 (soit 1/5ème) de votre portefeuille, cela signifie que votre investissement initial ne sera plus de 47.000€ mais de 47.000€ – 1/5 * 47.000€ soit 37.600€.

L’année suivante, il faudra refaire le même calcul en prenant comme base 37.600€ d’investissement initial.

Benoît

Bonjour,

J’ai une question , par exemple si je trade des altcoins régulièrement et que je fais monter mon portefeuille en BTC. imaginons j’ai déposé 2000 euros et mon portefeuille à la fin d’année fait 100000 euros . Si je veux récupérer 50000 euros en euros je déclare uniquement la plus value ou toute les plus value sur les altcoins ?

Merci,

Fred

Bonjour,

Voilà ce que cela semble donner dans votre cas de figure

Benoît

Bonjour,

J’ai investi en mars 2020 5000€ de ma poche. Janvier 2021 mon portefeuille s’élevait à 35000€. J’ai donc fais une plus-value de 30000€ ce qui fait 10000€ d’impôts pour l’année 2022 (un vrai plaisir) car j’ai décidé de les récupérer en FIAT sur mon compte bancaire. J’ai laissé mes 5000€ de départ fructifié mais au bout de quelques semaines j’ai réinjecter 10000€.

Est ce que mon investissement de départ est donc de 15000€ pour l’année 2022?. Et si je décide de réinjecter l’intégralité de l’argent de ma plus-value restant pour faire grossir mon capital avant la fin d’année 2021 sans aucun échange FIAT, uniquement crypto à crypto, la Somme que je devrait donner aux impôts sera toujours de 10000€ pour avril 2022 ? Même si au final tout s’écroule et que je fais une moins values ?

Question peut-être un peu subtil mais très très difficile de trouver cette réponse. Merci pour votre travail.

Vincent

Bonjour Vincent,

Bravo pour le beau timing de votre investissement et votre plus-value.

Je vous détaille la façon dont je comprends votre situation mais je ne suis ni fiscaliste, ni inspecteur des impôts, ni avocat donc prenez mes explications avec des pincettes.

En utilisant le simulateur, vous pouvez voir que vous avec effectué un retrait partiel (30.000€ de cession partiel de 35.000€ de valeur de portefeuille).

Vous devrez normalement payer 7714€ pour la flat tax en avril 2022.

Vous aurez retiré l’équivalent de 5000/35000*30000 de votre investissement initial soit 4286€, il reste donc 714€ sur les 5000€.

En remettant 10000€, votre investissement est actuellement environ de 10714€ (10000€ + 714€) avec une plus-value de 4286€ (soit 15000€).

À partir du moment où l’argent a été convertie en monnaie FIAT, vous devrez payer votre plus-value.

Lorsque vous faites vos déclarations, essayez de détailler au maximum ce que vous avez fait et n’hésitez pas à appeler les impôts pour confirmer mon interprétation.

Benoît

Bonjour,

J ai acheté 140 euros en bitcoin, aujourd’hui hui il est a 1300 euros environ. Si je vends pour 300 euros avec la tolérance de cession non imposable a 305 euros. Est ce que je n aurai aucune flat taxe a payer ? Car en utilisant votre simulateur il m indique 80 euros à payer. Merci pour votre réponse

Bonjour Chrys,

Vous avez raison, il y avait une coquille, nous avons corrigé notre simulateur.

Benoît

Bonjour Mr Fruchard,

En février dernier j’ai investi dans les cryptos avec mon frère, j’ai mis environ 55% du capital total et mon frère 45%. Puis-je faire une déclaration commune ? J’ai vu que sur vos exemple de déclaration qu’il y était écrit « Caractéristique du compte : utilisation à titre privé/professionnel et compte simple/joint/collectif ». Dois-je donc en conclure que oui c’est possible ?

Si nous voulons retirer dois-je payer la flat taxe pour nous deux ? Ou bien lui envoyer les fonds sur son compte en banque et il règle par lui même ?

Pouvez vous éclairer ma lanterne à ce sujet s’il vous plait ?

Merci beaucoup et bonne journée à vous,

Romain D

Bonjour,

Je n’ai pas la réponse pour votre situation précise.

Je vous invite à contacter les impôts pour leur demander la démarche à suivre.

N’hésitez pas à nous partager leur réponse, cela pourra potentiellement intéresser d’autres personnes.

Benoît

Bonjour,

Je reviens vers pour répondre à cette question après avoir contacté les impôts. Les virements de mon Frère seraient considérés comme un don et donc il n’aura officiellement pas investis dans les cryptomonnaies ce qui veut donc dire que le jour ou il veut retrouver ses gains il devra passer par la case notaire et dons entre frères.

Je vais me renseigner s’il est possible de faire un papier venant d’un notaire pour officialiser et donc éviter cette injustice.

Romain

Bonjour Romain,

Merci pour votre retour qui pourra aider d’autres internautes qui se trouvent dans la même situation.

J’espère que vous arriverez à trouver une solution !

Benoît

Bonjour,

En recoupant les infos de votre article, très complet d’ailleurs, je me demande s’il n’y a pas une faille. Prenons un exemple simple :

1. J’échange 100€ contre une crypto monnaie quelconque

2. Cette crypto monnaie double de valeur

3. J’échange cette crypto monnaie contre un stablecoin

4. J’échange ce stablecoin contre des euros (200€, dans cet exemple).

Si les échanges de crypto à crypto ne sont pas taxés, seule la dernière opération est à déclarer à l’administration fiscale. Mais dans mon exemple, la plus-value entre le stablecoin et l’euro est nulle, il n’y a aucun gain financier dans la vente de l’un à l’autre. Du coup, cela veut-il dire qu’aucune taxe ne sera due ? Ca me semble trop beau pour être vrai… Avez-vous une idée du mécanisme qui s’applique ici ?

Merci d’avance

Bonjour,

Seule la dernière opération sera à déclarer.

Par contre dans votre raisonnement, vous oubliez à la sortie votre investissement initial de 100€.

Si vous récupérez 200€, cela ne tombe pas du ciel, c’est que vous avez investi de l’argent au début.

De même, vous oubliez qu’un stablecoin est une crypto indéxée sur la valeur du dollars ou de l’euro.

Toutes les transactions entre des euros et des stablecoins doivent être déclarées (que vous fassiez une plus-value ou une moins-value).

Vous aurez donc bien une plus-value de 100€ à déclarer.

Benoît

Bonjour,

Je ne sais pas si mon message précédent a été posté.

J’ai acheté depuis 2012 pour 10000€ de cryptos sur une plateforme de trading. Mon portefeuille est d’aujourd’hui environ 150000€. Je n’ai jamais récupéré d’argent sur mon compte bancaire. Au cours des ans, j’ai effectué plusieurs transactions pour acheter/vendre des cryptos, toujours FIAT vers crypto et inversement.

D’après ce que j’ai compris, je dois déclarer mes transactions aux impôts.

1] Comment cela se passe-t-il pour les transactions effectuées avant la loi?

2] Si chaque transaction est taxée, et qu’à chaque fois je vend pour 100000€ de crypto, cela veut-il dire que je vais payer plus d’impots que la valeur de mon portefeuille?

Merci

Bonjour Raphaël,

Votre situation est complexe, avec plusieurs années de retard dans vos déclarations ainsi que l’absence de déclaration de votre compte à l’étranger j’imagine.

Je vous conseille de vous rapprocher d’un avocat fiscaliste pour expliquer votre situation et qu’il vous accompagne pour trouver des solutions.

Pour répondre à vos question, de ce que je comprends :

1) Pour les transactions effectuées avant la Flat Tax, elles relèvent des bénéfices non commerciaux (BNC) ou des Bénéfices industriels et commerciaux (BIC).

2) Cela va dépendre de votre nombre de transactions, des durées de détention des cryptos, des majorations que vous allez sans doute devoir payer… Cela risque en effet de rogner de façon très significative votre capital.

N’hésitez pas à nous tenir au courant car vous n’êtes probablement pas le seul dans ce cas.

Benoît

Bonjour,

Bravo pour le site!

J’ai realise environ 3200 EUR de gains et 3000 EUR de pertes lors des cessations en 2021.

Les gains sont dessus le seuil (305EUR) mais les gains imputes (3200-3000EUR) sont au-dessous.

Faut-il declarer mes gains et pertes?

Bonjour,

Vous devez déclarer vos plus et moins-values si le montant des ventes est supérieure à 305€.

Donc dans votre cas, vous devrez faire une déclaration de plus-value de 200€.

Benoît

Bonjour,

J’ai bien compris qu’il faut tenir compte de la valeur totale du « portefeuille » pour ensuite calculer les plus-values au prorata (je met entre guillemets car c’est plutôt l’investissement crypto otal qu’il faut suivre) mais je n’arrive pas à comprendre comment faire dans des cas complexes. Dans mon cas je compte m’intéressre à la DeFi et pas juste de l’achat/vente.

Par exemple :

– Je dépose 10 000E sur Binance

– J’envoie 2000E sur 5 wallets différents qui farment différents tokens sur des Exchanges décentralisés.

– L’année d’après, je fais le bilan , je me retrouve avec 5 wallets qui « valent » entre 1 000 et 20 000E (Ex : 1000, 2000, 5 000, 10 000, 20 000)

– Je prend celui à 20 000, je swape le tout dans un coin transférable et je rapatrie le tout sur mon compte KuCoin.

– Je revend ces 20 000 contre du fiat.

Comptes à déclarer ? : Binance, Kucoin

PV à déclarer ? ( 1000 + 2000 + 5000 + 10 000 + 20 000 – 10 000) = 28 000 = 4420E de flat tax selon le calculateur

Admettons que je déclare 20 000 – 10 000 = 10 000 de pv, j’ai donc en qq sorte 1000 + 2000 + 5000 + 10 000 qui dorment sous le matelas ? Combien déclarer si l’année d’après j’en ressors encore un peu, tout ce qui sort en plus est considéré comme de la pure pv ?

Bonjour,

Selon moi, il faut considérer que vous avez sorti une partie de votre portefeuille qui correspond à 20 000 € sur les 38 000 € de la valeur totale de votre portefeuille.

Cela signifie mathématiquement avec un produit en croix que vous avez sorti environ la moitié de votre investissement initial :

20 000 / 38 000 * 10 000 soit 5 263 €.

L’année suivante, si votre portefeuille vaut 25 000€ et que vous sortez tout, vous mettrez dans le simulateur :

Votre investissement : 10 000 – 5 263 = 4 637 €

Valeur de votre portefeuille : 25 000 €

Benoît

Bonjour et merci pour vos explications.

J’ai toutefois une question en cas d’actifs différents.

Je m’explique, une personne place 5000 Euros sur Binance et investi peu à peu dans plusieurs cryptos différentes. A chaque fois et pour simplifier la déclaration, la personne vends ses cryptos contre de l’usdt.

Puis un jour, peut être deux ans après avoir investi, cette personne fait une seule transaction pour tout passer en Euros, comment se fait le calcul ?

Imaginons pour l’exemple que les 5000 Euros se soient transformées en l’équivalent de 10000 Euros en usdt.

Avec le simulateur, faut-il considérer les choses ainsi :

Votre investissement = 5000

Valeur portefeuille = 10000

Cession = 15000

Mais si entre temps la personne a remis du capital pour investir encore, la valeur du portefeuille change et du coup la flat tax augmente sans raison ?

Merci par avance pour vos précisions.

Bonjour,

Si vous avez mis 5000€, que votre portefeuille vaut 10 000$ (soit environ 10 000€) et que vous vendez tout, votre cession correspondra à 10 000€ et vous serez imposé sur votre plus-value de 5000€ (valeur du portefeuille 10 000€ – mise initiale 5 000€).

Si vous avez remis de l’argent, par exemple 1000€, votre portefeuille va valoir 11000€ et votre mise initiale sera maintenant de 6000€.

Si à ce moment là vous vendez tout, vous serez imposé sur 11 000€ – 6 000€ soit 5 000€ comme au dessus.

Benoît

bonjour,

j’utile un bot qui marche via mon compte kraken

j’ai fait plusieurs envoi d’argent au fil du temps. ex 100 euros puis 500 le mois suivant puis encore 500 le mois suivant (tout cela en 2021)

auj mon portefeuille vaut moins que ma mise totale du fait des fortes baisses des cryptos ces derniers temps

ex mon portefeuille est valorisé à 800 au lieu des 1100 investit au total mais j’ai tout de même fait des ventes avec plus value sur différentes cryptos durant l’année pour un total de 600 euros du coup je ne sais pas comment calculer ma plus value si je dois en déclarer une? et comme j’utilise un bot, j’ai du faire 6 à 7000 opérations sur l’année donc je ne sais pas si je dois faire un calcul pour chaque opération ou sur le total. mais si c’est sur chaque opération il m’est impossible de savoir combien valait mon portefeuille global après chaque vente. merci pour vos éclairages

Bonjour,

Il faut prendre la somme totale de vos plus ou moins-value pour l’année.

Si d’un coté vous avez 500€ de plus-value et d’un autre 600€ de moins-value, il faudra déclarer 100€ de moins-value.

Vous n’aurez donc rien à payer.

Benoît

Bonjour,

Je veux me lancer dans la crypto. Je me suis beaucoup documenté sur le sujet et je me sens enfin prêt.

Cependant, une dernière chose me bloque.

Je suis étudiant majeur, boursier et encore fiscalement rattaché à ma mère (revenus modestes <25000€/an). Je me demande si le fait de me lancer dans ce monde pourrait faire augmenter la déclaration de revenus de ma mère et donc lui faire payer des impôts, ainsi que changer mon échelon de bourses.

Tant que j'y suis, j'aimerai également savoir si de ce fait, ma mère va devoir déclarer mes revenus en cryptomonnaie si je les passe en EURO ? Sachant que je ne compte pas forcément investir énormément d'argent, simplement 200€ environ pour commencer et me faire la main.

Merci pour votre temps et tous le conseils précédents.

Bonjour,

Si vous réalisez des plus-values en transformant vos cryptomonnaies en FIAT, cela risque en effet d’augmenter la déclaration fiscale de votre mère.

Si vos transactions sont seulement entre des cryptomonnaies (Bitcoin et USDT par exemple), votre mère n’aura pas à déclarer vos éventuelles plus-values.

Une dernière chose, si vous ouvrez un compte sur une plateforme étrangère, il faudra déclarer un compte à l’étranger.

Benoît

Bonjour,

Est-il vrai que pour l’année prochaine l’impôt sera de 50% et non plus 30% pour les plus values de plus de 50000€ Dans ce cas il est plus avantageux de retirer les bénéfices cette année pendant que la Flat tax est encore à 30%?

Bonjour,

Je n’en ai pas entendu parler.

Ou avez-vous lu cela ?

Benoît

Bonjour

Je voudrais savoir svp comment se passe le report du total de l’acquisition d’une année à l’autre. Si je suis en perte cette année ( situation de moins value si je revends), cette perte ne sera pas reprise pour le calcul de l’année prochaine, ou bien si ? Idem pour le total d’acquisition. Merci d’avance

Bonjour,

Si vous êtes en situation de moins-value cette année mais que vous ne vendez rien, il n’y a rien de particulier à faire.

La plus-value ou la moins-value devra seulement être calculée au moment de la revente.

Benoît

Bonjour,

Tout d’abord je vous souhaite une bonne année et je vous remercie pour votre site qui donne enfin des réponses claires sur ce sujet complexe qu’est la fiscalité des cryptomonnaies !

En mars 2021, j’ai acheté pour 500€ d’ETH dans le but d’acheter des NFT. Grace à beaucoup de chance et à la folie autour des NFT, je me retrouve aujourd’hui avec environ 130 000€ en stablecoins (USDC), 85 000€ en ETH, et 15 000€ qui proviennent d’airdrops divers. Je n’ai jamais rien converti en fiat hormis l’achat d’un bon d’achat Amazon de 300€ à Noël.

Aujourd’hui je souhaite retirer 20,000€ vers mon compte bancaire. Pouvez-vous me confirmer que je n’aurais rien à déclarer en 2022 hormis mes comptes à l’étranger, et qu’en 2023 je devrais déclarer environ 19 950€ de plus value et payer 5 985€ de flat tax? Ou dois-je tenir compte des airdrops dans la valorisation du portefeuille, en considérant un prix d’acquisition à 0€?

Merci d’avance et encore bravo pour votre site !

Bonjour,

Bravo pour votre performance impressionnante.

Ce que vous écrivez semble correct.

Il y a cependant des incertitudes concernant les airdrops. Cela rentre peut-être dans l’article 150 VH bis (https://www.legifrance.gouv.fr/codes/article_lc/LEGIARTI000038612228/). Cependant si cela concerne des gains de jeu, logiquement, les gains ne devraient pas être fiscalisés.

Le législateur n’est pas très clair dans cette situation donc n’hésitez pas à vous faire accompagner par un professionnel ou à contacter l’administration fiscale directement pour vous assurer de faire des déclarations correctes.

Benoît

Bonjour,

J’ai investi 50 000 euros en Cryptomonnaies et ICO . ma plus value est de 300 000 euros si cede mes USDT.

Compte tenu que cela represente 5 fois mes revenus annuels, puis je pretendre a la flat tax ( effectué environ 80 operations , sans utliser de Bot ou de produits dérivés )

Merci d’avance

Bonjour,

Bravo pour votre plus value.

Le montant de vos revenus n’est pas pris en compte donc vous pouvez sortir votre argent sur laquelle vous allez payer la flat tax.

Benoît

Bonjour,

Plusieurs fois j’ai entendu dire compte a l’etranger… Revolut et N26 sont consideré comme compte à l’etranger? Il faut que je regrade chaque fois ou se situe leurs siege? siege mere?… ce sont des comptes que j’utilise juste pour leurs CB gratuites simplement.

Et encore une question:

le compte crypto, binance. Je ne l’ai pas declarer. Je l’ai depuis deux ans.

Si jamais le prix des cryptos montent, je voudrais bien les recuperé sur mon compte bancaire pour les achats quotidien j’imagine.

Donc si je le declare, à la prochaine declaration impot, et j’indique la date de creation, qui remonte a deux ans… Il y aura automatiquement une amende de « non declaration compte » ?

Bonjour,

Oui pour les comptes N26 et Revolut, ils sont considérés comme des comptes à l’étranger.

Il faut donc les déclarer tous les ans. Vous pourrez trouver sur les sites de ces banques l’adresse à déclarer (Allemagne pour N26 et Lituanie depuis le Brexit pour Revolut).

Pour votre compte Binance, je ne peux rien affirmer, le fisc est en droit de vous infliger une amende.

Benoît

Bonjour,

Je fais fasse à 3 situations dont je n’arrive pas à trouver mes réponses.

Pouvez-vous m’aider ?

Situation n°1 :

1/ J’achète du bitcoin avec de l’euro

2/ Après plusieurs semaines, je décide de vendre mes bitcoins et de récupérer mes gains en euros

3/ Suite à cette vente, je réalise une plus value.

4/ Suite à cela, je décide de réinvestir la somme globale d’euro (= investissement et plus value), dans d’autres cryptos.

Ma question :

Faut-il payer des impôts sur la plus value, alors que je viens de réinvestir la somme globale dans d’autres cryptos ?

Que dois-je déclarer aux impôts ?

Situation n°2 :

1/ J’achète du bitcoin avec de l’euro

2/ Après plusieurs semaines, je réalise que le cours du bitcoin est à la hausse.

3/ Suite à cela, je décide d’utiliser la somme globale de bitcoin (= investissement et plus value), pour l’investir dans d’autres cryptos.

Ma question :

Que faut-il déclarer aux impôts ?

Situation n°3 :

1/ J’achète de l’Ether avec du bitcoin

2/ Après plusieurs semaines, je réalise que le cours de l’Ether est à la hausse.

3/ Suite à cela, je décide de vendre mes Ethers pour récupérer mes gains en euros

Ma question :

Que faut-il déclarer aux impôts ?

Merci beaucoup,

Benjamin

Bonjour,

Situation 1 : Vous devez déclarer votre plus-value et vous serez imposé dessus.

Situation 2 : Pas de plus-value à déclarer si votre argent reste en crypto.

Situation 3 : Vous devez déclarer votre plus-value par rapport à votre investissement en euros et vous serez imposé dessus.

Benoît

Bonjour,

C’est très clair !

Merci beaucoup pour votre réactivité 🙂

Belle journée,

Benjamin

Bonjour,

J’ai investi petit à petit la somme de 56.000€, et revendu plusieurs cryptos mais toujours en USDT.

Aujourd’hui mon portefeuille vaut 250.000€.

Si j’échange 10.000€ de stable vers Euros, quelle serait mon imposition ?

question bonus: dois-je tenir compte du cours de l’USDT ?

Mon calcul:

10.000/250.000 * 56.000 = 2.240€

flat tax 2.240*0.3 = 672€ d’impôts

Bonjour,

Vous faites une erreur dans la seconde partie de votre calcul

2 240 € est à la part de votre investissement par rapport à 10 000 €.

Mais pour calculer la Flat Tax, il faut donc faire :

10 000 € (montant que vous retirez) – 2 240 € (montant de votre investissement) = 7 760 € (soit le montant de votre plus value)

7 760 € * 30% soit 2 328 € d’impôts au titre de la Flat Tax.

Benoît

Bonjour,

Tout d’abord merci pour vos réponses toujours très clair sur un sujet complexe.

Ma question est simple dans le cadre de STAKING.

Si je stack une crypto monnaie et que j’obtiens un rendement dessus en StableCoin, dois-je le déclarer ?

Merci

Bonjour David,

Il y a un flou juridique concernant le staking.

Je vous conseille de suivre les conseils de notre partenaire Waltio.

Benoît

Bonjour, je voulais savoir si vous faites la comptabilité des cryptos ?

Bonjour,

Nous ne faisons pas la comptabilité des cryptos.

Je vous conseille de vous orienter vers notre partenaire Waltio pour ce type de demande.

Benoît

Bonjour,

Je suis étudiant majeur (21 ans) investissant dans les crypto-monnaies, je ne retire pas mes investissement en euro donc je reste en crypto to crypto donc pas imposables. Je suis sous le régime fiscal de mes parents est-ce que je dois leurs faire déclarer mes comptes a l’étranger ?

Clément

Bonjour,

En effet, il faut leur demander de déclarer vos comptes à l’étranger.

Benoît

Bonjour Benoît

Tout d’abord merci pour toutes ces informations !

Je ne comprend pas les « moins value »

Ex : J’investi 10 000 en 2021

En 2022 mon compte est à 5 000

En 2023 mon compte est à 20 000

Je retire les 20 000, j’ai donc fait 10 000 de plus value ? Ou faut il déduire 5 000 de moins value en 2022 ?

Sinon dans quel cas il serait bon de déclarer de potentielles moins value ?

Merci encore

P.S. : Je pose la question de l’intérêt d’ouvrir un compte Waltio (par exemple), Si je fait que un retrait par an. Même si j’ai fait des centaines de transactions, en positifs et négatifs. Au final j’ai juste à relever le total de mes Wallet au moment de la déclaration ?

Bonjour Cédric,

Ce n’est pas forcément juste un total, cela va dépendre des transactions que vous avez effectuées : crypto contre crypto ou crypto contre Fiat.

C’est le principal intérêt de Waltio, cela vous permet de savoir précisément ce que vous devez déclarer. L’application se connecte à votre compte de crypto et vous indique les montants que vous devez déclarer en prenant toutes les transactions effectuées.

Benoît

Bonjour

Je possède un compte binance depuis 2021 et j ai effectué un certain de transactions crypto / euro qui ont généreé des bénéfices. l argent a toujours été sur le site binance je ne l ai jamais rapatrié sur mon compte bancaire classique

Est ce que je dois déclarer mes plus value?

Bonjour,

Oui vous devez déclarer vos plus-values.

Ok mais j ai un article sur entreprendre du 12/03 qui dit qu il faut rapatrier les fonds sur un compte bancaire classique pour générer le fait de déclarer les plus values

Le fait que tout reste sur la plate-forme n engendre pas de faire la déclaration des plus values

Merci pour votre retour

Bonjour,

C’est sans doute une erreur de leur part, car pour être imposable, il suffit de convertir des cryptos en monnaie « fiat » (c’est à dire de la monnaie officielle, fiduciaire, euro, dollar…)

bonjour, j’ai investi en novembre et décembre 2022 sur les conseils d’un proche. La plateforme en question est IG Lon. J’ai de grands doutes sur la légalité de cette plateforme surtout depuis que j’ai demandé à retirer mes fonds. Ils m’ont obligé à payer les taxes. J’ai fait 2 virements consécutifs et m’ont indiqué qu’il y avait : 1: le code ‘manquant’ attaché à mon compte. 2 : retard d’1 jour dans le virement. Depuis, je suis bloqué. Pouvez-vous m’aider svp ? Un grand merci par avance

Bonjour,

Quelle est l’adresse du site internet sur lequel vous avez investi ?

Je ne connais pas de plateforme « IG Lon ».

Ce que vous décrivez ressemble fortement à une arnaque.

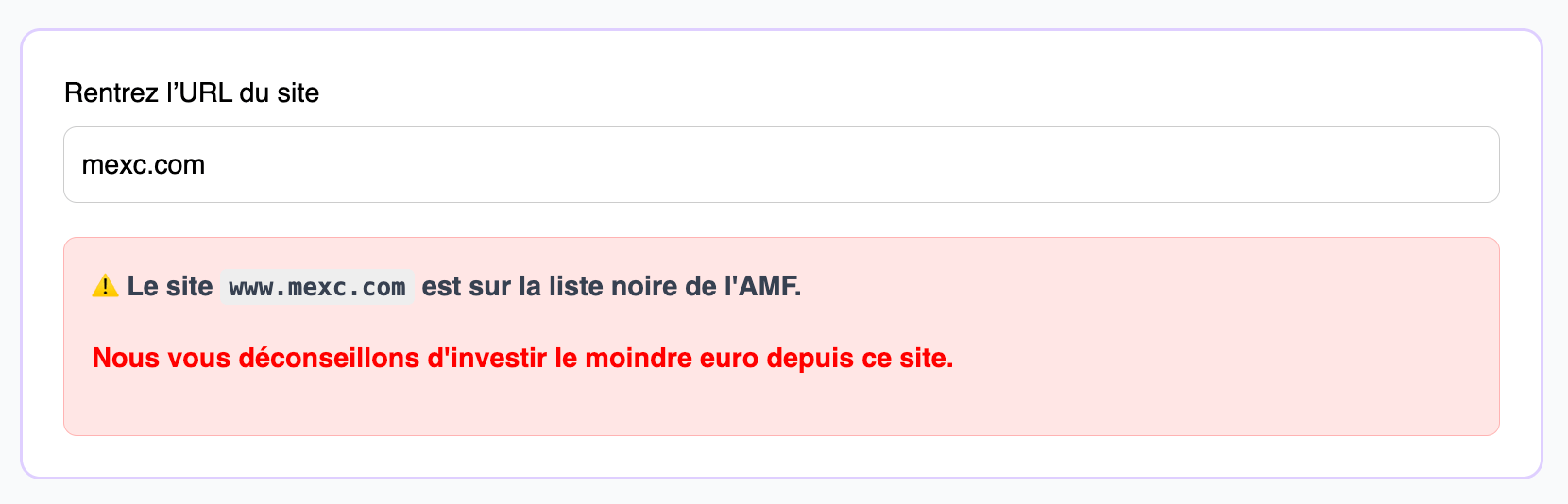

Bonjour, j ai compté sur mexc depuis août 2025, il n est pas psan donc je dois le déclarer comme compte à l étranger. Je dois le déclarer dès cette année où en 2026? En vous remerciant

Bonjour,

Les comptes à l’étranger doivent doivent être déclarés dans l’année qui suit l’ouverture, donc en 2026 pour un compte ouvert en 2025.

Par contre, je vous mets en garde contre ce site qui est sur la liste noire de l’AMF.