Assurances vie luxembourgeoise : le comparatif des meilleures !

Certains Français au patrimoine important font le choix d’ouvrir un contrat d’assurance-vie au Luxembourg, souvent dans une optique de diversification. Il est vrai que les assurances-vie luxembourgeoises ne manquent pas d’arguments, si l’on regarde notamment les supports disponibles. ? Quelles sont les conditions pour pouvoir ouvrir un contrat ? Combien cela coûte ? Quel rendement espérer avec ce type de contrat ? Faisons le tour ensemble des nombreux avantages du contrat d’assurance vie luxembourgeois !

Qu’est-ce que le contrat luxembourgeois ?

Une assurance vie luxembourgeoise est un contrat d’assurance vie souscrit au Luxembourg, apprécié pour sa sécurité et ses avantages fiscaux.

Elle permet de diversifier ses investissements (comme une assurance vie classique) avec une grande flexibilité tout en bénéficiant d’une protection optimale des fonds grâce au « triangle de sécurité » luxembourgeois. Ce système garantit une séparation stricte entre les actifs des clients et ceux de la compagnie d’assurance, offrant ainsi une sécurité renforcée pour les épargnants français cherchant à optimiser et protéger leur patrimoine.

Un contrat luxembourgeois est donc une assurance vie qui permet de bénéficier d’une protection maximale pour son épargne.

Qui peut souscrire une assurance-vie luxembourgeoise ?

L’assurance vie au Luxembourg est ouverte aux non-résidents luxembourgeois. Les résidents fiscaux français peuvent donc très bien y ouvrir un contrat sans craindre d’être dans l’illégalité.

Pour bon nombre de personnes, le frein sera surtout celui du ticket d’entrée. Concrètement, on n’ouvre pas une assurance-vie au Luxembourg avec quelques centaines d’euros, comme cela est possible en France. Au Luxembourg, il faudra au moins apporter 50 000, voire 125 000 ou 300 000 euros pour avoir « le droit » d’ouvrir un contrat.

Se tourneront vers les assurances-vie luxembourgeoises les Français séduits par les avantages de ces contrats : supports disponibles, sécurité accrue, modes de gestion sur-mesure…

En « contrepartie » des avantages de l’assurance-vie luxembourgeoise (que nous verrons juste en dessous), il faudra quand même accepter certaines conditions. Citons par exemple les frais un plus élevés qu’en France, et le fait que l’ouverture de l’assurance-vie soit un peu plus compliquée de l’autre côté de la frontière.

Les avantages et inconvénients d’une assurance-vie luxembourgeoise

Quels sont les avantages du contrat d’assurance-vie luxembourgeois ?

L’assurance-vie luxembourgeoise ne manque pas d’atouts. C’est pour cela que bon nombre d’épargnants se tournent chaque année vers cette solution, souvent dans une optique de diversification.

C’est en effet l’un des principaux avantages du contrat luxembourgeois : la richesse et la diversité des supports qu’il est possible d’acquérir via l’assurance-vie. De très nombreux types de supports sont disponibles (bien plus qu’en France). Il est par exemple possible d’inclure des titres vifs dans son contrat. Un épargnant pourra donc y loger des parts de son entreprise. Il est aussi possible d’accéder à des fonds en devises autres que le fonds euros (en dollars US notamment). Tout cela permet de diversifier au maximum son patrimoine, en ventilant le capital sur des supports, marchés et secteurs différents. Il s’agit là, bien sûr, d’un avantage important pour les plus gros patrimoines.

Autre point fort de l’assurance-vie au Luxembourg : le haut niveau de sécurité des sommes placées. En France, les sommes sont garanties, en cas de faillite de la banque ou de l’assureur, à hauteur de 70 000 euros par entité et par contrat. Cela relève du Fonds de garantie des Assurances de Personnes (FGAP). Au Luxembourg, cette garantie est « illimitée », grâce à une réglementation très particulière : le « triangle de sécurité ».

Attention toutefois : cela ne signifie pas que les sommes placées en unités de compte ou sur d’autres supports risqués sont garanties. Les risques de pertes en capital existent, comme pour les contrats français. La garantie dont nous parlons ici est celle en cas de défaillance / faillite.

Citons aussi le « super privilège ». En vertu de celui-ci, au Luxembourg, les épargnants sont toujours prioritaires. Toujours en cas de défaillance de l’établissement, les titulaires de contrats d’assurance-vie récupéreront leur épargne en priorité, avant même l’État. On dit que les épargnants sont des « créanciers de 1er rang ».

Enfin, n’oublions pas la qualité de gestion propre aux contrats luxembourgeois. Pour les contrats les plus importants, il s’agira vraiment d’une gestion « sur-mesure ».

Quels sont les inconvénients de l’assurance-vie luxembourgeoise ?

L’assurance-vie luxembourgeoise a quand même quelques inconvénients.

Déjà, les contrats luxembourgeois ne s’adressent pas à tout le monde, du fait du ticket d’entrée. Les contrats les plus « personnalisés », donnant accès au maximum de fonds (dédiés), nécessitent au moins 200 ou 250 000 euros à l’ouverture. De manière plus large, impossible d’ouvrir une assurance-vie luxembourgeoise avec moins de 50 000 euros.

L’ouverture d’une assurance-vie luxembourgeoise est plus compliquée qu’en France. Pour trouver le meilleur contrat, il faudra souvent passer par un courtier, alors que la souscription d’une assurance vie française peut se faire en ligne en quelques minutes.

Autre point faible : le fait que la gamme de fonds à laquelle vous aurez accès dépendra des sommes placées. Si vous ouvrez un contrat avec 50 000 euros, vous n’aurez accès qu’à un éventail assez restreint. Il faudra souvent apporter au moins 200 ou 250 000 euros pour avoir accès à tout le catalogue de fonds.

Enfin, il vous faudra être vigilant sur les frais, qui sont souvent plus élevés que ceux des assurances vie françaises. Même en l’absence de frais d’entrée ou de frais de versement, ce sont surtout les frais de gestion qui risquent d’être élevés :

- En moyenne entre 0,8% et 1% de frais de gestion annuels pour le fonds euro,

- Entre 1% et 2% pour certaines unités de compte et fonds spécifiques.

Comment fonctionne ce type de contrat ?

À partir du moment où le ticket d’entrée se situe rarement en deçà de 100 000 euros, on peut affirmer que l’assurance-vie luxembourgeoise est un contrat haut de gamme. Cela est encore plus vrai pour les épargnants plaçant 200 000 euros voire plus, du fait du plus grand nombre de supports, de la gestion sur-mesure, etc.

En dehors de son image haut de gamme, l’assurance vie luxembourgeoise fonctionne comme une assurance vie française. Les règles de rachat, la fiscalité ou encore les modes d’alimentation sont identiques à ce que l’on trouve en France.

Une fois le contrat ouvert, l’épargnant l’alimente à son rythme par des versements ponctuels et / ou programmés (ou ne l’alimente plus du tout, s’il le souhaite). Il peut récupérer tout ou partie de son capital à tout moment via des rachats partiels ou totaux. Les sommes investies peuvent être placées sur un large spectre de supports : fonds en euros (ou en devises), unités de compte, private equity, titres non cotés… À ce niveau, l’assurance-vie au Luxembourg est plus « souple » qu’en France, dans le sens où l’enveloppe peut recueillir une plus grande variété d’actifs.

L’assurance-vie luxembourgeoise peut par exemple donner accès à des fonds « dédiés ».

Niveau gestion, l’épargnant a le choix entre plusieurs modes et options de gestion, selon ce que propose l’assureur. Plus les sommes placées sont importantes, plus la gestion se rapproche du sur-mesure.

Pourquoi est-ce intéressant de placer son argent au Luxembourg ?

Comme nous l’avons évoqué dans les avantages, placer son argent au Luxembourg attire de nombreux investisseurs français à la recherche de sécurité et de performance. Le Luxembourg jouit d’une stabilité financière recherchée par les épargnants. Cette stabilité permet de garantir de la sécurité pour leurs investissements, ce qui est particulièrement rassurant et recherché en période d’incertitude. De plus, le « triangle de sécurité » luxembourgeois est un système unique qui garantit une stricte séparation entre les actifs des clients et ceux des compagnies d’assurance, offrant une protection supplémentaire contre les risques de défaillance des assureurs.

Au-delà de la sécurité, l’assurance vie luxembourgeoise offre les mêmes avantages fiscaux que ceux de l’assurance vie en France. Si vous déménager pour vous installer ailleurs, l’assurance vie luxembourgeoise s’adaptera à la fiscalité de votre nouveau pays de résidence. Cette flexibilité fiscale, combinée à la possibilité de diversifier ses investissements à l’échelle internationale (il sera par exemple possible de détenir une partie de son épargne en Francs suisses ou en dollars), permet aux investisseurs de sécuriser et diversifier leur épargne tout en l’optimisant.

Qu’est-ce que le triangle de sécurité de l’assurance vie luxembourgeoise ?

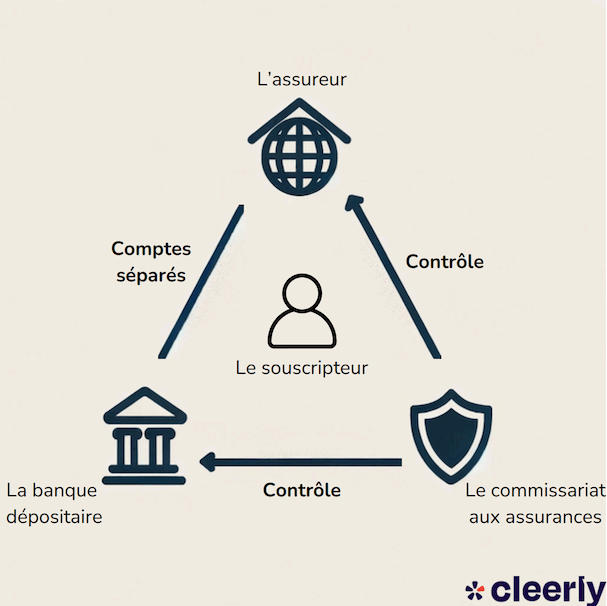

Le triangle de sécurité de l’assurance vie luxembourgeoise est un dispositif réglementaire unique qui vise à protéger les épargnants en cas de défaillance de l’assureur. Ce mécanisme repose sur trois piliers principaux :

- la séparation des actifs,

- le contrôle régulier par un dépositaire,

- la supervision par le Commissariat aux Assurances (CAA).

La séparation des actifs signifie que les actifs détenus par l’assureur pour le compte de ses clients sont distincts de ceux de l’assureur lui-même. Ainsi, en cas de faillite de l’assureur, les actifs des clients restent protégés et ne peuvent pas être utilisés pour payer les créanciers de l’assureur.

Un dépositaire, généralement une banque, est chargé de contrôler et de garder les actifs des clients. Ce dépositaire effectue des contrôles réguliers pour s’assurer que les actifs sont correctement séparés et gérés conformément aux réglementations.

Il y a aussi un Commissariat aux Assurances (CAA) qui joue un rôle de supervision en veillant au respect des règles par les assureurs et les dépositaires, pour garantir la transparence et la sécurité du système.

En résumé, le triangle de sécurité de l’assurance vie luxembourgeoise offre une protection robuste pour les épargnants en garantissant que leurs actifs sont séparés des actifs de l’assureur, surveillés par un dépositaire indépendant et contrôlés par une autorité de régulation.

Ce système assure une tranquillité d’esprit aux clients, sachant que leurs investissements sont sécurisés même en cas de difficultés pour l’assureur.

Quelle est la meilleure assurance-vie luxembourgeoise ?

Comment choisir son contrat luxembourgeois ?

Les critères pour choisir son assurance-vie luxembourgeoise sont assez similaires à ceux que l’on observerait pour un contrat français. Voici, à nos yeux, les plus importants :

- Les modalités d’ouverture, et notamment le ticket d’entrée, ainsi que les éventuels frais sur versement. Rassurez-vous, il existe des assurances-vie luxembourgeoises sans frais d’entrée.

- Les supports accessibles selon les sommes apportées : plus l’éventail d’actifs est large mieux c’est, dans le but de diversifier au maximum,

- Le niveau de frais, qui peut vite grimper avec les contrats luxembourgeois. Soyez particulièrement attentif aux frais de gestion.

- Les modes et options de gestion proposés : gestion pilotée, profilée, sur-mesure…

- Le rendement des supports visés sur les dernières années, en gardant bien sûr en tête que de performances passées ne présagent jamais de performances futures.

Les frais d’entrée sont en général « offerts », au-delà d’un certain montant de versement initial (200 000 euros au minimum, en général).

Où ouvrir une assurance-vie au Luxembourg ?

L’assurance-vie luxembourgeoise peut être ouverte en ligne ou en agence. S’agissant d’un produit patrimonial, il sera souvent conseillé de passer par un courtier spécialisé.

De nombreux assureurs et établissements bancaires commercialisent des assurances-vie luxembourgeoises pour les résidents français. Citons par exemple :

- CNP Luxembourg,

- Generali Luxembourg,

- La Mondiale,

- Natixis Life,

- Axa Luxembourg,

- Cardif Lux Vie,

- SwissLife Luxembourg.

Comment ouvrir une assurance vue luxembourgeoise en 2025 ?

Pour ouvrir une assurance vie luxembourgeoise, il va falloir commencer par choisir une compagnie d’assurance qui propose un contrat adapté à votre besoin. Vous aurez besoin de fournir vos informations personnelles et financières, remplir un formulaire de souscription fournis par l’assureur et effectuer un premier versement pour activer le contrat.

Pour cela, vous devrez fournir à la compagnie d’assurance :

- les formulaires remplis,

- passeport ou carte d’identité,

- justificatifs de domicile,

- justificatif de provenance des fonds.

Après vérification des documents et réception du versement initial, la compagnie d’assurance émettra le contrat et confirmera officiellement l’ouverture de l’assurance vie.

L’ouverture d’une assurance vie luxembourgeoise va prendre quelques jours en général.

Quel est le rendement d’une assurance-vie luxembourgeoise ?

Comme pour l’assurance-vie française, le rendement d’un contrat luxembourgeois dépend des supports sur lesquels l’épargne est investie. Profitons-en pour rappeler qu’une assurance-vie luxembourgeoise ouverte à 50 000 euros ne donnera en principe pas accès aux mêmes supports qu’un contrat à 200 000. Seuls ces derniers sont ouverts aux « fonds dédiés ». Au Luxembourg, un classement permet de distinguer plusieurs « catégories » de clients, selon leurs apports :

| Catégorie du client | Apport en assurance vie | Patrimoine en valeurs mobilières |

|---|---|---|

| A | 125 000 euros | 250 000 euros |

| B | 250 000 euros | 500 000 euros |

| C | 250 000 euros | 1 250 000 euros |

| D | 1 000 000 euros | 2 500 000 euros |

Globalement, les épargnants auront accès à 3 types de fonds :

- Les fonds à taux garanti, comme le fonds euro, bien connu en assurance-vie,

- Les fonds externes,

- Les fonds internes dédiés, associés à une gestion déléguée.

Quel que soit le type de fond, il est impossible de prédire un rendement à l’avance, puisqu’ils dépendent de l’évolution des marchés financiers, immobiliers… Bien sûr, il est recommandé de regarder les rendements passés (sur les 3 à 5 dernières années), mais ceux-ci ne signifient absolument pas qu’ils seront positifs d’année en année.

Attention aux frais de gestion qui, s’ils sont trop élevés, viendront largement minorer la rentabilité du contrat !

Assurance-vie au Luxembourg : quelle fiscalité ?

En matière d’assurance-vie, le Luxembourg n’applique pas de fiscalité aux non-résidents. On parle de transparence et de neutralité fiscale. La fiscalité est celle du pays de résidence fiscale du souscripteur du contrat. Pour un résident français, les règles fiscales sont donc les mêmes que celles d’une assurance-vie française.

Cela vaut aussi bien pour la fiscalité applicable en cas de rachat que pour celle qui s’appliquera au décès de l’épargnant, au moment de la transmission. C’est-à-dire qu’en cas de décès, vous pouvez transmettre 152 500 € par bénéficiaire sans fiscalité, puis la fiscalité sera progressive à 20% jusqu’à 700 000 € et 31,25% ensuite. Cela reste une des solutions les plus intéressantes pour transmettre son épargne en terme de droits de succession.

Si vous comptiez ouvrir votre assurance vie au Luxembourg pour ne pas payer d’impôt, ce n’est donc pas le choix le plus judicieux !

Est-ce que la Loi Sapin 2 s’applique à l’assurance vie luxembourgeoise ?

Non, la Loi Sapin 2 ne s’applique pas aux assurances vie luxembourgeoises. La Loi Sapin 2, entrée en vigueur en France en 2016, permet au Haut Conseil de Stabilité Financière (HCSF) de prendre des mesures temporaires pour limiter les retraits sur les contrats d’assurance vie en cas de crise financière sévère, afin de protéger la stabilité du système financier français.

Les assurances vie luxembourgeoises, quant à elles, sont soumises à la réglementation financière du Luxembourg, qui est indépendante de celle de la France. Les contrats d’assurance vie souscrits au Luxembourg ne sont donc pas concernés par les dispositions de la Loi Sapin 2.

Cette indépendance réglementaire est d’ailleurs l’un des facteurs qui attirent les investisseurs vers les produits financiers luxembourgeois, en leur offrant une sécurité juridique et financière accrue.

L’assurance vie luxembourgeoise est un contrat d’assurance vie proposé par des compagnies d’assurance basées au Luxembourg. Elle offre les mêmes avantages en termes de flexibilité, de sécurité et de fiscalité que l’assurance vie française. Le nombre de supports est généralement plus important et de meilleurs qualité que son équivalent français. Elle s’adresse aux épargnants fortunés.

L’assurance vie dispose de plusieurs avantages, notamment : la flexibilité dans le choix des supports d’investissements et de la gestion du contrat, la fiscalité calquée sur celle de l’assurance vie française, la sécurité des actifs grâce au « triangle de Sécurité » qui protège les actifs des souscripteurs en cas de faillite de la compagnie d’assurance, la confidentialité et la discrétion offertes par la législation luxembourgeoise…

Le « Triangle de Sécurité » est un mécanisme, spécifique au Luxembourg, de protection. Il permet de garantir la séparation des actifs des assurés de ceux de la compagnie d’assurance. Les actifs sont déposés auprès d’une banque dépositaire agréée, avec une surveillance assurée par l’autorité de régulation luxembourgeoise (Commissariat aux Assurances ou CAA).

La fiscalité qui s’applique est celle de votre pays de résidence fiscale. Si vous ouvrez un contrat d’assurance vie mais que vous êtes résident Français, vous serez donc soumis à la fiscalité française.

Il n’y a pas nécessité d’être résident du Luxembourg pour ouvrir un contrat, mais le ticket d’entrée est élevé. Il vous faudra être prêt à placer au moins 50 000 €.

2 commentaires

Vos questions et nos réponses d'experts

Une question ? Posez-la ici

Un expert Cleerly vous répondra dans les meilleurs délais. Votre email reste confidentiel.

Bonjour,

En cas de déménagement prochainement à l’étranger est ce que cela vaut le coup s’ouvrir une assurance vie luxembourgeoise ? Pourrais je garder mon contrat malgré mon changement de résidence fiscale ? Est il possible de transférer un contrat « classique » vers un contrat luxembourgeois ?

Merci d’avance pour votre réponse

Bonjour,

Une assurance vie luxembourgeoise peut être intéressante dans le cadre d’un départ à l’étranger, notamment pour sa neutralité fiscale, sa portabilité et la protection des avoirs. Vous pouvez effectivement conserver ce type de contrat en changeant de résidence fiscale.

En revanche, il n’est pas possible de transférer un contrat d’assurance vie classique vers un contrat luxembourgeois : il faut ouvrir un nouveau contrat et, si besoin, effectuer un rachat sur l’ancien.

N’hésitez pas si vous souhaitez qu’on en parle plus en détail selon votre situation à nous contacter par téléphone (01 87 66 31 35) ou mail (contact@cleerly.fr)