Vous hésitez entre l’assurance vie et le contrat de capitalisation pour gérer et faire fructifier votre patrimoine ? Ces deux solutions patrimoniales ont bien des points communs, mais aussi des différences majeures qui peuvent faire pencher la balance selon vos objectifs : épargne à long terme, optimisation fiscale, transmission… Pas de panique ! On fait le point pour vous ! Que vous cherchiez à optimiser vos placements ou à structurer une transmission fluide, vous découvrirez comment ces deux contrats peuvent répondre à vos besoins… voire se compléter !

Quels sont les points communs entre une assurance vie et un contrat de capitalisation ?

Le contrat de capitalisation est souvent considéré comme le « cousin » de l’assurance vie et pour cause, les points communs entre ces produits d’épargne sont indéniables, à savoir :

- Supports d’investissement diversifiés : les deux contrats permettent d’investir dans une large gamme de supports. Vous pouvez opter pour des fonds en euros, qui sont sécurisés mais offrent des rendements limités, ou des unités de compte (UC), qui permettent d’investir dans des actifs plus risqués comme les actions ou les obligations. Cette diversification vous permet d’ajuster vos placements en fonction de vos objectifs et de votre appétence pour le risque.

- Fiscalité en phase d’épargne : l’un des principaux avantages de ces deux contrats est l’absence de taxation tant qu’aucun rachat n’est effectué. Cela signifie que les gains (intérêts ou plus-values) accumulés dans le contrat ne sont pas imposés tant que les fonds restent investis. En cas de rachat partiel, seule la part des gains retirés est soumise à l’imposition. En somme le capital déposé n’est pas taxé !

- Souplesse de gestion : assurance vie ou contrat de capitalisation permettent d’effectuer librement des versements supplémentaires à tout moment, selon votre capacité d’épargne, sans limite de montant. De plus, il est possible de procéder à des rachats partiels ou totaux sans obligation de clôturer le contrat.

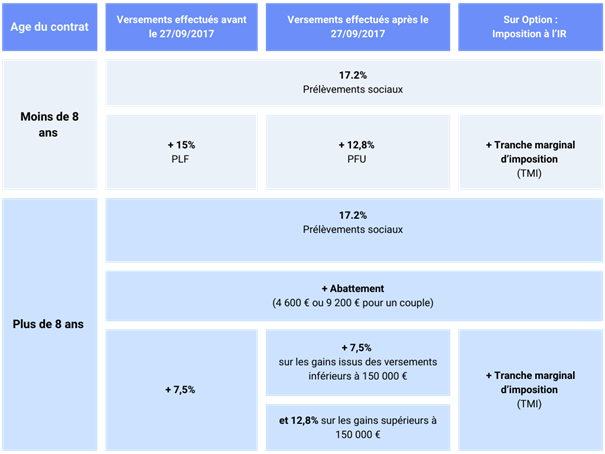

- Antériorité : l’antériorité fiscale est un autre point commun important. Pour les deux produits, l’ancienneté du contrat joue un rôle essentiel dans le calcul de la fiscalité lors des rachats ou de la transmission. En effet, plus le contrat est ancien, plus les avantages fiscaux sur les gains augmentent.

Après 8 ans, les deux contrats bénéficient d’une fiscalité allégée sur les rachats : un abattement annuel sur les gains (4 600 € pour une personne seule, 9 200 € pour un couple) et un taux d’imposition réduit, ce qui améliore nettement le rendement net.

Quelles sont les différences entre une assurance vie et un contrat de capitalisation ?

L’assurance vie : une fiscalité avantageuse à la succession

L’assurance vie permet de désigner librement un ou plusieurs bénéficiaires, qu’ils soient ou non membres de la famille, grâce à une clause bénéficiaire modifiable à tout moment.

Elle présente surtout un atout majeur en matière de succession : les capitaux transmis ne font pas partie de l’actif successoral et bénéficient d’un régime fiscal spécifique.

- Versements avant 70 ans : abattement de 152 500 € par bénéficiaire, puis taxation à 20 % jusqu’à 700 000 €, et 31,25 % au-delà.

- Versements après 70 ans : abattement global de 30 500 € pour l’ensemble des bénéficiaires, les droits de succession s’appliquant ensuite selon le lien de parenté.

Les intérêts restent exonérés d’impôt mais soumis aux prélèvements sociaux (17,2 %).

Le conjoint survivant ou le partenaire de PACS est totalement exonéré d’imposition si son conjoint/partenaire lui transmet un contrat d’assurance vie, et ce quel que soit le montant !

Le contrat de capitalisation : optimiser la transmission de son vivant

Contrairement à l’assurance vie, le contrat de capitalisation est intégré à la succession et soumis aux droits de succession classiques, sans abattement spécifique.

Cependant, il peut devenir un outil efficace de transmission :

- Il peut être donné de son vivant, puisqu’il n’est pas lié à la personne du souscripteur. La donation bénéficie alors des abattements classiques (ex. : 100 000 € par enfant tous les 15 ans)

- Il peut être démembré : le donateur conserve l’usufruit (les revenus), et transmet la nue-propriété, réduisant ainsi la base taxable. Au décès, l’héritier récupère la pleine propriété sans nouvelle imposition.

Enfin, il conserve son antériorité fiscale après donation, ce qui permet de maintenir les avantages liés à la durée de détention, notamment après 8 ans.

Un contrat de capitalisation peut être conservé pendant 30 ans maximum.

Le contrat de capitalisation et les personnes morales

La dernière différence, de taille, est la possibilité pour les personnes morales (entreprise, association, holding) de souscrire un contrat de capitalisation. Cela leur est impossible pour une assurance vie.

Selon le régime d’imposition, la fiscalité est différente :

- Pour les personnes morales soumises à l’impôt sur le revenu, les gains sont imposés uniquement au moment des rachats, et sont répartis entre les associés selon leurs droits

- Pour les personnes morales soumises à l’impôt sur les sociétés (IS), une imposition forfaitaire “anticipée” est pratiquée chaque année, même sans rachat. Au moment du rachat, une régularisation est effectuée pour ne pas imposer deux fois le même gain.

Le contrat de capitalisation permet à une personne morale de faire fructifier sa trésorerie tout en bénéficiant d’une fiscalité étalée dans le temps et d’une grande souplesse d’investissement.

En revanche, il implique une imposition annuelle anticipée pour les sociétés à l’IS, ainsi que des frais et contraintes de gestion parfois plus élevés que pour un simple compte à terme.

Assurance vie ou contrat de capitalisation : notre comparatif !

| Assurance vie | Contrat de capitalisation | |

|---|---|---|

| Supports d’investissement | Fonds en euros et unités de compte | Fonds en euros et unités de compte |

| Imposition en cas de rachat | PFU à 30 % (ou barème IR) sur les gains et dégressif après 8 ans | PFU à 30 % (ou barème IR) sur les gains et dégressif après 8 ans |

| Abattement après 8 ans | 4 600 € (personne seule) / 9 200 € (couple) | 4 600 € (personne seule) / 9 200 € (couple) |

| Transmission | Hors succession avec abattement de 152 500 € par bénéficiaire pour les primes versées avant 70 ans | Intégré dans la succession, optimisable par la donation, le démembrement de propriété. |

| Antériorité fiscale | Non, le décès de l’assuré entraîne la clôture du contrat | Oui, les héritiers peuvent conserver le contrat ou procéder au rachat. |

| Avances sur le contrat | Oui | Oui |

| Souscription par personnes morales | Non | Oui, souscription possible par SCI ou holding |

| Prélèvements sociaux | Sur fonds en euros chaque année ; sur UC lors des rachats | Sur fonds en euros chaque année ; sur UC lors des rachats |

| Flexibilité des rachats | Rachats partiels ou totaux possibles | Rachats partiels ou totaux possibles |

Quel produit pour quel profil ?

L’assurance vie est un pilier incontournable pour organiser une partie de son patrimoine financier, notamment pour :

- Capitaliser des revenus tout en bénéficiant d’une fiscalité favorable.

- Se constituer des revenus complémentaires à la retraite.

- Maîtriser les rachats, arbitrages et de la clause bénéficiaire durant toute la vie de l’assuré.

- Transmettre des capitaux aux bénéficiaires désignés, qu’ils soient héritiers ou non, tout en profitant d’une fiscalité avantageuse, notamment pour les primes versées avant 70 ans.

En complément, il peut être pertinent d’intégrer également des contrats de capitalisation dans son patrimoine pour :

- Capitaliser des revenus dans des conditions fiscales similaires.

- Transmettre progressivement, de son vivant, en nue-propriété ou pleine propriété, tout en purgeant les plus-values latentes, qui ne seront pas fiscalisées.

- Conserver l’antériorité fiscale après la transmission.

- Souscrire via une société civile, permettant ainsi de mettre en place une gouvernance patrimoniale sur-mesure.

En conclusion, vous pouvez tout à fait cumuler assurance vie et contrat de capitalisation. Cela permet de profiter des atouts de chaque produit à différents moments de votre vie et selon vos besoins. En combinant les deux, vous pouvez non seulement diversifier vos placements, mais aussi maximiser vos avantages fiscaux et patrimoniaux, que ce soit avant ou après 70 ans.