Il est courant que la banque souhaite une caution pour un prêt immobilier. En effet, elle souhaite se protéger contre les défauts de paiements et garantir ainsi le remboursement du crédit. Il existe plusieurs solutions, mais la plus utilisée est de passer par une société de cautionnement ou encore d’avoir un garant physique qui pourra prendre le relai en cas de non-paiement des mensualités.

Nous vous expliquons ici ce qu’est une caution et comment elle fonctionne !

Qu’est-ce que la caution pour un prêt immobilier ?

Lors de la souscription d’un prêt immobilier, la banque souhaite assurer les remboursements de l’emprunt. Pour cela, elle va vous demander de souscrire une caution qui prendra le relai en cas de défaillance.

À noter qu’il existe plusieurs types de garanties pour un prêt immobilier, à savoir :

- Les organismes de caution – caution bancaire ou mutuelle

- L’hypothèque

- Le privilège de prêteur de denier (PPD)

- Un tiers qui se porte garant.

- Le nantissement

Toutefois, les banques proposent en priorité la souscription à un organisme de caution, avec lequel elle sont souvent partenaire. En effet, les frais de garantie sont moins élevés pour le particulier et elle est beaucoup plus facile à mettre en place.

Ainsi en cas de défaut de paiement, la caution rembourse la banque. Par la suite, elle se retourne contre l’emprunteur pour lancer une procédure. Un délai de paiement peut être mis en place avant la saisie du bien.

Ces sociétés de cautionnement fonctionnent comme un fonds de garantie. L’emprunteur devra verser une commission et une participation au fonds mutuel de garantie entre 0.8% et 1.5 % en moyenne du montant de l’emprunt.

Bon à savoir : Certains organismes restituent partiellement les frais de garantie à la fin du prêt ou en cas de revente.

Qui peut être caution pour un crédit immobilier ?

Plusieurs solutions existent pour garantir votre prêt immobilier : les sociétés de cautionnement ou encore un tiers qui se porte garant pour votre crédit.

Quels sont les organismes de cautionnement ?

Une société de caution de prêt immobilier est un organisme qui s’engage, contre rémunération, à assumer vos mensualités en cas de défaut de paiement de votre prêt. Cela vous évite d’avoir recours à une hypothèque !

En général, la banque qui accorde le prêt choisit l’organisme de cautionnement. En effet, les sociétés de caution ont été créées par les banques ou par des groupements de banques. Certaines banques sont également partenaires avec plusieurs organismes, à savoir :

| Organismes | Banques | Restitution des fonds |

|---|---|---|

| Le crédit Logement | 200 banques partenaires (BNP, Société Générale, CIC, LCL, HSBC, Banque Postale, Caisse d’épargne et Crédit foncier…) | Oui |

| SACCEF | Caisse d’Épargne, Banque Populaire et Crédit foncier. | Non |

| CAMCA | Crédit Agricole et LCL | Non |

| CMH | Crédit Mutuelle et CIC | Non |

| SOCAMI | Banque Populaire | Oui |

| CNP Caution | Crédit Immobilier de France et Caixa Bank, La Banque Postale, Crédit Agricole, Caisse d’Épargne, Crédit Mutuel, Cetelem, Banque Populaire, CIC | Non |

| Bred Habitat | Bred | Oui |

Comme vous le constatez, les sociétés de cautionnement ne restituent pas les fonds systématiquement. Demandez les conditions à votre banque afin de pouvoir comparer les organismes.

Bon à savoir : Les banques sont également partenaires avec des organismes de cautions fonctionnaire comme la CASDEN ou la GMPA. Elles proposent des taux privilégiés destinés aux fonctionnaires de l’éducation nationale, policiers, gendarmes, employés du secteur hospitalier, SNCF…

le Crédit logement reste le principal organisme de caution français grâce à son partenariat avec plus de 200 banques.

Par ailleurs, chaque année, l’organisme de cautionnement reçoit des informations de l’emprunteur :

- Montant du capital restant dû,

- Échéance du crédit,

- Montant des intérêts,

- Frais,

- Cas d’incident de paiement.

En effet si la banque manque à ses obligations d’informations ou de déclaration de non-paiement, elle ne pourra pas demander le remboursement à la société de cautionnement.

Quelle est la différence entre un cautionnement simple et solidaire ?

Une autre possibilité pour éviter l’hypothèque ou le PPD, est de demander à un tiers de se porter garant. La banque devra s’assurer que la personne dispose de moyens financiers ou d’un patrimoine suffisants pour s’engager.

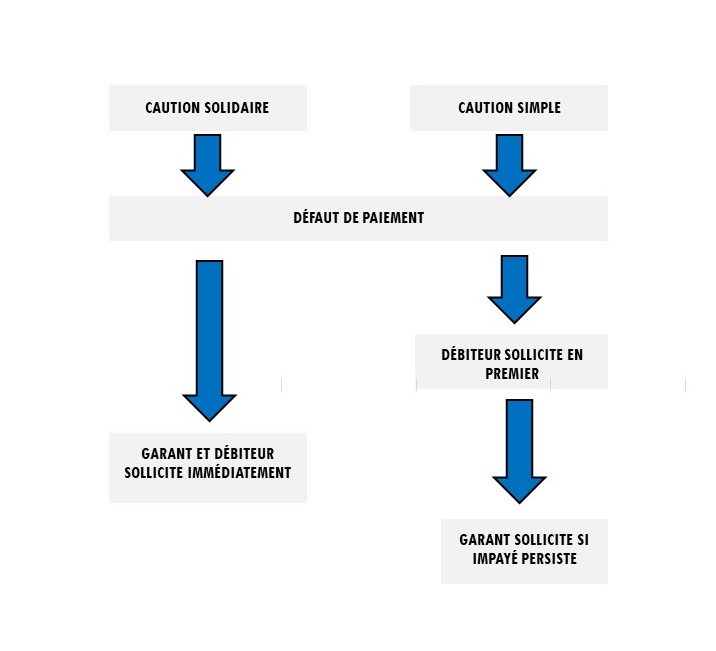

On distingue dans ce cas deux types de cautionnement, le simple et le solidaire. Les obligations du garant seront différentes en fonction du type de cautionnement.

- Le cautionnement solidaire : La caution peut être une personne physique ou morale. En cas de défaillance, la banque engage une procédure envers l’emprunteur et la caution simultanément. Les deux parties sont solidaires et exposées de manière égale.

- La caution simple : Dans ce cas, la banque poursuit dans un premier temps l’emprunteur avant de se tourner vers la caution. En effet, le garant sera engagé uniquement si la procédure de recouvrement envers l’emprunteur échoue.

A noter que dans le cadre d’un prêt immobilier, la banque refusera une caution simple. Elle nécessite une procédure importante avant de percevoir à nouveau le paiement des mensualités.

C’est pourquoi le cautionnement solidaire d’une tierce personne ou d’une société sera privilégié par les banques.

Une caution pour un prêt immobilier est-elle obligatoire ?

Il n’existe pas de loi rendant la demande de caution obligatoire lors de la souscription à un prêt immobilier. Toutefois, les banques la demanderont systématiquement pour se protéger contre les risques d’impayés.

Comme nous l’avons vu précédemment, le recours à d’autres formes de garanties est possible, à savoir :

- L’hypothèque : Vous mettez en gage votre bien immobilier. La banque pourra le saisir et le vendre pour rembourser l’emprunt en cas d’impayés. Il s’agit cependant d’un acte notarié qui implique des frais supplémentaires.

- Le privilège de prêteur de deniers (PPD) : Comme l’hypothèque, un PPD se fait devant notaire. Cette garantie permet à l’établissement prêteur d’être prioritaire sur les autres créanciers pour obtenir le remboursement.

- Le nantissement : Sur le même principe que l’hypothèque, vous mettez en gage des placements financiers existant comme une assurance vie par exemple. Le montant doit être au moins égal à 80% de votre emprunt. Cette somme sera bloquée pendant la durée de votre prêt immobilier.

Quels sont les avantages de la caution par rapport à une hypothèque ?

Comparée à une hypothèque, la caution représente de nombreux avantages aussi bien pour l’emprunteur que pour la banque, à savoir :

- Aucun acte notarié n’est nécessaire pour souscrire une caution, contrairement à l’hypothèque. Seuls les frais de dossier et le versement au fonds de garantie doivent être payés.

- À la revente avant la fin du prêt ou en cas de remboursement anticipé, aucuns frais de mainlevée ne seront demandés. En effet, annuler (« lever ») une hypothèque occasionne des frais. De plus, certains organismes de cautionnement restituent partiellement la somme versée à la souscription.

En résumé, pour l’achat d’un bien immobilier, la caution est plutôt conseillée surtout si vous envisagez une revente avant la fin du prêt. Vous évitez ainsi les frais de mainlevée.

Quelle différence entre l’assurance emprunteur et la caution du prêt immobilier ?

L’assurance emprunteur est obligatoire pour tout prêt immobilier. Il s’agit d’une sécurité supplémentaire pour la banque, mais également pour l’emprunteur et sa famille.

En effet, elle prend le relai en cas d’incident pendant la durée du prêt. À la différence de la caution, l’assurance intervient en cas de décès, invalidité permanente totale ou partielle, incapacité de travail et éventuellement perte d’emploi.

La part de l’assurance emprunteur représente un cout non négligeable qu’il est possible de négocier en comparant les différentes offres.

Que faire en cas de refus de caution pour son prêt immobilier ?

Dans le cas où la société de cautionnement refuse de se porter garante pour votre crédit. La banque vous proposera de recourir à une Hypothèque ou au privilège de prêteur de deniers. En effet, la valeur du bien mis en gage est une garantie qui permettra de couvrir le montant de l’emprunt.

Dans tous les cas, il convient de se renseigner sur toutes les possibilités qui s’offrent à vous avant de vous engager. Des experts sont à disposition pour vous conseiller et vous guider dans votre projet !

Vous avez une question ?

Un expert vous répondra

Votre adresse e-mail ne sera pas publiée.