Vous venez d’acquérir votre bien avec le dispositif Pinel ? Mais, vous vous demandez comment remplir votre déclaration loi Pinel ? En effet, en tant que propriétaire bailleur, vous avez l’obligation de déclarer votre acquisition Pinel lors de votre première déclaration pour pouvoir bénéficier de la réduction d’impôt. Pour cela, il convient de remplir des formulaires spécifiques tels que l’annexe 2044, le formulaire 2042 RICI et le formulaire 2044 -EB. Chaque formulaire est indépendant et a leur utilité spécifique.

Afin de vous aider dans vos démarches, nous vous expliquons ici comment bien remplir votre déclaration d’impôt pour profiter de l’abattement fiscal Pinel.

Déclarer son engagement de location avec le formulaire 2044 EB

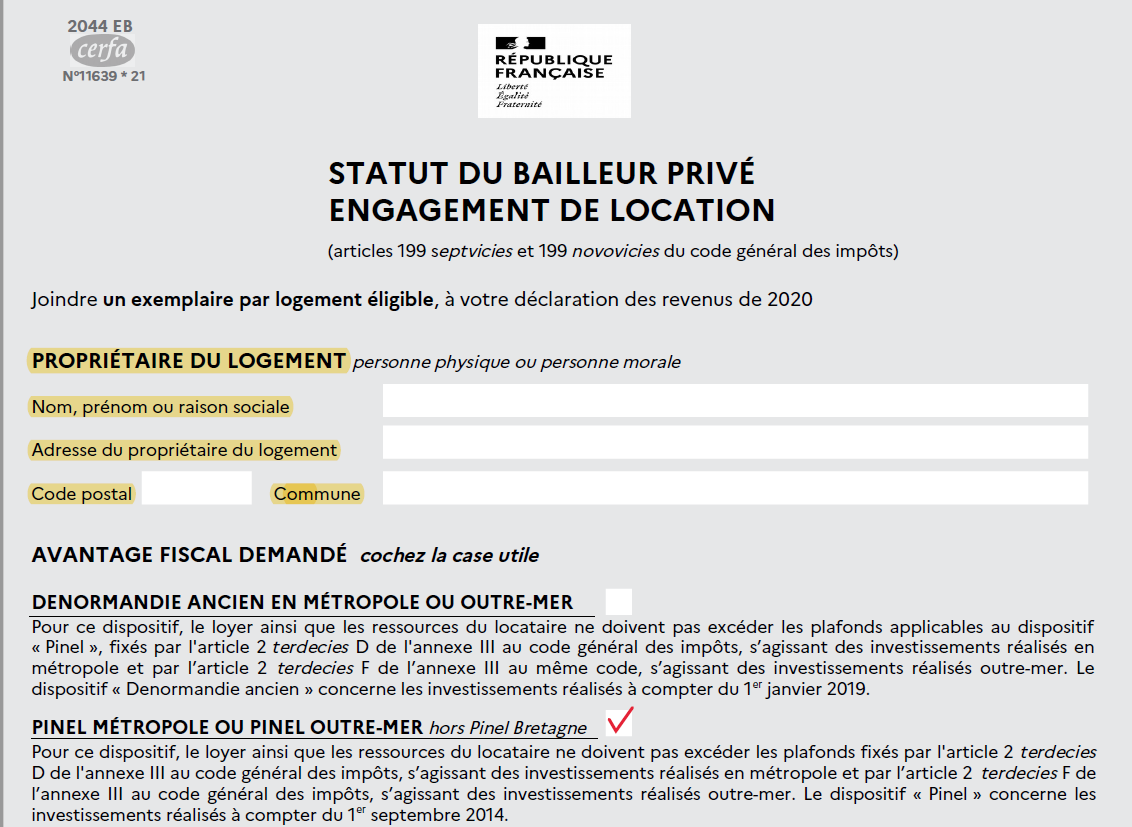

La première étape est de déclarer via le formulaire 2044 EB, votre acquisition Pinel et votre engagement de location afin de pouvoir bénéficier de l’avantage fiscal. En effet, ce formulaire est dédié au bien acquis via un dispositif permettant une réduction d’impôt. Il permet aux services fiscaux de contrôler que vous respectiez les conditions pour bénéficier de cet avantage comme l’engagement de location, le plafonnement de loyer et les ressources des locataires.

Dans le cas d’une erreur dans le formulaire, vous risquez de perdre votre réduction d’impôt Pinel. Ainsi, il convient d’être attentif lorsque vous allez le remplir.

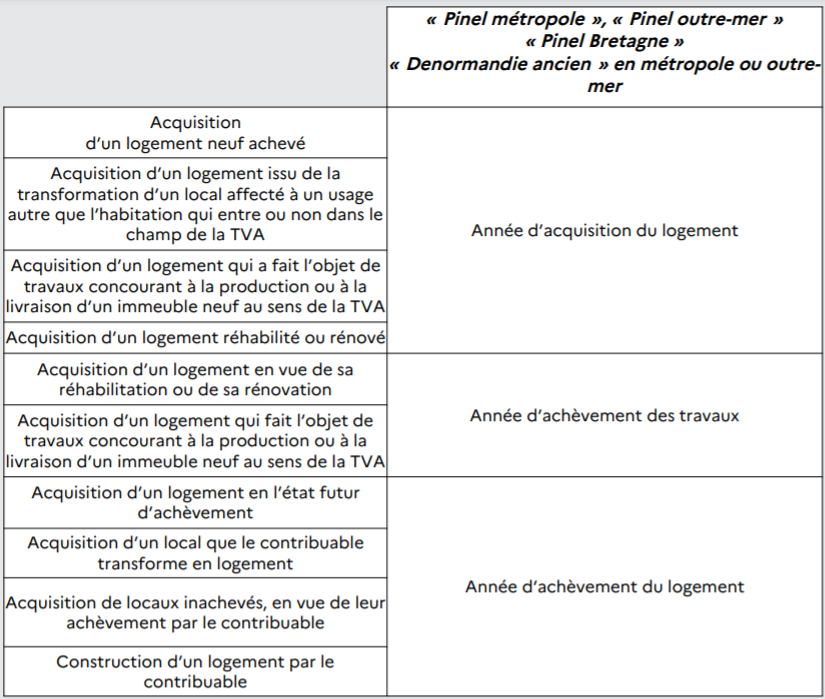

Tout d’abord, il faut connaître la date à laquelle vous devez faire cette déclaration. Pour cela, le tableau en page 20 de la déclaration 2044 EB vous donne les indications nécessaires :

Ainsi, si par exemple vous avez signé chez le notaire en juin 2020 pour un appartement en VEFA (vente en état futur d’achèvement) et que vous avez réceptionné votre logement en juin 2021, votre déclaration devra être effectuée en même temps que votre déclaration d’impôt en 2022 pour vos revenus 2021.

Comment remplir le formulaire 2044 EB ?

Pour vous aider remplir ce formulaire qui est à envoyer une seule fois la première année, nous allons vous expliquer les étapes.

Page 1 : Vous devez indiquer votre identité et votre adresse ainsi que le dispositif fiscal avec lequel vous avez acheter le bien.

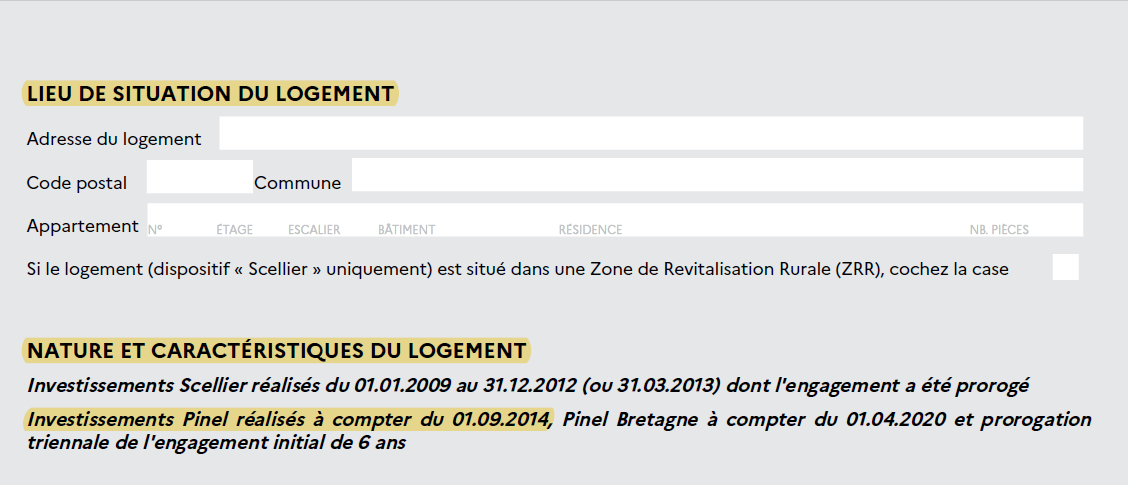

Page 2-3 : Il convient d’indiquer l’adresse et la nature du logement acquis. C’est à cet endroit que vous devez préciser la date d’acquisition selon le tableau vu précédemment ainsi que le prix de revient du logement sur lequel la réduction Pinel est calculée.

Calcul du prix de revient :

- Logements neufs ou en l’état futur d’achèvement (VEFA) : il faut tenir compte du prix d’acquisition et des frais annexes (honoraires de notaire, commissions diverses, TVA, droits d’enregistrement, taxe de publicité foncière)

- Les logements Pinel ancien : Il est égal au prix d’acquisition, des frais annexes et des travaux de rénovation, d’aménagement, de réhabilitation…

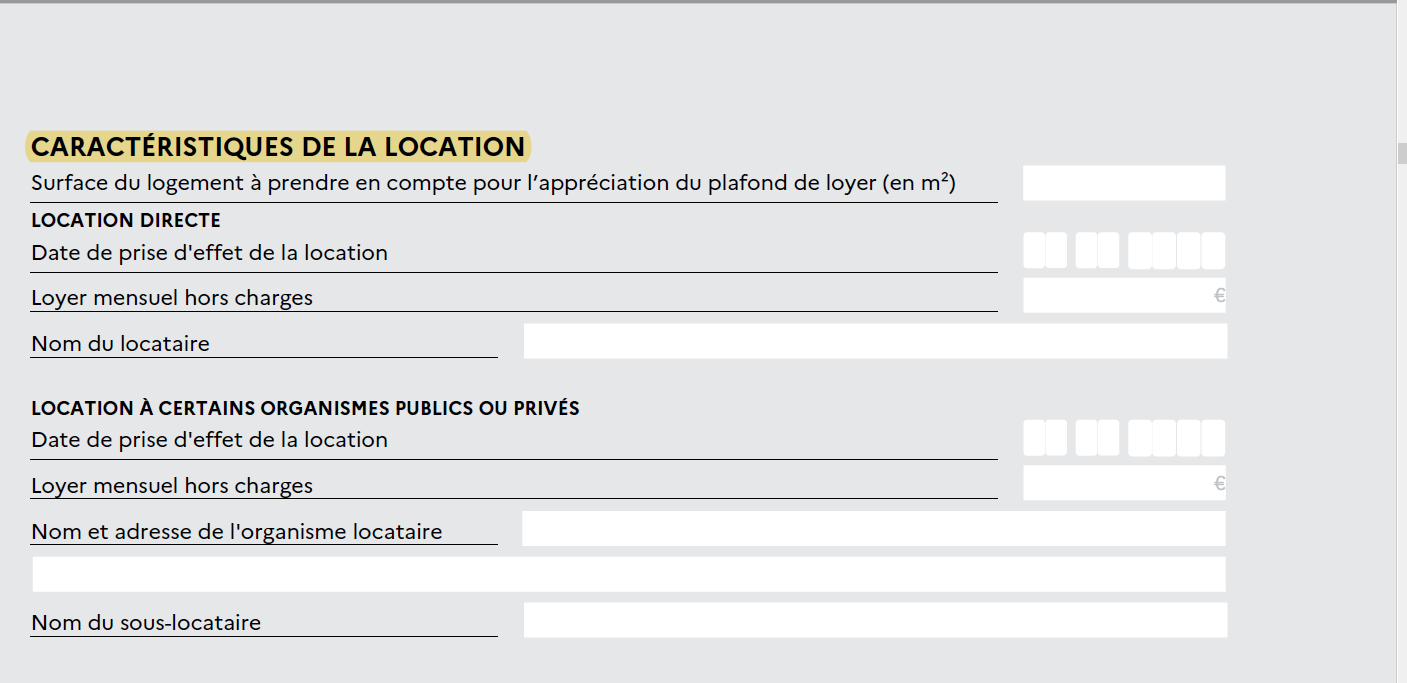

Page 5 : indiquez les informations relatives à la location. Pour rappel, il faut que le logement Pinel soit loué dans les 12 mois suivant l’acquisition.

Attention à bien calculer le loyer selon les plafonds de la zone géographique du bien.

Pour rappel le loyer sous Pinel se calcule ainsi : Superficie x montant du m² de la zone géographique x (0.7+19/superficie)

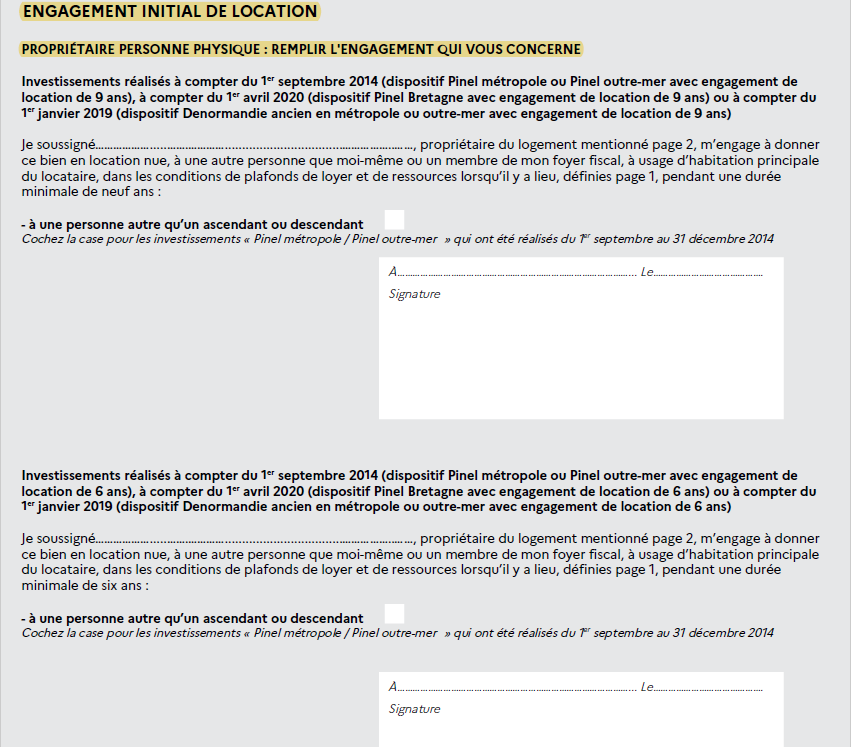

Page 6 : Choisissez votre engagement de location initiale à savoir 6 ou 9 ans. En effet, il est possible de proroger cet engagement par période triennale. Ainsi, si vous souhaitez vous engager sur 12 ans, il conviendra de remplir à nouveau le formulaire à l’issue des 9 ans.

En page 20 et 21, vous avez les indications pour les documents à fournir en même temps que le formulaire à savoir :

- Une copie du bail

- Une copie de l’avis d’impôt du locataire établi au titre de l’avant dernière année précèdent la signature du bail (avis d’impôt n-2)

- Des justificatifs à fournir selon le type d’investissements (construction, VEFA ou rénovation)

Le formulaire 2044 : Votre déclaration annuelle pour les revenus fonciers !

Vous êtes propriétaire bailleur, il conviendra donc de remplir le formulaire 2044, dans lequel vous indiquerez vos revenus locatifs et vos charges déductibles. C’est sur cette déclaration que sera calculée vos impôts sur les revenus ainsi que les prélèvements sociaux.

Dans le cas d’une acquisition via un crédit immobilier, vous pouvez déduire vos intérêts d’emprunts même si le logement n’est pas terminé et que vous ne percevez pas de loyer, vous créez ainsi un déficit foncier.

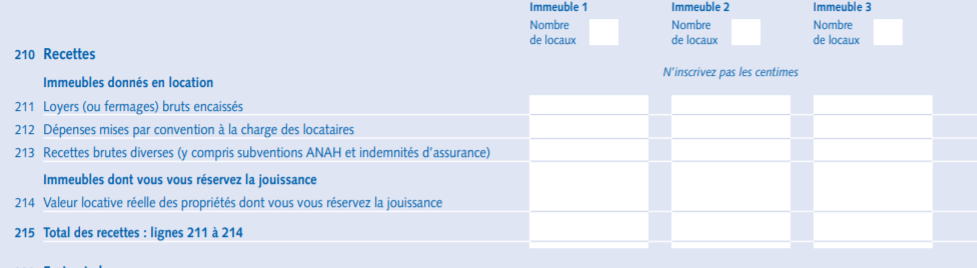

Déclaration des recettes : case 210 à 215

Les loyers hors charges perçues durant l’année sont à indiquer en ligne 211.

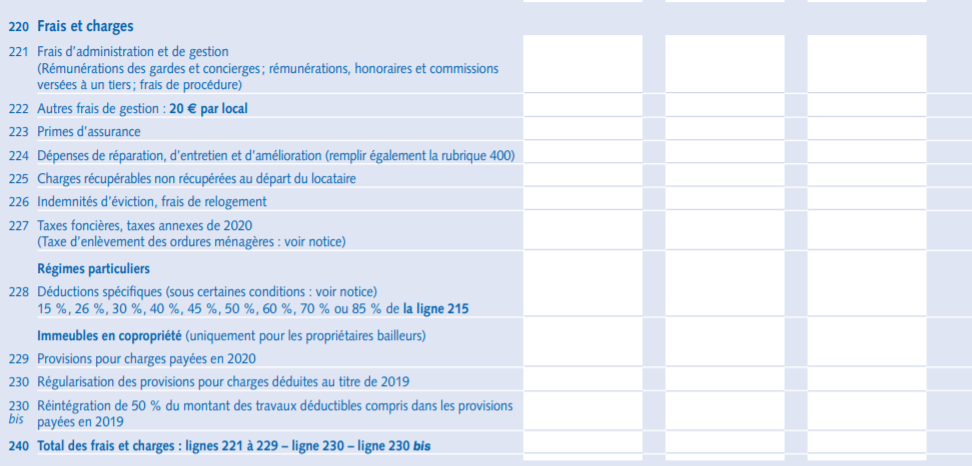

Les frais et charges déductibles des revenus fonciers. Ligne 221 à 240.

C’est ici que vous devez indiquer toutes les charges qui sont susceptibles d’être déductibles de vos revenus fonciers tels que :

- Frais de gestion ; honoraires de location…

- Prime d’assurances : Propriétaire non occupant, assurance loyer impayé

- Travaux d’entretiens, de réparations le cas échéant

- La taxe foncière déduite des ordures ménagères récupérable auprès du locataire.

- Les charges de copropriétés : Il convient d’indiquer dans la ligne 229, toutes les charges payées au syndic durant l’année et en ligne 230 de réintégrer les charges non déductibles de l’année précédente.

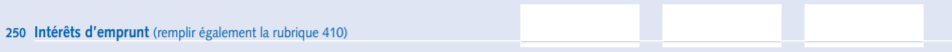

Les intérêts d’emprunt : ligne 250

En cas de crédit immobilier, vous déduirez le montant des intérêts payés dans l’année à la ligne 250.

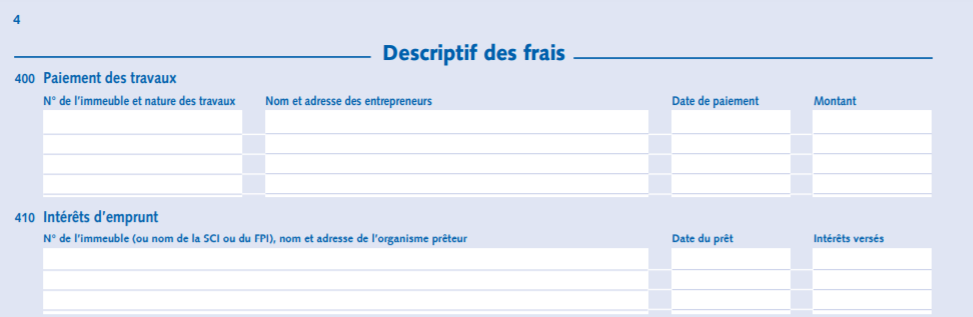

Descriptif des frais : ligne 400 et 410

Dans le cas de travaux ou de déduction des intérêts, vous devez complétez les lignes 400 et 410

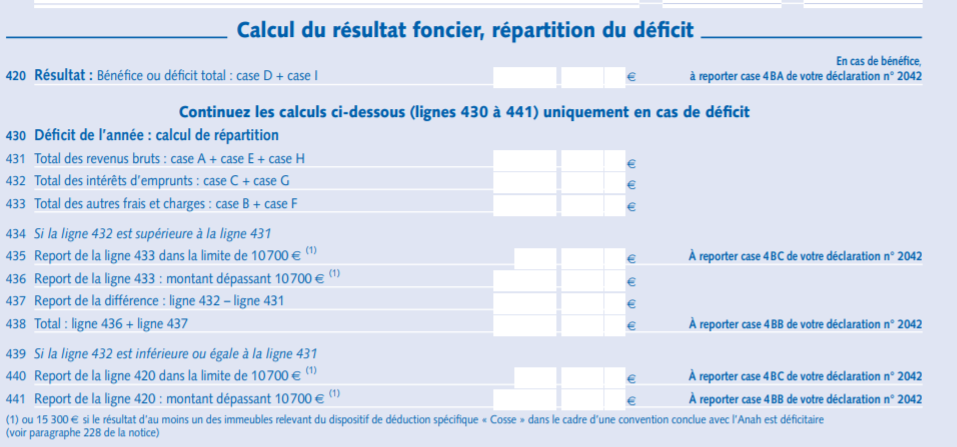

Calcul du résultat foncier : ligne 420 à 441

Selon les éléments déclarés précédemment, vous obtiendrez votre résultat foncier. En cas de bénéfice, vous reporterez le montant en case 4 BA de la déclaration 2042.

En cas de déficit, il conviendra de calculer sa répartition selon votre situation (case 430 à 441).

- 431 : Report de la case A (revenus bruts)

- 432 : Report de la case C (intérêt d’emprunt)

- 433 : Report de la case B (charges déductibles)

Cas n° 1 : Le montant de vos intérêts d’emprunt est supérieur aux revenus bruts

- 435 : Montant des charges déductibles dans la limite de 10 700 €. À reporter ensuite en 4BC de la déclaration 2042 qui correspond au déficit imputable sur le revenu global.

- 436 : Montant des charges déductibles dépassant 10 700 € (report de l’excédent)

- 437 : Différence entre Intérêt d’emprunt et revenus brut

- 438 : Total 436 + 437. À reporter en 4BB sur la déclaration 2042 correspondant au déficit imputable sur les revenus fonciers.

Cas n° 2 : Le montant de vos intérêts d’emprunt est inférieur ou égal aux revenus bruts

- Ligne 440 : Report du déficit indiqué en ligne 420 dans la limite de 10 700 €. À indiquer ensuite en 4BC de la déclaration 2042 (déficit imputable sur le revenu global).

- Ligne 441 : Report de la ligne 420 (montant dépassant 10 700 €). À indiquer en 4BB de la déclaration 2042 (déficit imputable sur les revenus fonciers

Si vous optez pour le régime microfoncier, vous n’aurez pas besoin de remplir la déclaration 2044. Vous aurez automatiquement un abattement de 30 % sur vos revenus fonciers. Cependant pour être intéressant il faut que vos charges soient inférieures à 30%. De plus vos revenus fonciers ne doivent pas dépasser les 15 000 € annuels.

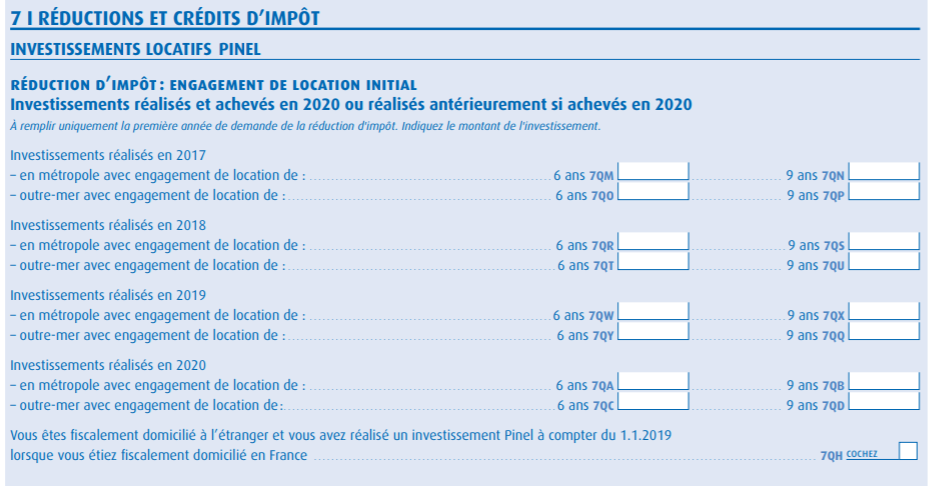

Le formulaire 2042-RICI (ex 2042-C) pour obtenir votre réduction d’impôts !

Le formulaire 2042-RICI vous permet de déclarer la réduction d’impôt de la loi Pinel.

Les informations sont à indiquer en page 5 du formulaire.

Ainsi, vous devrez renseigner le prix de revient de votre acquisition dans la case correspondant à votre durée d’engagement de location. Attention, les années suivantes vous devrez utiliser les rubriques « report des investissements antérieurs où vous indiquerez directement le montant de la réduction d’impôt.

Déclaration loi Pinel : ce qu’il faut retenir !

Lors de l’acquisition d’un bien en loi Pinel, il convient d’être vigilent lors de la déclaration d’impôt la première année. En effet, en cas d’erreur vous risquez de perdre la réduction d’impôt qu’offre le dispositif. Ainsi, il convient d’être attentif aux points suivants :

- La date d’acquisition;

- Le prix de revient;

- Le plafond des loyers à ne pas dépasser;

- Les conditions de ressources des locataires.

Et en cas de doute, vous pouvez toujours faire appel à un expert en immobilier qui pourra vous conseiller et vous accompagner dans vos démarches.

4 commentaires

Vos questions et nos réponses d'experts

Une question ? Posez-la ici

Un expert Cleerly vous répondra dans les meilleurs délais. Votre email reste confidentiel.

Bonjour,

Est-il possible de faire l’acquisition en loi pinel pour un appartement achevé en 2018, sachant qu’il y a eu un premier propriétaire. Achèvement de moins de 5 ans, est-ce une condition exploitable pour la loi pinel ? merci, crdl

Bonjour,

Il n’est pas possible de profiter du dispositif Pinel pour un appartement achevé en 2018.

Parmi les conditions à respecter, il faut acquérir un logement neuf, rénover un logement insalubre ou rénover et transformer un local en habitation : https://cleerly.fr/loi-pinel/conditions-eligibilite

Benoît

Bjr, peut-on investir en loi pinel dans une SCI.

Bonjour,

Il est tout à fait possible d’investir en loi Pinel dans une SCI : https://cleerly.fr/loi-pinel/sci

Benoit