Vous vendez votre entreprise ou vous y songez ? Attention à la fiscalité sur la plus-value : elle peut rogner jusqu’à 34 % de votre gain. Heureusement, l’article 150-0 B ter du Code général des impôts permet de reporter cette imposition en apportant vos titres à une holding avant la vente. Résultat : vous pouvez réinvestir intelligemment, sans perdre en fiscalité. Je vous explique, avec des exemples concrets et des outils clairs, comment fonctionne l’apport-cession et si cette stratégie est faite pour vous.

L’essentiel à comprendre sur l’apport-cession (article 150-0 B ter)

Comment ça fonctionne concrètement ?

L’article 150-0 B ter du Code général des impôts permet de reporter l’imposition sur la plus-value réalisée lors de la vente des titres d’une société.

Pour cela, vous apportez d’abord vos titres à une société holding (soumise à l’impôt sur les sociétés et que vous contrôlez), puis c’est elle qui les revend.

Ce montage fiscal est parfaitement légal, prévu par le législateur, et souvent utilisé pour optimiser le réemploi du capital après une cession d’entreprise.

Pourquoi ce montage est intéressant ?

En cas de cession directe, la fiscalité classique (flat tax + prélèvements sociaux + contribution exceptionnelle) peut atteindre jusqu’à 34 % de votre plus-value. Elle pourrait même potentiellement monter à 66,2% si vous étiez au barème progressif (TMI de 45% + 17,2% de prélèvements sociaux + 4% de CEHR) !

Avec l’apport-cession :

- Vous reportez l’impôt à plus tard, voire vous le purgez dans certains cas (ex : transmission).

- Vous conservez plus de capital à réinvestir immédiatement.

- Vous structurez votre patrimoine via une holding que vous contrôlez.

- Vous figez l’assiette taxable et la fiscalité applicable : la plus-value et le taux d’imposition (notamment les prélèvements sociaux) sont ceux en vigueur au moment de l’apport, ce qui vous permet de payer l’impôt dans le futur… mais au taux du passé. Un vrai avantage dans un contexte où la fiscalité tend à augmenter (par exemple : les prélèvements sociaux sont passés de 0,5- % en 1996 à 17,2 % aujourd’hui…).

Qui peut en bénéficier ?

Ce dispositif s’adresse principalement :

- Aux dirigeants ou associés de sociétés soumises à l’IS ;

- Qui envisagent de vendre leurs titres ;

- Et qui sont prêts à créer une holding ou à en utiliser une existante.

Il s’applique aux titres de sociétés opérationnelles, patrimoniales, voire immobilières (sauf prépondérance immobilière, sous conditions).

Quelles sont les conditions pour bénéficier de l’article 150-0 B ter ?

Le report d’imposition de la plus-value n’est pas un régime optionnel à demander, mais un mécanisme qui s’applique de plein droit, à condition que les titres soient apportés à une holding soumise à l’IS et contrôlée par l’apporteur.

Autrement dit, ce n’est pas « automatique » pour tous les apports, mais automatique dès lors que les règles sont respectées.

Vous devez apporter vos titres à une holding soumise à l’IS

L’apport-cession implique de transférer vos titres à une société que vous contrôlez, appelée holding. Cette société peut être existante ou créée pour l’occasion, mais elle doit impérativement :

- Être soumise à l’impôt sur les sociétés (IS) ;

- Avoir un objet social compatible avec la détention et la gestion de participations ;

- Vous devez contrôler la holding après l’apport, soit directement (en détenant plus de 50 %), soit indirectement (via une autre société ou en concert avec d’autres associés).

La holding peut être une SARL, SAS ou société civile à l’IS. Le choix dépendra de votre projet, de votre situation familiale et de vos objectifs patrimoniaux. Si vous souhaitez être orienté, n’hésitez pas à nous contacter : nous collaborons avec des avocats fiscalistes spécialisés dans ce type de montage.

Vous devez contrôler la holding après l’apport

Pour bénéficier du report, comme je l’indique précédemment, vous devez détenir le contrôle de la holding qui reçoit les titres. Cela signifie :

- Soit plus de 50 % du capital et des droits de vote ;

- Soit un pouvoir de décision de fait (ex. : en cas de démembrement ou de pacte d’associés).

Sans ce contrôle effectif, le report ne peut pas s’appliquer.

Vous devez conserver les titres dans la holding au moins 3 ans

Sinon, vous devrez réinvestir 60 % du produit de la vente dans une activité économique éligible, sous 24 mois.

C’est une des conditions les plus importantes du dispositif, si vous vendez les titres de la société apportée dans les 3 ans, alors :

- Le report est maintenu si vous réinvestissez 60 % du prix de vente dans une activité éligible.

- Le report tombe si vous ne respectez pas cette obligation.

Il faut retenir qu’il est nécessaire de conserver les titres 3 ans pour avoir une liberté de réinvestissement. Sinon, il faudra suivre des règles précises de remploi (que je vous présente un peu plus bas).

Vous devez respecter certaines obligations déclaratives

Pour bénéficier du report, vous devez :

- Joindre une attestation de la holding confirmant qu’elle a connaissance du report d’imposition ;

- Déclarer la plus-value en report dans votre déclaration de revenus (formulaire 2074-I + 2042 C).

Ces obligations sont indispensables : une erreur ou un oubli peut remettre en cause le report.

Quels sont les avantages fiscaux de l’article 150-0 B ter ?

L’intérêt principal du dispositif prévu par l’article 150-0 B ter réside dans le report d’imposition de la plus-value. Mais ses avantages vont au-delà : il permet aussi une optimisation du capital à réinvestir, une flexibilité dans la transmission, et, dans certains cas, une purge totale de l’impôt. Voici ce que vous pouvez réellement gagner.

Le report d’imposition : une respiration fiscale

Lorsque vous vendez directement les titres de votre société, la plus-value est immédiatement imposée. Dans la plupart des cas, cette imposition représente environ 30 à 34 % du gain réalisé (flat tax + prélèvements sociaux + éventuelle CEHR).

Avec le mécanisme de l’apport-cession :

- L’imposition est reportée jusqu’à un événement déclencheur (cession des titres de la holding, non-respect des conditions, etc.) ;

- Aucun impôt n’est payé immédiatement, ce qui permet de mobiliser 100 % du produit de la vente pour un nouveau projet, un investissement ou une réorganisation patrimoniale.

Une capacité de réinvestissement nettement supérieure

En reportant l’impôt, vous évitez une ponction immédiate sur vos liquidités. Cela vous permet :

- De réinvestir l’intégralité du produit de cession via la holding ;

- D’amplifier l’effet de levier (notamment via l’endettement de la holding) ;

- De maximiser la rentabilité d’un nouveau projet professionnel ou patrimonial.

Exemple : sur une plus-value de 2 millions d’euros, une imposition immédiate vous laisse environ 1,36 million à réinvestir. En reportant l’impôt, vous pouvez réinvestir l’intégralité des 2 millions.

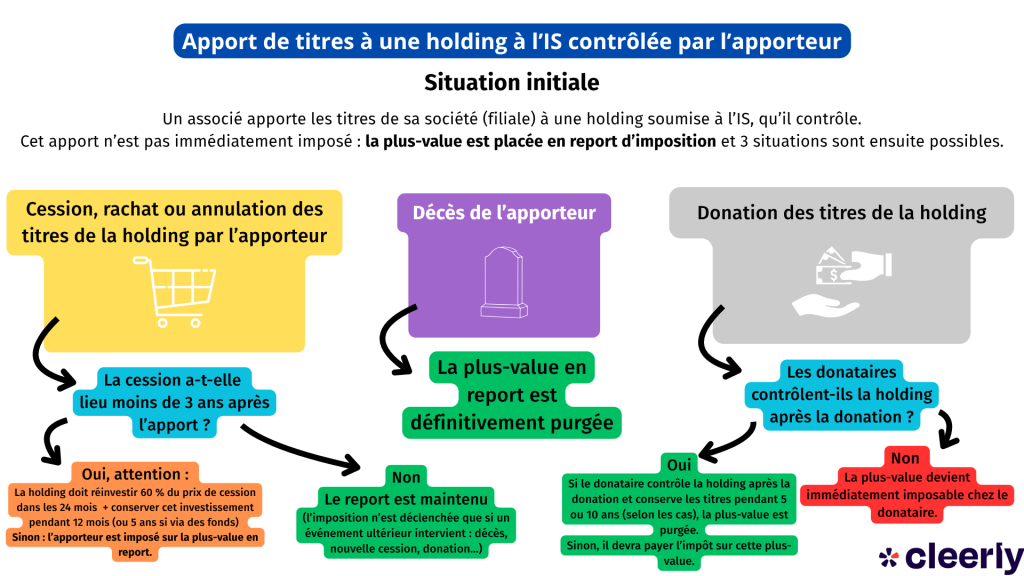

Une optimisation possible en cas de donation ou de décès

L’un des grands atouts du dispositif : si vous transmettez les titres de la holding par donation ou décès, le report d’imposition peut être définitivement purgé.

Concrètement :

- En cas de décès, le report est purgé de plein droit ;

- En cas de donation, le report est purgé si le donataire conserve les titres au moins 5 ans (ou 10 ans s’il réinvestit dans certains fonds).

Cela signifie que la plus-value initiale ne sera jamais imposée, ce qui est particulièrement intéressant dans une logique de transmission familiale ou patrimoniale.

Une fiscalité réduite en cas de cession par la holding

Lorsque la holding revend les titres apportés :

- Elle ne paie aucune imposition immédiate, si elle revend au même prix que la valeur d’apport (ce qui est souvent le cas) ;

- Si une plus-value est dégagée, elle peut être imposée de façon favorable, notamment si les titres sont qualifiés de “titres de participation” (dans ce cas, l’impôt porte sur seulement 12 % de la plus-value).

Enfin, si la holding distribue des dividendes, ceux-ci seront imposés à l’impôt sur le revenu au taux du PFU (ou au barème progressif sur option), mais vous aurez gagné du temps, structuré votre capital, et optimisé vos flux.

Exemple

Prenons l’hypothèse d’une plus-value brute équivalente à 2 000 000 €, avec un régime fiscal au PFU de 30 % + une CEHR de 4 %, sans d’abattement applicable.

Critères Cession directe Apport-cession via holding Imposition immédiate Oui (flat tax 30 % + éventuelle CEHR) Non (report d’imposition) Montant de la plus-value imposable 2 000 000 € 0 € au moment de l’apport Impôt à payer immédiatement Environ 680 000 € (hypothèse PFU + CEHR 4 %) 0 € Montant net disponible Environ 1 320 000 € 2 000 000 € (réinvestissables dans la holding) Réinvestissement libre Oui Oui si les titres sont revendus après 3 ans ; sinon, condition de remploi économique Effet de levier (emprunt possible) Limité (liquidité réduite après impôt) Oui, possible via la holding Purge possible de la plus-value Non Oui (en cas de donation avec conservation ou décès) Transmission optimisée Non Oui (sous conditions) Souplesse de gestion post-cession Moyenne Élevée (via la holding : dividendes, réinvestissements, transmission) Cession direct vs apport-cession via holding

Quelles sont les obligations de remploi si vous vendez dans les 3 ans ?

L’un des points clés du dispositif de l’article 150-0 B ter est le délai de 3 ans suivant l’apport.

Si la holding revend les titres avant la fin de ces 3 ans, vous êtes soumis à une obligation de remploi partiel du produit de la vente, faute de quoi le report d’imposition tombe et l’impôt devient immédiatement exigible.

JE vous explique comment cela fonctionne concrètement.

Si la cession intervient après 3 ans

Pas d’obligation particulière :

- Vous pouvez utiliser librement le produit de la vente (au sein de la holding) ;

- Le report d’imposition reste valide, aucun impôt à payer immédiatement.

C’est la situation la plus souple.

Si la cession intervient avant 3 ans

Dans ce cas, pour éviter de perdre le bénéfice du report, vous devez :

- Réinvestir au moins 60 % du prix de cession ;

- Dans un délai de 24 mois suivant la vente ;

- Dans une activité économique éligible.

Ce réinvestissement doit être maintenu pendant au moins 12 mois (ou plus, selon la nature de l’investissement).

Qu’est-ce qu’un investissement économique éligible ?

Le réinvestissement doit viser une activité économique réelle. Sont notamment éligibles :

- L’acquisition d’une activité opérationnelle (commerce, industrie, profession libérale, etc.) exercée directement par la holding ;

- L’achat de titres d’une société opérationnelle contrôlée après l’acquisition ;

- La souscription au capital d’une société opérationnelle à l’IS (même sans en avoir le contrôle) ;

- La souscription à certains fonds de capital-investissement (FCPR, FPCI, SCR, SLP) sous conditions.

En revanche, ne sont pas éligibles :

- Les activités purement patrimoniales (ex. : location nue, SCPI, contrats de capitalisation) ;

- Les placements financiers classiques ;

- Les sociétés civiles non commerciales.

| Type de remploi | Conditions à respecter |

|---|---|

| Création ou rachat d’une société | Activité économique, IS, contrôle (>50 %) |

| Souscription au capital d’une PME | Pas besoin de contrôle, activité réelle |

| Fonds d’investissement (FCPR, FPCI, SLP) | Conservation 5 ans minimum |

| SCI à l’IS | Si activité de location meublée / rendement |

| Contrat de capitalisation | Pas éligible au remploi |

Délai de conservation de l’investissement

Le remploi ne suffit pas, il faut aussi conserver l’investissement pendant 12 mois minimum, voire jusqu’à 60 mois pour certains fonds d’investissement (FCPR, FPCI, etc.).

Une sortie anticipée remettrait en cause le report, même si le réinvestissement a bien eu lieu.

| Situation | Obligation de remploi | Délai | Durée de conservation |

|---|---|---|---|

| Cession après 3 ans | Aucune | – | – |

| Cession avant 3 ans | Oui, à hauteur de 60 % | Sous 24 mois | 12 mois minimum (5 ans pour certains fonds) |

Faites le test, quelle est votre situation ?

Quels sont les risques et erreurs fréquentes à éviter avec l’article 150-0 B ter ?

Bien que le dispositif de l’article 150-0 B ter soit très puissant pour optimiser la fiscalité lors de la cession de titres, il est aussi strictement encadré. Une erreur, même involontaire, peut entraîner la perte du report d’imposition, avec à la clé un rattrapage fiscal parfois très lourd. Voici les pièges les plus courants.

Vendre trop tôt les titres apportés

Si la holding revend les titres dans les 3 ans suivant l’apport, vous êtes soumis à une obligation de remploi. Si vous ne respectez pas cette obligation (montant, délai, durée de conservation, nature de l’investissement), le report tombe automatiquement.

La meilleure astuce est d’attendre 3 ans avant la vente, vous gagnez en liberté.

Ne pas respecter les conditions de remploi

Beaucoup d’entrepreneurs pensent pouvoir réinvestir dans n’importe quel projet. Ce n’est pas le cas. Le remploi doit :

- Porter sur une activité économique réelle (pas de SCPI, SCI à l’IR, contrat d’assurance-vie…) ;

- Être effectué dans les 24 mois suivant la vente ;

- Être conservé pendant une certaine durée (souvent 12 mois, mais jusqu’à 60 mois pour certains fonds).

Un simple écart sur un de ces critères peut faire tomber le report.

Créer une holding purement passive

Si la holding n’a aucune activité économique réelle, l’administration fiscale peut considérer qu’il s’agit d’un montage artificiel. Il faut que la holding ait une véritable substance : décisions prises en interne, comptes bancaires distincts, éventuelle activité d’investissement ou de gestion de filiales, etc.

Négliger l’impact d’une donation

La donation de titres ayant bénéficié du report est un levier puissant pour purger l’imposition… à condition que le donataire respecte les conditions :

- Conserver les titres pendant 5 ans ;

- Ne pas les revendre trop tôt ;

- Ne pas les intégrer dans une structure patrimoniale non conforme.

Une donation mal préparée peut réactiver la plus-value initialement reportée.

Oublier de suivre les formalités déclaratives

Chaque année, tant que le report est en place, vous devez le mentionner dans votre déclaration de revenus (formulaire 2074 et 2042-C). En cas d’oubli, le report peut être remis en cause et l’imposition redevenir exigible.

Les avantages et les inconvénients du dispositif

| Avantages | Inconvénients |

|---|---|

| Imposition différée | Formalisme lourd à respecter |

| Reinvestissement à 100 % | Risque fiscal si erreur de montage |

| Structuration patrimoniale | Coût de la holding, suivi fiscal |

| Transmission facilitée | Argent non accessible sans stratégie |

Simulez l’impact fiscal de la vente de votre entreprise

J’ai créé ce petit simulateur pour vous permettre de comprendre l’intérêt du dispositif :

Exemple concret : combien coûte la création d’une holding à l’IS ?

Créer une holding à l’IS peut sembler complexe, mais le coût reste globalement raisonnable, surtout pour une structure simple et passive. Voici un exemple réel de montage réalisé récemment par un entrepreneur :

Frais de création (ponctuels)

Ces frais sont à prévoir une seule fois, au moment de la constitution :

- Rédaction des statuts : environ 1 000 €

- Rapport du commissaire aux apports (obligatoire en cas d’apport de titres) : environ 1 000 €

- Frais d’immatriculation (réalisés en direct, sans prestataire) : environ 150 €

Cela représente un coût d’environ 2 000 à 2 500 € pour un montage simple, hors accompagnement juridique sur mesure.

Frais de fonctionnement annuels (hors activité)

Pour une holding « passive », les frais restent très limités :

- Domiciliation : environ 250 € par an pour éviter les démarches au greffe lorsque vous déménagez et de voir votre adresse personnelle apparaître sur internet.

- Compte bancaire : obligatoire, environ 10 à 20 € par mois

- Comptabilité : variable, souvent faible voire nulle tant qu’aucune opération n’est réalisée.

Si vous avez un comptable, comptez quelques centaines d’euros par an.

Le coût annuel sera donc d’environ 500 à 1 000 € (en fonction du comptable).

Si vous souhaitez monter une holding à l’IS, cela reste un investissement modéré au regard des avantages fiscaux et patrimoniaux potentiels. Inutile toutefois de créer une holding dès la naissance de votre société. Cela doit s’inscrire dans une stratégie claire et cohérente (cession à venir, optimisation patrimoniale, transmission…).

Je vous recommande de bien vous faire accompagner si l’opération est plus complexe (holding animatrice, dettes, pacte Dutreil, etc.).

Ce dispositif est-il fait pour vous ?

L’article 150-0 B ter est un levier fiscal très puissant… mais il ne s’adresse pas à tout le monde, et surtout, pas dans n’importe quelle situation.

Le montage est souvent adapté

- Vous détenez une société (SAS, SARL, etc.) que vous envisagez de vendre prochainement ;

- Vous réalisez une plus-value importante sur la vente de vos titres (en général supérieure à 500 000 €) ;

- Vous avez un projet de réinvestissement ou de transmission à court ou moyen terme ;

- Vous souhaitez structurer votre patrimoine à travers une holding ;

- Vous êtes prêt à respecter des contraintes fiscales précises, en contrepartie d’un report.

Le montage est rarement pertinent

- La vente de votre société est incertaine ou très lointaine ;

- Vous avez besoin de liquidités personnelles immédiates (car la holding perçoit le produit de cession, pas vous) ;

- Vous ne souhaitez pas réinvestir, transmettre ou structurer ;

- Vous voulez faire simple et rapide, sans contrainte ni déclaration annuelle.

Vous avez besoin d’un avis neutre ?

Le dispositif peut être extrêmement efficace, mais doit être ajusté à votre stratégie, vos objectifs patrimoniaux et votre calendrier. C’est pour cela que nous vous proposons un échange gratuit pour faire le point.

Contactez-nous si vous souhaitez savoir si l’article 150-0 B ter est adapté à votre cas. Nous collaborons avec des fiscalistes et avocats spécialisés dans ces montages, et accompagnons aujourd’hui plus de 40 chefs d’entreprise ayant mis en place ce dispositif.

Ce que vous devez aussi savoir sur le dispositif

Le report d’imposition ne dure pas éternellement

Le report est maintenu tant que vous respectez les conditions du dispositif. Mais en cas de cession ultérieure des titres de la holding, de transmission mal préparée ou de manquement aux règles de remploi, l’imposition pourra se déclencher. Ce n’est pas une exonération mais un report conditionné.

Vous pouvez optimiser la transmission grâce à ce montage

En cas de décès, le report est purgé sans imposition. En cas de donation à un enfant ou un proche, il est purgé si le donataire conserve les titres pendant 5 ans (ou 10 ans selon l’investissement réalisé). C’est une bonne opportunité pour transmettre votre patrimoine à moindres frais… à condition d’être bien conseillé.

Tous les réinvestissements ne sont pas éligibles

Vous ne pouvez pas investir dans n’importe quoi. Exit les SCPI, l’immobilier locatif nu, les comptes-titres passifs ou les contrats d’assurance-vie. Il faut viser une activité économique réelle, une société opérationnelle (souvent contrôlée) ou des fonds de capital-investissement spécifiques (FPCI, FCPR…).

Un oubli de déclaration peut vous coûter très cher

Pendant toute la durée du report, vous devez mentionner la plus-value dans vos déclarations fiscales (formulaires 2074-I et 2042-C). Un simple oubli peut suffire à faire tomber le report, avec imposition immédiate à la clé. C’est une des erreurs les plus fréquentes.

Il est possible d’investir à travers plusieurs structures

Le remploi peut être effectué directement par la holding ou via des filiales. Il est donc possible de créer une structure d’investissement plus complexe (ex : une autre société sous la holding) tout en respectant les conditions. Attention toutefois à la traçabilité du remploi et à bien documenter chaque opération.

Exemples concrets d’apport-cession : qui le fait, pourquoi, et comment

Voici 3 situations réelles qui illustrent comment des dirigeants utilisent le dispositif d’apport-cession pour optimiser la vente de leur entreprise, préparer leur retraite ou structurer leur patrimoine. Chaque cas est unique, mais les objectifs se recoupent : fiscalité, transmission, réinvestissement et anticipation.

1. Jean, 59 ans, dirigeant d’une PME industrielle

Jean dirige depuis 20 ans une PME de 40 salariés dans l’industrie agroalimentaire. Il prévoit de partir à la retraite dans 4 à 5 ans. Sur les conseils de son expert-comptable et d’un avocat fiscaliste, il a créé une holding patrimoniale à laquelle il a apporté ses titres. Objectif : vendre plus tard via la holding, sans imposition immédiate.

Ce qu’il prévoit : vendre sa société après 3 ans de détention, pour ne pas être soumis à l’obligation de remploi. Il utilisera ensuite sa holding comme outil de revenus complémentaires via des dividendes ou un rachat de contrat de capitalisation, tout en gardant la main sur ses investissements.

2. Claire, 38 ans, fondatrice d’une start-up tech

Claire a cofondé une start-up en forte croissance. Bien que la vente ne soit pas encore d’actualité, elle anticipe un scénario d’exit dans les prochaines années. Elle a apporté ses titres à une holding pour sécuriser le report d’imposition.

Ce qu’elle prévoit : si la vente a lieu dans moins de 3 ans, elle prévoit de réinvestir dans des participations minoritaires dans d’autres start-up via sa holding. Elle a déjà identifié un FPCI (fonds professionnel de capital investissement) spécialisé dans la deeptech, ce qui lui permettra de respecter les critères de remploi tout en diversifiant.

3. Mehdi, 45 ans, entrepreneur dans l’immobilier

Mehdi a revendu une société de promotion immobilière à travers sa holding créée deux ans plus tôt. Il savait qu’il devait remployer 60 % du prix sous 24 mois pour conserver le report d’imposition.

Ce qu’il a fait : il a réinvesti dans une société d’ingénierie du bâtiment qu’il a rachetée, et dans un fonds d’investissement immobilier labellisé FCPR. Ces deux investissements respectaient les conditions de remploi. Il a également nommé un expert pour documenter les dates et montants investis, par prudence.

4. Hélène, 63 ans, transmission familiale anticipée

Hélène détient une société de conseil très rentable, qu’elle gère avec l’un de ses enfants. Plutôt que de vendre, elle souhaite transmettre progressivement son patrimoine tout en optimisant la fiscalité. Elle a utilisé le dispositif d’apport-cession pour créer une holding familiale.

Ce qu’elle a fait : elle a apporté ses titres à une holding contrôlée, puis elle a donné des parts de cette holding à ses enfants avec réserve d’usufruit. Résultat : le report d’imposition est maintenu, et la donation pourrait même purger la plus-value au bout de 5 ans.

Objectif : conserver le contrôle pendant quelques années, transmettre en douceur, et utiliser la holding comme outil de gestion patrimoniale (SCI à l’IS, titres de sociétés non cotées, contrats de capitalisation logés en société).

5. Marc, 52 ans, gestion de fortune post-cession

Marc a cédé sa participation dans un groupe industriel pour un montant de 18 millions d’euros. Il souhaitait optimiser sa fiscalité, préparer sa retraite, et gérer son capital avec flexibilité.

Ce qu’il a fait : il a apporté ses titres à une holding à l’IS avant la vente. La holding a ensuite cédé les titres et perçu l’intégralité du prix (18 M€), sans imposition immédiate grâce au report.

Réinvestissements réalisés :

- 6 M€ dans des fonds de capital-investissement (FPCI, SLP) pour dynamiser la performance à moyen terme ;

- 4,5 M€ dans une société opérationnelle en croissance, dont il est actionnaire minoritaire ;

- 5 M€ dans une SCI à l’IS détenue par la holding, pour de l’immobilier de rendement ;

- 2,5 M€ conservés en trésorerie d’attente et contrats de capitalisation logés dans la holding.

Objectif : générer des revenus différés (dividendes), lisser la fiscalité dans le temps, tout en gardant une maîtrise complète via sa holding.