La vente d’une entreprise peut entraîner une imposition sur la plus-value. Néanmoins, les dirigeants peuvent recourir au mécanisme d’apport cession afin d’optimiser sa fiscalité ! En effet, en tant que chef d’entreprise, vous pouvez bénéficier sous certaines conditions d’un report d’imposition de votre plus-value, voire d’en être exonéré ! Alors comment fonctionne le réinvestissement en apport cession ? Les parts de SCI sont-elles éligibles ? Quand expire le report d’imposition sur les plus-values ? Suivez-nous, on vous explique tout !

Qu’est-ce que l’apport cession ?

L’apport cession consiste à apporter les actifs d’une société à une autre afin de réduire le coût fiscal en bénéficiant du report d’imposition des plus-values.

En d’autres termes, plutôt que de vendre les parts d’une société, vous les réinvestissez dans une autre société afin de reporter le paiement des impôts sur la cession de votre entreprise.

Rappelez-vous, les plus-values de cession d’entreprise sont taxées soit :

- Selon le prélèvement forfaitaire unique : flat tax de 30 % (12,8% d’impôt sur le revenu et 17,2% de prélèvements sociaux) sans abattement fiscal.

- Selon le barème progressif de l’impôt sur le revenu après application d’un abattement. En revanche, les prélèvements sociaux sont calculés sur la totalité de la plus-value.

La plus-value correspond à la différence entre le prix de vente et le prix de revient de la création d’entreprise.

Ainsi, si vous souhaitez vendre et disposer des liquidités immédiatement, vous devrez supporter une imposition assez lourde. Alors qu’avec le mécanisme de l’apport cession, vous bénéficiez d’un report de l’imposition ce qui en fait une niche fiscale intéressante.

Mais voyons tout de suite comment fonctionne l’apport cession !

L’apport de titres à une holding : comment ça marche ?

L’opération d’apport cession consiste donc à apporter vos titres financiers à une holding et en contrepartie vous recevez des actions. Ce n’est que par la suite que vous cédez les titres détenus par la holding pour obtenir des liquidités.

Concrètement, au lieu de céder directement vos titres à un tiers, vous les transférez d’abord dans une holding afin de les vendre à ce même tiers. Pour faire simple, vous créez un intermédiaire qui n’est autre que la holding !

C’est pourquoi, on peut dire que l’apport cession se fait en trois étapes :

- Étape 1 : La création de la holding (pour rappel une holding est une société qui prend des participations financières dans d’autres sociétés et qui en dirige ou contrôle l’activité). La forme juridique est relativement libre, toutefois elle doit être obligatoirement soumise à l’IS (impôt sur les sociétés), et être contrôlée par l’apporteur.

- Étape 2 : Une fois la holding créée, vous effectuez l’apport des titres correspondant à la cession. Pour faire simple, vous échangez des titres contre des parts au sein de la holding. C’est sur la base de cet échange qu’est déterminée la plus-value objet du report d’imposition.

- Étape 3 : Pour finir, la holding se charge de la cession des titres à un repreneur. Dans le cas où les titres sont vendus sans plus-value, aucune imposition ne sera due au moment de la cession. Ainsi vous conservez le bénéfice du report de l’imposition. Mais nous verrons plus loin qu’il existe des conditions à respecter !

À noter qu’une plus-value en report d’imposition doit être déclarée via le formulaire 2074-I accompagnée d’une attestation de la holding précisant qu’elle est informée que les titres apportés sont grevés d’une plus-value en report d’imposition.

Par ailleurs, vous devez aussi reporter le montant de la plus-value sur la déclaration n°2042, et ce chaque année jusqu’à expiration du report.

Quels sont les avantages de l’apport-cession ?

Nous venons de voir que l’avantage majeur de l’apport-cession est bien de reporter, voire d’échapper à l’imposition sur la plus-value d’une cession d’entreprise.

En effet, même s’il peut paraître alléchant de céder ses parts et d’encaisser les liquidités, n’oubliez pas que l’imposition est lourde ! Nous l’avons vu précédemment, vous pouvez être imposé à L’IR (auquel s’ajoutent les prélèvements sociaux) ou encore à la Flat Tax :

- À l’IR, le taux marginal d’imposition peut atteindre 45% auquel s’ajoute 17,2%. Résultat ? Une imposition pouvant atteindre 66,2% calculée sur la plus-value après les éventuels abattements.

- La Flat Tax au taux de 30% auquel peut s’ajouter une taxe sur les hauts revenus de 3 ou 4 %. Ce qui fait au total une imposition pouvant atteindre les 34%. À noter que les abattements sur les plus-values de cession ne sont pas applicables sur les cessions d’entreprises.

Si vous optez pour L’IR, vous pouvez bénéficier d’abattement sur la plus-value, à savoir :

- 50% pour une durée de détention des titres de deux à huit ans

- 65 % pour une durée de détention des titres supérieure à huit ans

- 85% pour les dirigeants partant à la retraite en fonction de la durée de détention des titres

- 500 000 € pour les dirigeants partant à la retraite ou entreprise détenue pendant minimum 5 ans.

Ainsi en utilisant le mécanisme de l’apport cession, vous pouvez utiliser la totalité de vos titres pour créer une nouvelle société et profiter d’un effet de levier conséquent. Ce qui peut vous permettre par la suite de disposer entièrement et librement de la cession de votre ancienne société. Vous pourrez ainsi vous constituer un apport plus important pour un prochain projet ou simplement une épargne plus conséquente pour votre retraite.

Par ailleurs, seule l’éventuelle plus-value réalisée lors de la cession des titres apportés sera imposée ; avec la aussi la possibilité de profiter de mécanismes d’abattements.

Pour finir, l’apport cession permet aussi de :

- Diversifier vos actifs financiers en investissant dans des entreprises différentes et ainsi sécuriser votre patrimoine.

- Dynamiser votre capital en investissant dans des start-up.

- Favoriser la transmission de votre patrimoine via la donation qui sous certaines conditions peut être exonérée d’impôts.

Comment réinvestir la plus-value pour bénéficier du report d’imposition ?

Voyons en détail quelles sont les conditions à respecter afin de réaliser un apport cession !

Quels sont les titres admis pour une opération d’apport cession ?

Selon l’article 150-0 B ter du Code général des impôts, les titres autorisés dans le cadre d’un apport cession sont entre autres les suivants :

- Droits et titres déterminés à l’article 150-0 A du CGI,

- Valeurs mobilières,

- Titres de sociétés imposés à l’IS,

- Parts de SCI (sociétés civiles immobilières).

En outre, pour être éligible à l’apport cession, la holding doit être détenue à hauteur de 33% par l’apporteur des titres concernés. En d’autres termes, l’apporteur doit avoir le contrôle de la holding et donc être majoritaire.

Quels sont les délais de conservation et obligation de réinvestissement ?

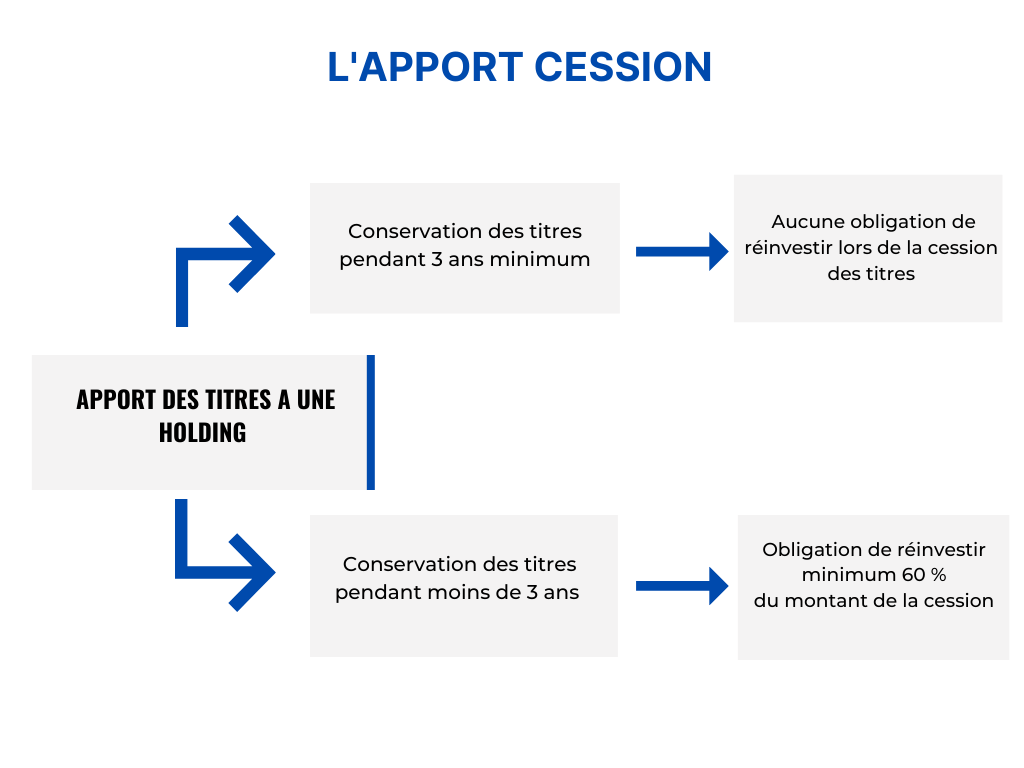

Une fois les premières conditions remplies, le report d’imposition sera valable uniquement si la cession des titres de la holding intervient dans un délai de 3 ans à compter de l’apport.

En revanche, si la holding cède les titres avant les 3 ans, vous avez 2 ans à compter de la cession pour réinvestir au moins 60% du prix de vente des titres afin de ne pas perdre le bénéfice du report d’imposition.

Le réinvestissement peut alors prendre différentes formes, à savoir :

- Un investissement direct dans une activité éligible qu’elle soit commerciale, industrielle, artisanale, libérale, agricole ou financière. Sont exclues les activités de nature civile ou de gestion de patrimoine immobilier ou de portefeuille de valeur mobilière.

- L’acquisition de titres dans une société éligible vous donnant la majorité. Sont exclues les sociétés ayant comme activité la gestion de son propre patrimoine immobilier ou mobilier.

- La souscription de parts ou action d’un fonds commun de placement à risque (FCPR). Généralement il s’agit de fonds d’investissement dédiés au start-up.

Afin de maintenir le report d’imposition, vous devez conserver le placement pendant 12 mois minimum ou 5 ans minimum si vous avez acquis des parts ou actions de FCPR.

Quand prend fin l’exonération du report d’imposition ?

Le report d’imposition ne constitue pas une exonération d’imposition définitive. En effet, différentes circonstances peuvent y mettre fin voire l’écourter prématurément. C’est la raison pour laquelle on parle de “plus-values en report d’imposition non expiré” tant que vous êtes encore en droit d’effectuer un report. Ce délai prend généralement fin dans les cas suivants :

- Vente des titres ou liquidation de la holding après la durée de détention réglementaire soit plus de 3 ans. Dans ce cas, vous êtes redevable de l’imposition sur les plus-values d’apport.

- Cession des titres apportés à la holding avant 3 ans sans réinvestir au moins 60% dans une activité éligible.

- Transfert du domicile hors de France.

- Donation : Vous pouvez réaliser une donation de vos titres de holding ce qui entraîne le transfert du contrôle et le report d’imposition de la plus-value d’apport au donataire. Néanmoins, si le donataire conserve les titres objet de la donation pendant 5 à 10 ans, la plus-value en report sera totalement exonérée.

- Succession : En cas de décès, les plus-values en report d’imposition sont totalement exonérées. C’est pourquoi, l’apport cession est un mécanisme intéressant pour préparer la transmission de son patrimoine à ses héritiers.

En résumé, si les conditions de l’apport cession de ne sont pas (ou plus) respectées, l’impôt doit être acquitté.

Exemple d’un apport cession

Pour finir, prenons un exemple simplifié pour comprendre le mécanisme de l’apport cession !

Madame X crée une entreprise en 2016 avec 10 000 € de capital.

En 2020, sa société est estimée à 500 000 € soit 490 000 € de gain.

Souhaitant vendre et réinvestir, Madame X devrait s’acquitter de l’imposition sur la plus-value. Dans notre exemple, prenons la Flat Tax soit 490 000 € x 30 % = 147 000 €.

Afin de ne pas payer cette plus-value, Madame X utilise le mécanisme d’apport cession en créant une holding afin d’y investir les titres de sa société.

Après deux ans de détention, elle décide d’investir à nouveau dans une entreprise éligible à l’apport cession. Elle devra néanmoins conserver ses nouveaux titres pendant minimum 12 mois avant de les revendre.

Par la suite, Madame X peut les vendre et utiliser les fonds librement.

Concrètement, après 5 ans, elle bénéficie de l’exonération totale d’imposition sur la plus-value réalisée avec son entreprise initiale !

Néanmoins, avant d’envisager un apport cession, vous devez choisir des actifs permettant de conserver le bénéfice du report de l’imposition. En cas de doute, n’hésitez pas à vous renseigner auprès de conseillers financiers afin de réaliser votre opération d’apport cession !

La possibilité de reporter l’imposition de la plus-value de vos titres réinvestis dans une autre société est limitée dans le temps. Tant que ce délai n’est pas atteint, son paiement peut continuer à être différé dans le temps. Ce délai est variable et dépend des choix d’investissement. À compter de la date d’une cession de titres, si l’associé prend l’engagement de réinvestir au moins 60% du montant de la cession dans un délai de deux ans, le report est par exemple maintenu.

Les plus-values en report d’imposition sont totalement exonérées uniquement en cas de décès de la personne concernée. L’apport-cession est donc un dispositif qui peut s’avérer très intéressant dans le cadre d’une succession.