La cession de valeur mobilière peut entraîner une plus-value ou une moins-value. Par conséquent, les gains générés sont soumis à imposition et doivent être déclarés en même temps que vos revenus. Pour cela, il existe la déclaration 2074. Mais dans quel cas faut-il utiliser la déclaration 2074 ? Quels sont les cas de dispense ? Comment remplir le formulaire 2074 ? On fait le point pour vous !

A quoi sert la déclaration 2074 ?

La déclaration 2074 est une annexe à la 2042 permettant d’enregistrer les plus ou moins-values sur cessions de valeurs mobilières (actions, OPCVM et autres obligations), droits sociaux, titres assimilés ou encore de la clôture d’un PEA (plan épargne en actions).

Les modalités déclaratives et le calcul de l’impôt dépendent de plusieurs paramètres comme la répartition des revenus entre gains et pertes, la durée de détention des titres ou encore des éventuels abattements.

Mais avant de rentrer dans le vif du sujet, rappelons le principe d’une plus ou moins-value sur une cession de valeur mobilière !

Comment est calculée une plus-value ou moins-value sur une cession de titre financier ?

La plus-value imposable correspond au bénéfice généré lorsque vous vendez un titre financier. Il s’agit donc de la différence entre le prix d’achat du titre et le prix de vente. Si vous réalisez une perte, on parle alors de moins-value.

La moins-value peut être déduite d’une plus-value. De même si vous n’avez pas réalisé de plus-value, cette dernière est reportable sur les plus-values des 10 années suivantes.

Par exemple, en 2022, vous avez vendu des titres qui vous ont permis de tirer un bénéfice de 4 000 €. Mais vous avez vendu d’autres titres qui quant à eux vous ont fait perdre 5 000 €.

Vous subissez donc une moins-value de 1 000 € (4 000 – 5 000 €) qui pourra être déduite de vos bénéficies de 2022 ou de 2023 si vous n’en avez pas eu en 2023.

Depuis 2015, les moins-values sont imputables pour leur montant et sur les plus-values de votre choix sans toutefois dépasser le montant de la plus-value.

Généralement, vous recevez un imprimé fiscal unique (IFU) envoyé par l’établissement financier qui gère vos titres. L’IFU est un document vous permettant de déclarer vos revenus et/ou pertes tirés des cessions de valeurs mobilières.

Quel est l’impôt à payer sur la plus-value ?

Vous avez le choix entre deux options pour l’imposition sur vos plus-values mobilières, à savoir :

- Le prélèvement forfaitaire unique au taux de 30 % (12,8% au titre de l’impôt sur le revenu et 17,20% de prélèvements sociaux).

- Le barème progressif de l’impôt sur le revenu c’est-à-dire votre taux marginal d’imposition (TMI). A noter que vous êtes aussi redevable des prélèvements sociaux au taux de 17,2%.

Si vous optez pour le barème progressif et que vous avez acquis des titres avant le 1er janvier 2018, vous pouvez alors bénéficier d’un abattement pour durée de détention. Par conséquent, votre plus-value imposable sera diminuée de la valeur de l’abattement. En revanche, les prélèvements sociaux s’appliquent sur la plus-value dans sa totalité.

Depuis 2020, l’administration fiscale informe en fin de déclaration si l’option pour l’imposition au barème est plus favorable que l’imposition au PFU. Si tel est le cas, vous pouvez modifier votre déclaration en ligne afin de bénéficier d’une fiscalité plus favorable. L’option pour l’imposition au barème de l’IR s’exerce en cochant la case 2OP.

Qui est concerné par la déclaration annexe 2074 ?

Les contribuables possédant des valeurs mobilières (actions, obligations) et/ou des droits sociaux (parts de sociétés) et qui les vendent doivent déclarer les plus-values et moins-values.

Concrètement, la déclaration 2074 doit être annexée à votre déclaration d’impôt dans les cas suivants entre autres :

- La réalisation d’une des opérations particulières listées dans la notice annexée à la déclaration 2074 comme la distribution de plus-values par les SICAV, FCP, fonds de placement immobilier ou sociétés de capital-risque (SCR), une cession de valeurs mobilières ou droits sociaux, la clôture de PEA, y compris PEA-PME, une donation de titres de sociétés cotés…

- Les plus ou moins-values de cession de valeurs mobilières sont calculées par le contribuable.

- Les plus ou moins-values de cession de valeurs mobilières sont calculées par les intermédiaires financiers mais l’une d’entre elle est éligible à l’abattement renforcé ou certains titres cédés ont ouvert le droit à la réduction d’impôt ‘Madelin” prévue à l’article 199 terdecies-0 A du CGI lors de leur souscription .

Pour connaître la liste complète, vous pouvez vous référer à la notice 2074-not-bis.

En cas de cession de titres de société par un dirigeant partant à la retraite, il convient d’utiliser la déclaration 2074-DIR.

Comment remplir la déclaration n°2074 ?

La déclaration des bénéfices et pertes générés par la cession de valeurs mobilières est réalisée en même temps que la déclaration des revenus. Vous pouvez remplir la déclaration N°2074 soit en vous connectant sur votre espace personnel sur le site impôt.gouv.fr soit en téléchargeant le formulaire si vous déclarez vos impôts en format papier.

En cas de déclaration en ligne, le formulaire est accessible en cliquant sur l’onglet “déclarations annexes”.

Déclarer des plus-values et moins-values via la déclaration 2074

Les établissements financiers vous transmettent un imprimé fiscal unique (IFU) pour vous aider à déclarer vos cessions et vous éviter ainsi de remplir la déclaration 2074.

Mais si vous calculez vous-même vos plus-values et moins-values de vos cessions de titres, vous devez indiquer le détail sur la 2074.

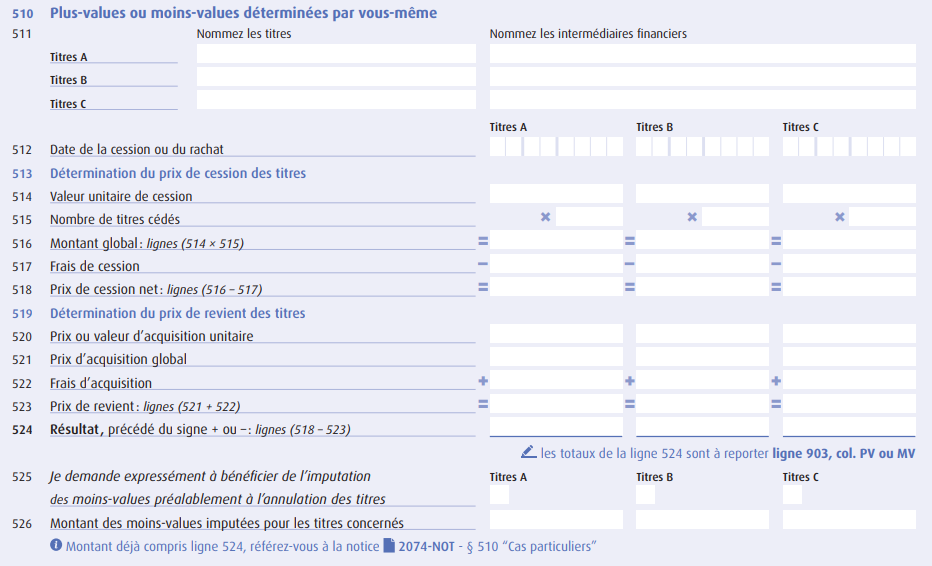

Dans ce cas, vous devez remplir le cadre 5 de la 2074, à savoir :

- Cadre 510 pour calcul des plus ou moins-values sur valeurs mobilières ou sur droits sociaux

- Cadre 540 pour récapituler celles calculées par vos intermédiaires financiers en distinguant les plus-values éligibles à l’abattement renforcé.

- Reporter le total à la ligne 8UT de la déclaration 2042

Déclarer les abattements renforcés des plus-values éligibles.

Certaines plus-values de cession de titres acquis avant le 1er janvier 2018 peuvent bénéficier d’un abattement à taux majoré dans les cas suivants :

- Cession de titre de PME de moins de 10 ans au moment de l’acquisition de titres ;

- Cession de titres réalisés par un dirigeant de PME partant à la retraite ;

- Cession intrafamiliale des titres c’est-à-dire que l’acquéreur est un membre de la famille (conjoint, ascendants, descendants, frères, sœurs).

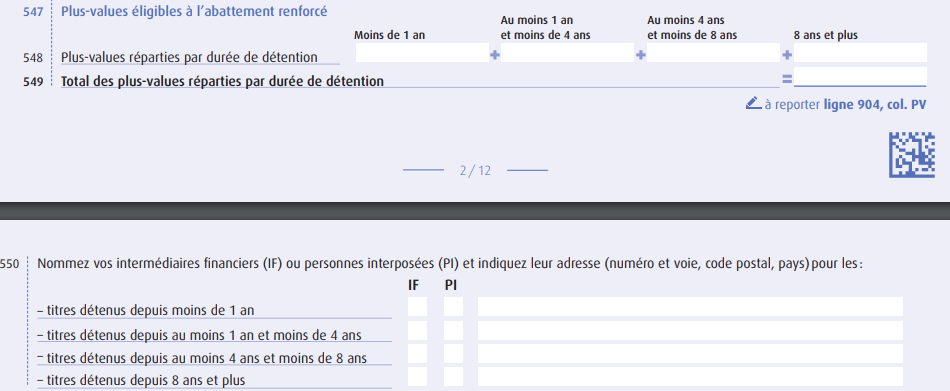

Le taux des abattements renforcés dépend du nombre d’année de détention :

- Détention des titres entre 1 an et 4 ans : 50 %

- Détention des titres entre 4 ans et 8 ans : 65%

- Détention des titres depuis 8 ans ou plus : 85 %

Les abattements renforcés sont à inscrire dans la case 5, ligne 547 de la déclaration 2074.

Par la suite, vous devez reporter le montant de la plus-value et des abattements renforcés sur le formulaire 2042 C, comme suit :

- Case 3UA : le montant de la plus-value avant abattement

- Case 3SL : le montant de l’abattement renforcé

Formulaire 2042 C : Comment déclarer les plus-values de cessions de titres ?

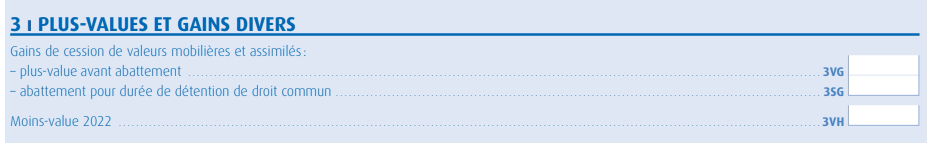

Outre les cas particuliers vu précédemment, les déclarations de plus-values et moins-values sont à déclarer dans le formulaires 2042 C comme suit :

| Plus-value et moins value | Formulaire 2042 C |

|---|---|

| Montant des plus-values nettes soumis au prélèvement forfaitaire unique (PFU) | Case 3VG |

| Montant des plus values nettes soumises au barème progressif de l’impôt | Case 3VG montant des plus-values sans abattement Case 3SG montant total des abattements éventuels |

| Montant des moins-values lorsqu’il est supérieur au montant total des plus-values de l’année | Case 3VH |

| Plus-value issue d’un PEA | Case 3VT |

| Moins value issue d’un PEA | Case 3VH |

Pour rappel, les plus-values de cessions de titres acquis avant le 1er janvier 2018 peuvent être réduites d’un abattement pour durée de détention, à savoir :

- 50% si les titres sont détenus depuis au moins 2 ans et moins de 8 ans ;

- 65% si les titres sont détenus depuis au moins 8 ans.

Par conséquent, les plus-values réalisées avant deux ans sont imposables intégralement.

Quels sont les cas de dispense de la déclaration n°2074 ?

Comme nous venons de le voir, plusieurs formulaires entrent en jeu pour déclarer des plus-values notamment le formulaire 2074, la déclaration 2042 et 2042 C.

Afin de simplifier ces démarches; il existe donc des cas de dispense de déclaration 2074, à savoir :

- Lorsque vous recevez l ’imprimé fiscal unique transmis par l’intermédiaire financier ;

- Lors d’une clôture d’un PEA ou PEA PME et c’est l’établissement financier qui a calculé la plus ou moins value;

- Les gains sur instruments financiers à terme calculés par l’établissement teneur du compte-titres

- Les gains sur la distribution de plus-value par un fonds (Sicav, FCP), un fonds de placement immobilier (FPI) ou une société de capital-risque (SCR), et vous avez reçu l’imprimé fiscal unique.

En résumé, vous êtes dispensé de déclaration 2074 lorsque l’établissement financier vous transmet l’IFU et que vous n’avez pas réalisé d’opérations particulières vues précédemment. Dans le cas contraire, la déclaration 2074 devient obligatoire.