Tous les contribuables doivent réaliser une déclaration de revenus via le formulaire N°2042. Toutefois, si vous percevez des revenus professionnels non-salariés, vous devez remplir le formulaire annexe 2042 C PRO. Alors qu’est-ce que la déclaration 2042-C-PRO ? Comment déclarer ses revenus non professionnels en tant qu’auto-entrepreneur ou encore louer meublé non professionnel ? On vous explique tout ici !

Qu’est-ce que le formulaire 2042 C-Pro ?

Le formulaire 2042 C-PRO permet de déclarer des revenus professionnels. Il s’agit d’une annexe au formulaire 2042. Vous devez donc l’envoyer en même temps que la déclaration d’impôt sur le revenu.

Concrètement, le formulaire 2042 C-PRO est à remplir dès lors que vous percevez des revenus professionnels non salariés, à savoir :

- Les bénéfices agricoles (BA),

- Les bénéfices industriels et commerciaux (BIC),

- Les bénéfices non commerciaux (BNC).

Par conséquent le formulaire 2042 C PRO détaille le revenu des indépendants comme les auto-entrepreneurs, mais aussi les revenus issus des locations meublées.

Le formulaire 2042 C pro est disponible dans votre espace personnel sur le site impot.gouv.fr. La déclaration des revenus ouvre le 10 avril 2025.

Pour rappel, les dates limites pour la déclaration de revenus en ligne dépendent de votre département dans lequel vous êtes domicilié, à savoir :

- Zone 1 : le jeudi 22 mai 2025 pour les départements 01 à 19 et les non-résidents,

- Zone 2 : le mercredi 28 mai 2025 pour les départements 2A à 54 (Corse incluse),

- Zone 3 : le jeudi 5 juin 2025 pour les départements 55 à 976.

Vous avez jusqu’au 20 mai 2025 pour envoyer votre déclaration sous format papier, que vous résidiez en France métropolitaine ou à l’étranger.

Qui est concernée par le formulaire 2042 C-PRO ?

Tous les travailleurs indépendants, les auto-entrepreneurs, les loueurs meublés professionnels et non professionnels doivent utiliser le formulaire n°2042 C-PRO pour déclarer leur revenu non professionnel.

En pratique, les revenus doivent être déclarés en France dès lors :

- Que vous résidez en France,

- Que votre foyer fiscal est situé en France,

- Que vous percevez des revenus de sources françaises, et ce même si vous résidez à l’étranger.

Comment remplir le formulaire 2042 C-PRO en tant qu’auto-entrepreneur ?

Depuis 2019, il est obligatoire de déclarer ses revenus en ligne depuis l’espace personnel du site impot.gouv.fr. Le formulaire papier reste possible dans les cas suivants :

- Vous ne pouvez pas déclarer vos revenus en ligne,

- Vous n’avez pas accès à Internet dans votre résidence principale.

Ainsi, lors de votre déclaration en ligne vous devez cocher la case correspondant à des revenus non salariés. Le formulaire 2042 C PRO s’intègre alors automatiquement à la 2042.

Tout d’abord, vous devez indiquer vos coordonnées personnelles et indiquer l’adresse d’exploitation. Autrement dit, l’adresse de domiciliation de votre micro-entreprise. Par la suite, vous devez saisir votre numéro de SIRET.

Pour finir la première partie, vous devez indiquer la nature de vos revenus, à savoir :

- Bénéfices industriels et commerciaux (BIC) : si votre activité est commerciale et artisanale

- Bénéfices non commerciaux (BNC) : Si vous exercez une profession libérale

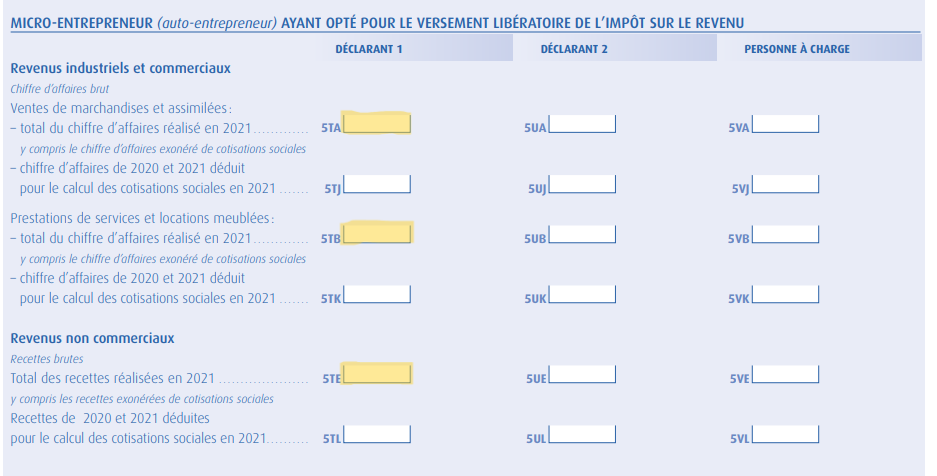

CAS 1 : Vous avez opté pour le prélèvement libératoire forfaitaire

Pour rappel, le prélèvement libératoire forfaitaire est une option qui peut être souscrite lors de votre déclaration en tant qu’auto-entrepreneur. Concrètement, le versement libératoire permet de vous acquitter de l’impôt tout au long de l’année. Néanmoins, vous devez tout de même remplir et envoyer votre déclaration d’impôt.

Vous devez donc cocher la case : « Micro-Entrepreneur (auto-entrepreneur) ayant opté pour le versement libératoire de l’impôt sur le revenu ».

Selon votre activité, vous devez compléter les cases suivantes :

- Vente de marchandises : case 5 TA

- Prestations de service commerciales : 5 TB

- Profession libérale : 5 TE

À noter que vous devez déclarer votre chiffre d’affaires annuel brut, c’est-à-dire sans déduire les abattements correspondant à votre activité.

En revanche, si l’administration a pré rempli votre déclaration, il vous suffit de vérifier vos informations puis de les valider.

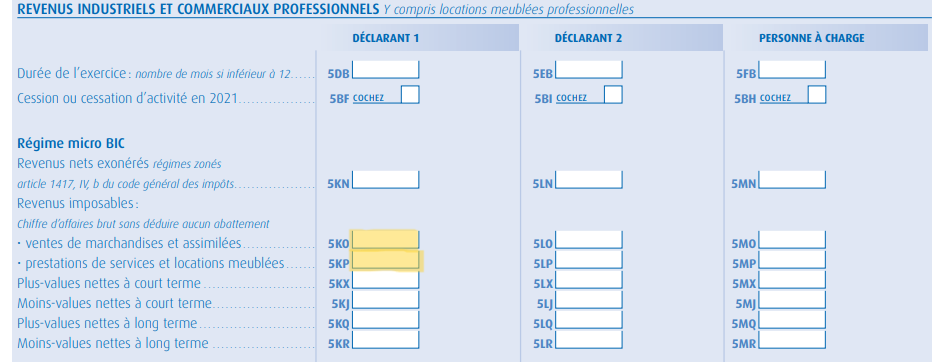

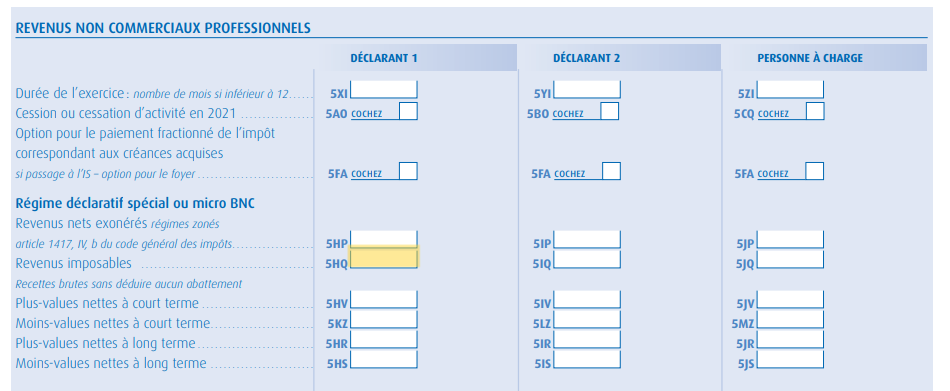

Cas 2 : Vous n’avez pas opté pour le versement libératoire de l’impôt

Dans ce cas, vous n’avez pas encore payé vos impôts. Vous devez donc déclarer vos revenus selon la nature de votre activité, à savoir :

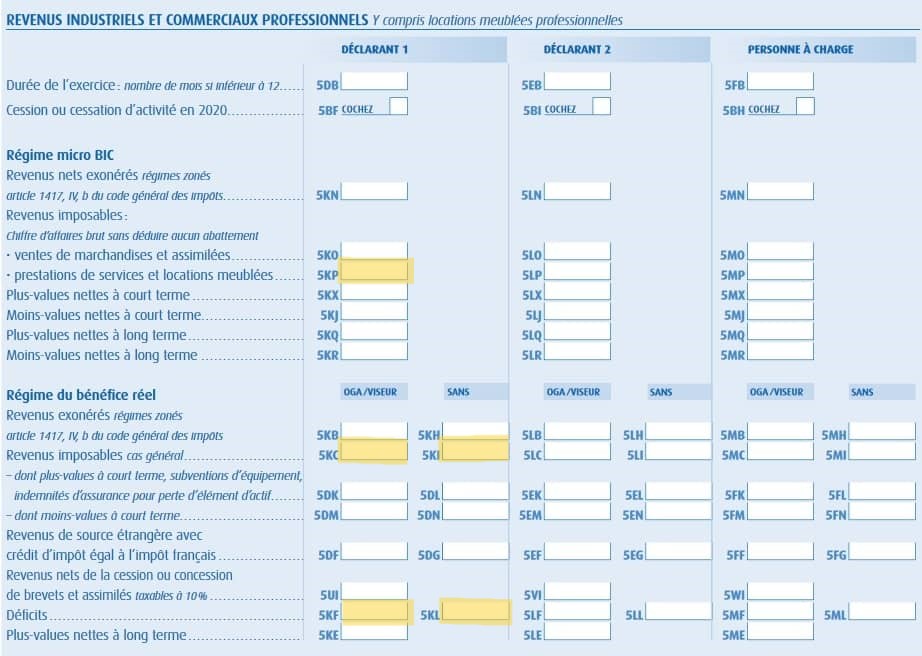

Revenus industriels et commerciaux professionnels : Si vous exercez une activité de vente de marchandises et/ou des prestations des services commerciales et artisanales, vous devez cocher la case : « Revenus industriels et commerciaux professionnels ». Ensuite, vous devez indiquer votre chiffre d’affaires annuel brut dans les cases suivantes selon votre activité :

- Vente de marchandises : case 5 KO

- Prestations de service : case 5KP

Revenus non commerciaux et professionnels : Les activités de prestations de services entrent dans la catégorie des revenus non commerciaux correspondant au micro BNC. Vous devez donc indiquer votre chiffre d’affaires annuel dans la case 5HQ

En cas d’activité mixte, vous devez indiquer dans chaque case le chiffre d’affaires correspondant à chaque activité.

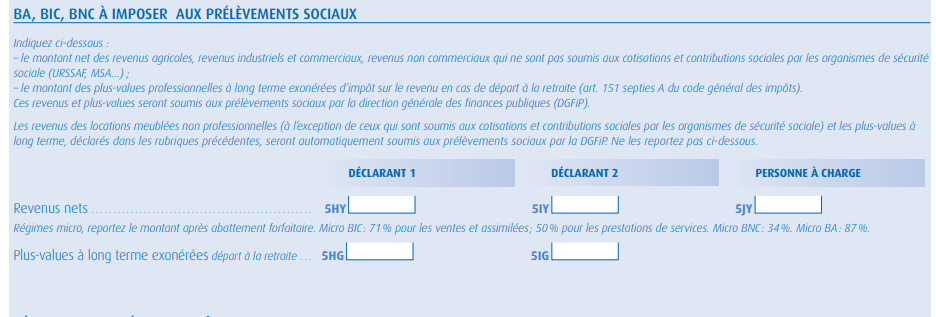

Quid de la case 5HY

Arrivé à la fin de votre déclaration, vous allez trouver une case « BA, BIC, BNC à imposer aux prélèvements sociaux », et notamment la case 5HY.

Cette case ne vous concerne pas en tant qu’auto-entrepreneur. En effet, vous réglez vos cotisations sociales lors de vos déclarations de chiffre d’affaires mensuelles ou trimestrielles auprès de l’URSSAF.

Comment remplir le formulaire 2042 C-PRO pour les statuts LMNP et LMP ?

Si vous êtes loueur meublé professionnel ou non professionnel, vous devez déclarer vos revenus locatifs via le formulaire 2042 C-PRO.

Loueur meublé professionnel et déclaration 2042 C-PRO

Si vous êtes loueur meublé professionnel, vous devez déclarer vos revenus locatifs sur la déclaration 2042 C PRO comme suit :

- Régime micro BIC : vous devez reporter vos revenus à la case 5 KP

- Régime réel : Dans ce cas, plusieurs options s’offrent à savoir :

- Résultat nul ou positif et adhérent à un OGA : 5 KC

- Résultat nul ou positif non adhérent à un OGA : 5 KI

- Résultat déficitaire et adhérent à un OGA : 5 KF

- Résultat déficitaire et non adhérent à un OGA : 5 KL

Un OGA est un organisme de gestion agréé par l’administration fiscale. Il vous permet de bénéficier d’avantages fiscaux et d’un accompagnement sur la gestion, la comptabilité et la fiscalité.

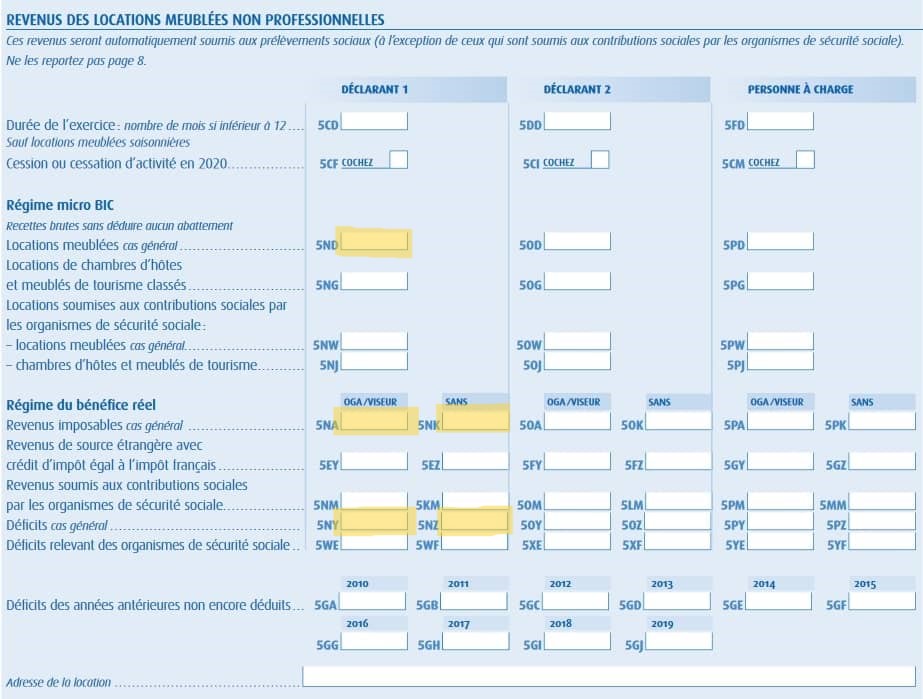

Loueur meublé non professionnel et déclaration N° 2042 C-PRO

En tant que loueur meublé non professionnel, vous devez reporter vos revenus locatifs sur la déclaration n°2042 C-PRO comme suit :

- Régime micro BIC : vous devez reporter vos revenus à la case 5 ND

- Régime réel : Dans ce cas, plusieurs options s’offrent à savoir :

- Résultat nul ou positif et adhérent à un OGA : 5 NA

- Résultat nul ou positif non adhérent à un OGA : 5 NK

- Résultat déficitaire et adhérent à un OGA : 5 NY

- Résultat déficitaire et non adhérent à un OGA : 5 NZ

Loueur meublé et location de courte durée : le cas Airbnb

Si vous louez des logements meublés de courte durée type Airbnb, vous devez déclarer vos revenus location dans la catégorie des loueurs meublés non professionnels si les conditions suivantes sont réunies :

- Les revenus locatifs issus des locations de courte durée sont supérieurs à 23 000 €

- Vous percevez d’autres revenus supérieurs au titre du foyer fiscal

Par conséquent, vous devez déclarer vos revenus locatifs comme suit :

- Régime micro BIC : vous devez reporter vos revenus à la case 5 NW

- Régime réel : Dans ce cas, plusieurs options s’offrent à savoir :

- Résultat nul ou positif et adhérent à un OGA : 5 KM

- Résultat nul ou positif non adhérent à un OGA : 5 NM

- Résultat déficitaire et adhérent à un OGA : 5 WF

- Résultat déficitaire et non adhérent à un OGA : 5 WE

Quels sont les abattements applicables à la déclaration 2042 C-PRO ?

Vous devez déclarer votre chiffre d’affaires brut sans déduire aucun abattement. En effet, c’est l’administration fiscale qui l’applique automatiquement selon la nature de votre activité.

Pour rappel le chiffre d’affaires brut est la somme de tous vos encaissements sans rien déduire. C’est à partir de ce montant que le fisc calcule votre revenu et le montant de votre impôt.

Pour cela, elle applique un abattement en fonction de votre activité, à savoir :

- 71 % du chiffre d’affaires pour la vente de marchandises

- 50 % du chiffre d’affaires pour les services commerciaux

- 34 % du chiffre d’affaires pour les activités libérales

Ces abattements sont appliqués aux micro-entreprises afin de tenir compte des frais liés à l’activité professionnelle.

8 commentaires

Vos questions et nos réponses d'experts

Une question ? Posez-la ici

Un expert Cleerly vous répondra dans les meilleurs délais. Votre email reste confidentiel.

quel est le code ape pour closer pour un auto entrepreneur en partenariat c ‘est bien du bnc ?

Bonjour,

En tant qu’auto-entrepreneur, votre activité dépend du type exact de prestation que vous exercez.

Si votre activité relève des professions libérales, elle est effectivement classée en BNC (Bénéfices Non Commerciaux).

Concernant le code APE, il est attribué par l’INSEE selon la nature de l’activité déclarée.

Vous pouvez vérifier ce code directement auprès de votre compte URSSAF (https://www.autoentrepreneur.urssaf.fr/)

Bonjour,

Je dois remplir un cerfa pour déclarer un boni de radiation et payer cette somme à la DGFIP pour une SARL avec 2 associés 50/50 et une imposition sur les revenus, (et non à l’IS). La DGFIP ne sait pas quel formunlaire je ndois leur transmettre. Pouvez vous m’informer ? La déclaration de BONI est différente de la dernière déclaration de revenus ?

D’avance merci. Christiane

Bonjour,

Dans une SARL à l’impôt sur le revenu, le boni de liquidation est normalement imposé directement au nom des associés, chacun pour sa part. A priori, il n’y a pas de formulaire spécifique à transmettre à la DGFIP : chaque associé doit déclarer sa part du boni dans sa déclaration de revenus (formulaire 2042 et 2042 C PRO, éventuellement rubrique « revenus exceptionnels » si le montant est important).

Vous pouvez demander une confirmation auprès de votre expert-comptable.

Bonjour,

J’ai loué des chambres d’hôtes en particulier de janvier à mai environ 5000€ brut puis courant mois de mai j’ai créé ma micro entreprise pour les chambres d’hôtes. Est-ce que les environs 5000 € je dois les déclarer sur la feuille d’impôts « normal » et le reste sur la 2042 C pro? Et dans quelle case pour les deux montants ? Et les revenus pour la table d’hôtes c’est dans la même case ou une différente et la quelle?

Merci pour vos réponses car c’est un vrai casse tête.

Bonjour,

Vous devriez déclarer les 5 000 € perçus avant la création de votre micro-entreprise sur la déclaration 2042 C PRO, probablement en case 5ND (revenus BIC non professionnels).

Pour les revenus encaissés après la création de la micro-entreprise, ils iraient aussi sur la 2042 C PRO, en case 5KO, sauf si vous avez choisi le versement libératoire, auquel cas ce serait en 5TA.

Les revenus de table d’hôtes pourraient être inclus dans le même montant que les chambres d’hôtes, tant qu’ils restent accessoires.

bonjour

je suis en autoentreprise dans le batiment mais je facture que prestation de service quelle dois je remplir comme case merci

Bonjour,

Si vous êtes auto-entrepreneur dans le bâtiment et que vous facturez uniquement des prestations de service, vous relevez du régime des Bénéfices Industriels et Commerciaux (BIC), catégorie prestations de service commerciales. Dans la déclaration 2042-C PRO, vous devez indiquer votre chiffre d’affaires dans la case 5NP, à condition que vous soyez bien au régime micro-BIC.

Assurez-vous que vous êtes toujours sous le régime de la micro-entreprise, c’est-à-dire que vous n’avez pas dépassé les seuils de chiffre d’affaires. Si vous êtes passé au régime réel, les démarches et formulaires peuvent être différents.

En cas de doute, il est préférable de vérifier votre situation avec un expert-comptable ou votre centre des impôts.