Réduire ses impôts tout en rénovant un bien immobilier ancien dans un quartier historique ? C’est ce que permet la loi Malraux. Ce dispositif fiscal offre une réduction d’impôt immédiate en contrepartie de travaux de restauration dans des immeubles situés dans certaines zones. Mais comment ça fonctionne concrètement ? Comment faire sa déclaration aux impôts ? Et surtout, combien cela permet d’économiser ? Je vous explique le fonctionnement de la défiscalisation Malraux, avec des exemples chiffrés, des conseils pratiques, et les erreurs à éviter !

Comment fonctionne la réduction d’impôt avec la loi Malraux ?

Le principe de défiscalisation en loi Malraux est simple. Dès lors que vous investissez et rénovez dans son intégralité un immeuble éligible au dispositif, vous bénéficiez d’une réduction d’impôt.

Contrairement à d’autres dispositifs comme le Pinel ou le déficit foncier, il ne s’agit pas d’un amortissement ou d’un mécanisme complexe : c’est un pourcentage des travaux qui est directement soustrait de vos impôts.

Deux taux de réduction possibles

Le montant de la réduction dépend de la localisation de l’immeuble :

- 30 % des travaux si le bien se situe dans :

- un Site Patrimonial Remarquable (SPR) couvert par un Plan de Sauvegarde et de Mise en Valeur (PSMV),

- ou dans un quartier ancien dégradé ou NPNRU.

- 22 % des travaux si le bien est dans un SPR sans PSMV, mais avec un Plan de Valorisation de l’Architecture et du Patrimoine (PVAP).

Ces taux s’appliquent uniquement aux travaux de restauration intégrale de l’immeuble, sans en modifier le volume habitable et doivent être validés par l’architecte des Bâtiments de France (ABF).

Quel est le plafond de dépense ?

La loi Malraux permet de défiscaliser jusqu’à 400 000 € de travaux sur une période de 4 années consécutives. Soit un maximum de :

- 120 000 € de réduction si la zone correspond à une réduction de 30 %,

- 88 000 € de réduction si la zone est à 22 % de réduction.

Le montant peut être réparti librement sur ces 4 ans. Si les travaux ne sont pas terminés en 1 an, la réduction se lisse automatiquement.

Un exemple concret

Vous réalisez 100 000 € de travaux dans un immeuble situé à Nantes dans un SPR avec PSMV (zone à 30 %) :

- Vous bénéficiez de 30 000 € de réduction d’impôt,

- Cette réduction est répartie sur 1 à 4 ans selon le rythme des travaux et votre déclaration,

- Elle vient en déduction directe de votre impôt.

Attention cependant, ce n’est pas un crédit d’impôt. C’est-à-dire que pour que cela soit pertinent, il faut payer des impôts. L’État ne va pas vous rembourser une partie des travaux si vous n’en payez pas !

Quelles sont les conditions pour bénéficier de la défiscalisation Malraux ?

La réduction d’impôt Malraux n’est pas automatique. Pour en profiter, vous devez respecter plusieurs conditions précises, liées au bien immobilier, à la nature des travaux, et à votre engagement locatif.

Voici les 3 critères principaux à valider :

Un bien situé dans une zone éligible

Votre bien doit se situer dans l’une des zones suivantes :

- Site Patrimonial Remarquable (SPR) avec un PSMV (Plan de Sauvegarde et de Mise en Valeur) → réduction de 30 %

- SPR avec un PVAP (Plan de Valorisation de l’Architecture et du Patrimoine) → réduction de 22 %

- Quartier ancien dégradé ou inscrit au programme NPNRU (Nouveau Programme National de Renouvellement Urbain) → 30 %

Ces zones sont définies par arrêté préfectoral. Vous pouvez consulter la carte des SPR sur le site du ministère de la Culture ou en mairie ou utiliser notre outil :

Des travaux lourds et encadrés

Seuls les travaux de restauration complète sont éligibles. Cela signifie :

- Un permis de construire ou une déclaration préalable doit être déposé,

- Les travaux doivent être supervisés et validés par l’Architecte des Bâtiments de France (ABF),

- Ils doivent respecter l’intégrité architecturale du bâtiment.

Il ne s’agit donc pas de simples rénovations ou rafraîchissements. Le bien doit être entièrement restauré, souvent d’intérieur et d’extérieur. C’est l’intérêt du dispositif qui engendre des travaux lourds et coûteux (donc proportionnellement intéressants pour réduire vos impôts).

Un engagement locatif strict

Vous devez aussi vous engager à :

- Louer le bien nu pendant 9 ans, en résidence principale,

- Mettre en location dans les 12 mois suivant la fin des travaux,

- Louer à une personne autre qu’un membre du foyer fiscal.

Il n’y a pas de condition de ressources pour le locataire, ni de plafonnement de loyers.

Faites attention car si vous ne respectez pas les nombreuses conditions, vous pourrez devoir rembourser l’avantage fiscal.

Quelles sont les étapes pour bénéficier de la réduction d’impôt Malraux ?

Pour bénéficier de la réduction d’impôt, il faut respecter un parcours précis, encadré à la fois par le fisc et les autorités locales. Voici les étapes à suivre dans l’ordre :

Identifier un bien éligible

Commencez par rechercher un bien :

- Situé dans une zone Malraux éligible,

- Nécessitant une restauration complète (et pas juste un ravalement de façade),

- Idéalement avec un permis de construire déjà accordé, ou dans un programme VEFA réhabilité (rare, mais possible).

Il existe des programmes clés en main Malraux avec gestion des démarches par un opérateur agréé. La plupart des investissements sont réalisés ainsi car cela limite le risque d’erreur.

Déposer une demande d’autorisation de travaux

Avant tout démarrage de chantier, il faut :

- Obtenir un accord de l’Architecte des Bâtiments de France (ABF),

- Déposer un permis de construire ou une déclaration de travaux conforme aux règles du SPR.

Ce point est indispensable pour bénéficier du dispositif fiscal.

Réaliser les travaux

Les travaux doivent être :

- Facturés par des entreprises habilitées,

- Conformes à l’autorisation déposée,

- Suivis et validés en fin de chantier.

Conservez toutes les factures et autorisations : elles seront demandées lors de la déclaration fiscale et en cas de contrôle.

Déclarer les dépenses et obtenir la réduction

- La réduction est appliquée l’année de paiement effectif des travaux (même si le chantier n’est pas fini),

- Elle se fait via le formulaire 2042-RICI lors de votre déclaration de revenus (voir section suivante).

Mettre le bien en location

- Le bien doit être loué nu, à usage de résidence principale, dans les 12 mois suivant la fin des travaux,

- Vous devez vous engager à louer pendant au moins 9 ans,

- Le locataire ne doit pas faire partie de votre foyer fiscal ni être une personne de votre famille.

Mon conseil :

Soit vous êtes accompagné par une personne experte (ou vous l’êtes vous-même) pour réaliser le projet seul, soit, dans la majorité des cas, mieux vaut être accompagné (par une société spécialisée et un notaire) pour ne pas rater une formalité qui annulerait votre réduction d’impôt.

Comment déclarer la réduction d’impôt Malraux ?

Une fois les travaux engagés, vous pouvez bénéficier de la réduction d’impôt Malraux dès l’année de paiement des premières dépenses. Mais attention : la déclaration fiscale doit être faite avec précision, sous peine de voir la réduction refusée.

Voici comment procéder, étape par étape :

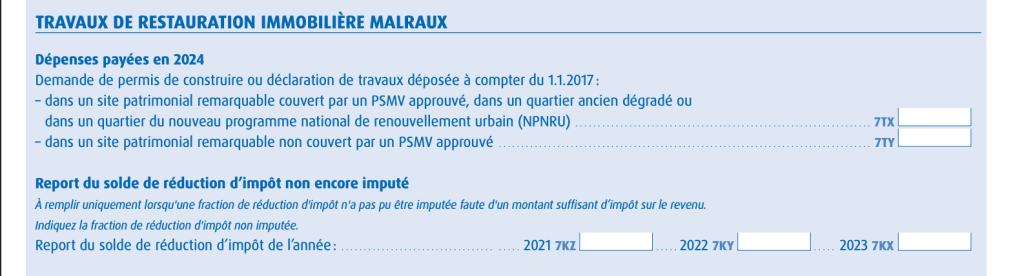

Remplir le formulaire 2042-RICI

C’est sur ce formulaire (Réductions et Crédits d’Impôt) que vous devez :

- Reporter le montant total des dépenses éligibles payées durant l’année,

- Préciser si votre bien est situé dans une zone à 22 % (7TY) ou à 30 % (7TX),

- Rattacher la dépense à un engagement de location (durée minimale 9 ans),

- Joindre les pièces justificatives.

Vous pouvez remplir ce formulaire en ligne ou en version papier (formulaire complémentaire à la 2042 classique) :

Conserver les justificatif

Même si vous ne devez pas systématiquement les transmettre, vous devez pouvoir fournir et surtout conserver en cas de contrôle fiscal :

- Les factures de travaux datées et acquittées,

- Le permis de construire ou autorisation préalable de travaux,

- L’accord de l’ABF,

- Le bail de location nue,

- L’engagement de location sur 9 ans (il est en général recommandé de le formaliser).

En cas de contrôle fiscal, l’administration pourra vous demander toutes ces pièces justificatives. Si vous passez par un promoteur immobilier, il vous fournira tous ces éléments.

Quand faut-il déclarer ?

- Les travaux doivent être déclarés l’année de leur paiement, pas celle de leur fin.

- Vous pouvez étaler les déclarations sur plusieurs années si les travaux sont payés en plusieurs tranches.

- En cas d’excédent non utilisé, vous pouvez le reporter jusqu’à 3 ans (cases 7KZ, 7KY, 7KX du formulaire 2042-RICI).

Un exemple pratique

En 2025, vous payez 45 000 € de travaux dans une zone Malraux éligible à 30 % :

- Vous indiquez cette somme dans le formulaire 2042-RICI (case 7TX),

- Vous bénéficiez d’une réduction d’impôt de 13 500 €,

- Si votre impôt dû est inférieur à ce montant (par exemple 10 000 €), vous pourrez reporter les 3 500 € restants sur les 3 années suivantes, en utilisant les cases prévues à cet effet (7KZ, 7KY, 7KX).

Attention car au-delà de 3 ans, la part non utilisée est perdue. Ce n’est pas un crédit d’impôt, vous ne serez pas remboursé si vous ne payez pas d’impôt.

Puis-je cumuler la loi Malraux avec d’autres réductions d’impôts ?

La loi Malraux est l’un des rares dispositifs de défiscalisation immobilière à échapper au plafonnement global des niches fiscales. Cela en fait un excellent outil pour optimiser votre fiscalité en complément avec d’autres leviers.

En général, les avantages fiscaux (type PER, emploi à domicile, dons aux associations…) sont limités à 10 000 € de réduction d’impôt par an. Mais la réduction Malraux est exclue de ce plafond. Cela signifie que :

- Vous pouvez obtenir une réduction bien supérieure au plafonnement des 10 000 €,

- Sans réduire vos autres avantages fiscaux existants.

Par exemple, vous pouvez bénéficier de 13 500 € de réduction Malraux + 6 000 € de PER + 4 000 € pour un salarié à domicile, sans problème.

Si vous avez un fort impôt à compenser (supérieur à 15 000 €), vous pouvez combiner la loi Malraux avec des mécanismes complémentaires. C’est souvent la meilleure façon de défiscaliser, sans tomber dans le plafond global.

Quels sont les pièges à éviter avec la loi Malraux ?

La loi Malraux offre un avantage fiscal puissant, à condition de bien respecter les règles. De nombreuses réductions sont annulées chaque année à cause d’erreurs évitables. Voici les principaux pièges à contourner :

Acheter un bien hors zone éligible

Tous les immeubles anciens ne sont pas éligibles à la loi Malraux, même s’ils sont anciens ou dans une zone historique.

- Le bien doit impérativement se situer dans un Site Patrimonial Remarquable (SPR), ou dans un quartier NPNRU ou ancien dégradé,

- Et il doit être couverts par un PSMV ou PVAP approuvé,

Mon conseil, c’est de toujours vérifier la zone auprès de la mairie avant de signer pour ne pas avoir une mauvaise surprise.

Réaliser des travaux sans validation

Les travaux doivent être autorisés et supervisés par l’Architecte des Bâtiments de France (ABF).

- Sans cette validation, même des rénovations coûteuses ne sont pas éligibles,

- Il ne suffit pas d’avoir un devis ou une facture : l’encadrement architectural est obligatoire.

Cela alourdit la facture, cela complique les démarches mais c’est obligatoire et primordial.

Ne pas louer dans les délais

Vous avez 12 mois après la fin des travaux pour louer le bien nu, à titre de résidence principale, et pour au moins 9 ans. Un retard de mise en location ou une mauvaise typologie de locataire peut faire perdre la totalité de l’avantage fiscal.

Il n’y a pas de plafonnement des loyers mais il faudra proposer un loyer en adéquation avec le marché pour s’assurer de pouvoir le louer.

N’oubliez pas que le bien doit être loué à une personne hors foyer fiscal, sans lien direct de famille.

Mal déclarer (ou ne pas déclarer)

Même si vous êtes bien éligible, un oubli de déclaration dans le formulaire 2042-RICI, ou un justificatif manquant, peut entraîner :

- Un redressement fiscal,

- Et la reprise de la réduction accordée, avec pénalités.

C’est un classique, oublier de remplir sa déclaration d’impôts et donc ne pas bénéficier de l’aide possible. Si c’est votre cas, vous avez la possibilité de corriger votre impôts de début août à décembre.

Compte tenu de la technicité du dispositif, des risques inhérents, je vous conseille de bien vous faire accompagner !

Combien pouvez-vous vraiment économiser avec la loi Malraux ? (Avec des exemples concrets)

La loi Malraux permet une réduction directe et substantielle de votre impôt, proportionnelle au montant des travaux réalisés et à la zone dans laquelle se situe le bien.

Voici plusieurs cas concrets pour bien comprendre ce que vous pouvez gagner :

Cas n°1 : investissement en zone à 30 %

Vous achetez un bien dans un Site Patrimonial Remarquable avec PSMV, ou en quartier NPNRU.

- Travaux de rénovation : 120 000 €

- Taux de réduction : 30 %

- Réduction d’impôt totale : 36 000 €

Cette réduction est répartie sur 1 à 4 ans, selon votre calendrier de paiement des travaux.

Par exemple :

- 60 000 € de travaux payés en 2025 → 18 000 € de réduction sur l’impôt 2025

- 60 000 € de travaux en 2026 → 18 000 € de réduction sur l’impôt 2026

Cas n°2 : investissement en zone à 22 %

Vous rénovez un immeuble dans un SPR avec un PVAP, mais sans PSMV.

- Travaux : 100 000 €

- Taux de réduction : 22 %

- Réduction totale : 22 000 €

Cette somme viendra directement en déduction de votre impôt, dans les limites des règles fiscales vues plus haut.

Cas n°3 : optimisation via étalement

Vous avez une capacité de réduction limitée par votre impôt sur le revenu (par exemple 10 000 € par an).

Vous étalez donc 160 000 € de travaux sur 4 ans soit 40 000 € par an, ce qui donne une réduction de 12 000 € par an à 30 %

- Vous imputez 10 000 € par an,

- Et reportez les 2 000 € excédentaires pendant 3 ans maximum.

Cela permet d’optimiser sans rien perdre (à condition de respecter les plafonds et délais).

Ce que vous pouvez retenir :

- Plus vous avez d’impôts à payer, plus l’impact fiscal est fort,

- La zone d’investissement est déterminante dans le taux obtenu (22 ou 30 %),

- L’étalement des travaux est une vraie stratégie d’optimisation fiscale.

N’oubliez pas un dernier point, ce type d’investissement, pour être rentable doit être envisagé dans une stratégie patrimoniale globale. La réduction d’impôt ne doit pas être la principale motivation de votre investissement. Vous investissez dans la pierre, vous devez miser sur votre investissement dans le temps.

Le taux est de 22 % ou 30 % selon la localisation du bien.

La réduction d’impôt Malraux porte sur un plafond de 400 000 € de travaux sur 4 ans. Selon la zone d’éligibilité, vous pouvez donc réduire votre impôt jusqu’à 120 000 € (à 30 %). Cette réduction est directement imputée sur votre impôt sur le revenu, et peut être répartie sur 1 à 4 ans.

Non, ce n’est pas un crédit d’impôt. En revanche, vous pouvez reporter l’excédent non utilisé sur 3 ans maximum.