Le PER (plan épargne retraite) est bloqué jusqu’à votre retraite, sauf exception. Pour le liquider, vous pouvez choisir la rente ou une sortie en capital afin de récupérer la totalité de votre épargne et de vos gains. Quelles sont les particularités de la sortie en capital du PER ? Pour quelle imposition ? Comment optimiser la fiscalité d’un PER à sa retraite ? Nous vous donnerons aussi des exemples pour mieux comprendre la fiscalité à la sortie en capital du PER !

Comment se passe la sortie d’un PER ?

Le PER est un placement « tunnel », ce qui signifie que les sommes qui y sont placées restent en principe bloquées jusqu’à votre retraite. Vous pourrez donc liquider votre Plan à partir de l’âge légal de la retraite, qui est actuellement de 64 ans. En cas de départ à la retraite avant cet âge (pour longue carrière, par exemple) vous pourrez demander le déblocage de votre PER en même temps que la liquidation de vos droits au régime obligatoire.

Vous aurez la possibilité de récupérer votre épargne :

- Sous forme de rente ;

- Sous forme de capital (en une seule ou plusieurs fois) ;

- En combinant capital et rente.

Seuls les versements volontaires ou d’entreprises peuvent être récupérés sous forme de capital. Les versements obligatoires qu’ils soient réalisés par l’employeur ou le salarié, seront récupérés sous forme d’une rente.

La sortie en capital d’un Plan Épargne Retraite en détails

Le PER offre la possibilité de sortir intégralement en capital. Il s’agit d’un assouplissement important apporté par la Loi Pacte de 2019. En comparaison, le PERP ne permettait de récupérer l’épargne en capital qu’à hauteur de 20%, tandis que le contrat Madelin imposait la sortie en rente.

La sortie en capital est dans la grande majorité des cas beaucoup plus intéressante que la sortie en rente. Il vous faudrait vivre, en moyenne, jusqu’à 93 ans minimum pour que la sortie en rente se révèle plus intéressante que la sortie en capital. Le calcul est donc vite fait !

Les modalités de la sortie en capital

Dans le cas d’une sortie en capital du PER en une fois, c’est très simple : vous recevrez un versement unique. Si vous souhaitez sortir du PER en plusieurs fois, les solutions peuvent varier en fonction de vos besoins. Vous pourrez généralement fractionner vos retraits sur plusieurs années. Les modalités qui vous seront proposées sont susceptibles de varier en fonction de votre contrat. Certains vous proposeront par exemple de programmer des versements selon la périodicité (mensuelle, trimestrielle, annuelle…) de votre choix pendant une durée déterminée.

Les avantages de la sortie en capital en plusieurs fois (sortie fractionnée)

La sortie du PER fractionnée n’entraîne pas la clôture du contrat : votre épargne restera placée sur des fonds euros ou des unités de comptes jusqu’au dernier retrait. La valeur de votre PER pourra donc évoluer à la hausse ou à la baisse. Afin de sécuriser l’épargne restante et d’éviter toute mauvaise surprise, il est préférable de l’investir au maximum en fonds euros.

Nous recommandons généralement à nos clients la sortie fractionnée !

A quel moment peut-on récupérer le capital d’un PER ?

La sortie en capital d’un PER peut être réalisée à l’âge légal de la retraite ou lors de la liquidation des droits à la retraite. Néanmoins, la loi autorise une sortie en capital par anticipation du PER dans les cas suivants :

- L’achat de votre résidence principale,

- Le décès d’un conjoint (marié ou pacsé),

- L’invalidité du titulaire ou d’un enfant ou du conjoint,

- La fin des droits d’allocation au chômage,

- Le surendettement,

- La cessation d’activité à la suite d’une liquidation professionnelle.

Vous pourrez demander le déblocage anticipé de votre PER en envoyant une lettre (de préférence recommandée) à l’organisme gestionnaire de votre contrat. Vous devrez y joindre une pièce d’identité, un RIB ainsi qu’un justificatif attestant de votre situation. Votre épargne vous sera ensuite versée sous forme de capital.

Comment choisir entre une sortie en rente ou en capital ?

Votre choix final entre capital et rente viagère dépendra avant tout de vos préférences et de vos projets. Cependant, un certain nombre d’éléments sont à prendre en compte :

Opter pour la rente viagère vous assure une certaine sécurité, puisque vous percevrez un complément de revenu à vie. En contrepartie, vous vous exposerez à une certaine incertitude, car son montant sera calculé en fonction de votre espérance de vie. Il s’agit donc d’un pari sur votre longévité, dont vous ne sortirez gagnant qu’à condition de battre les statistiques.

En choisissant la sortie en capital, vous êtes certain de récupérer l’intégralité de votre épargne. Vous pourrez de plus disposer de votre capital librement. Il s’agit d’un avantage non négligeable pour le financement de vos projets une fois à la retraite. Bien sûr, le risque est de dépenser votre capital trop vite, mais il peut être contourné en optant pour une sortie fractionnée, avec des versements étalés dans le temps.

Gardez aussi à l’esprit que les possibilités de transmission de votre épargne en cas de décès sont très différentes selon la modalité de sortie choisie. Dans le cadre d’une sortie en rente, l’épargne restante au moment de votre décès reviendra à l’assureur de votre contrat, à moins que vous ayez choisi une rente réversible. Mais cette option a un coût, puisqu’elle fait diminuer le montant de votre rente. Une sortie en capital pourra donc s’avérer plus efficace pour protéger votre conjoint en cas de décès. En le désignant comme bénéficiaire au contrat, vous vous assurez que l’intégralité du capital restant lui revient.

Vous pourrez demander le déblocage anticipé de votre PER en envoyant une lettre (de préférence recommandée) à l’organisme gestionnaire de votre contrat. Vous devrez y joindre une pièce d’identité, un RIB ainsi qu’un justificatif attestant de votre situation. Votre épargne vous sera ensuite versée sous forme de capital.

Quelle est la fiscalité du PER lors d’une sortie en capital ?

La particularité du PER c’est qu’il offre la possibilité de déduire les versements réalisés sur son PER. Vous pouvez donc profiter de cet avantage fiscal pendant la phase d’alimentation ou à la sortie en capital. Par conséquent la fiscalité sera différente selon l’option que vous avez choisie.

L’imposition du PER en cas de déduction des versements

Si vous déduisez les versements de votre impôt sur le revenu alors vous serez imposé à la sortie en capital. La fiscalité du PER pendant la phase d’alimentation est intéressante dès lors que vous êtes fortement imposé.

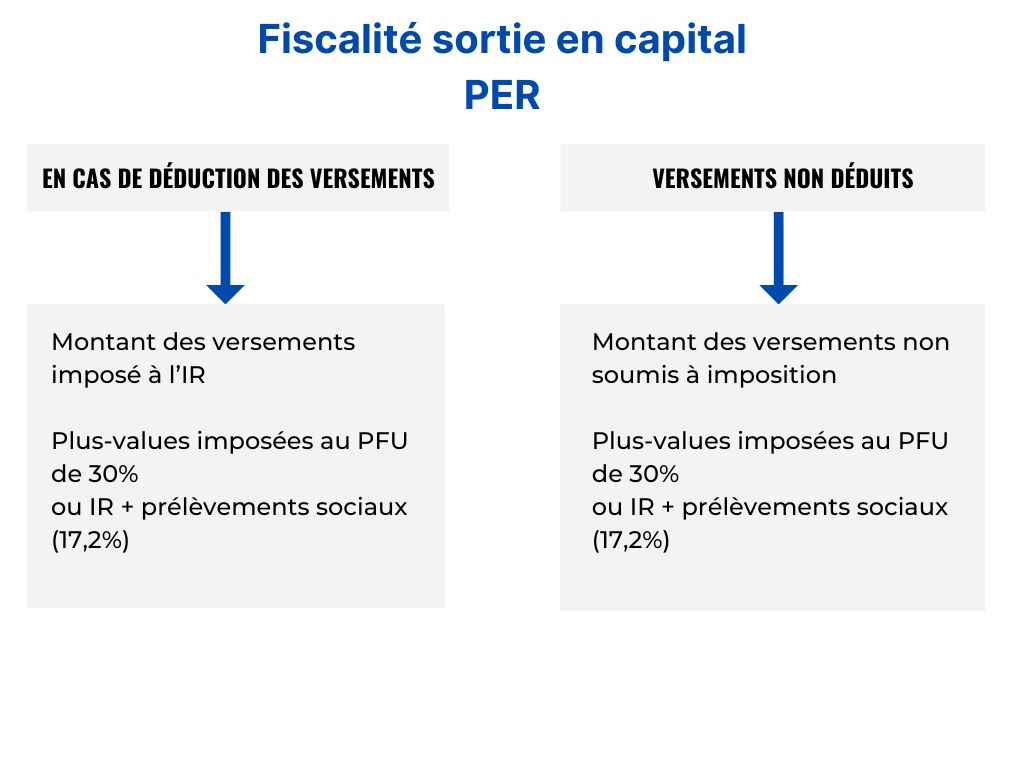

Si vous avez déduit vos versements, l’imposition du PER en sortie de capital est la suivante :

- Le capital : les versements déduits pendant la phase d’alimentation seront imposés à la sortie selon votre barème progressif de l’impôt sur le revenu au moment de la sortie.

- Les plus-values : la part correspondante aux plus-values générées par vos placements sur le PER seront imposés au PFU (prélèvement forfaitaire unique) au taux de 30% dont 17,2% de prélèvements sociaux. À noter que vous avez la possibilité de choisir l’imposition sur le revenu si cette option est plus avantageuse pour vous. Attention, vous serez tout de même redevable des prélèvements sociaux.

L’imposition du PER en cas de non déduction des versements

SI vous n’avez pas déduit les versements de vos impôts, vous bénéficiez alors de l’avantage fiscal à la sortie en capital du PER, à savoir :

- Le capital : le montant correspondant aux versements ne sera pas imposé puisque vous avez déjà payé des impôts.

- Les plus-values seront imposées au PFU de 30% ou à l’imposition sur le revenu selon l’option choisie, auquel s’ajoutent les prélèvements sociaux.

Comment utiliser le mécanisme du quotient pour la sortie en capital du PER ?

Une sortie en capital du PER à la retraite peut donc entraîner une fiscalité importante. Néanmoins, il est possible sous certaines conditions de bénéficier du mécanisme du quotient. Ce mécanisme appliqué aux revenus exceptionnels permet de limiter la progressivité de l’impôt.

En effet, plus les revenus sont importants, plus la tranche marginale d’imposition est importante. Si votre TMI est de 30%, vos revenus exceptionnels seront logiquement imposés à 30%, voire plus. Ainsi le mécanisme du quotient consiste à ajouter aux revenus habituels, une partie du revenu exceptionnel à savoir 1/4 et de multiplier par 4 le supplément d’impôt correspondant.

Prenons un exemple simplifié pour mieux comprendre le mécanisme du quotient sur la sortie en capital du PER. Un couple marié sans enfant, perçoit un revenu net imposable de 50 000 € et au départ à la retraite, il décide de sortir le capital de leur PER en une seule fois, soit 20 000 €.

- Calcul de l’impôt dû sur le revenu net imposable hors PER, soit pour 50 000 € : l’impôt correspondant est de 3 250 €.

- Calcul de l’impôt dû sur le revenu net imposable avec le capital du PER après application du quotient (1/4 de 20 000 €) soit 50 000 € + 5 000 € = 55 000 € : L’impôt dû est de 4 343 €

- Le supplément d’impôt correspond à un quart du PER, soit 4 343 € – 3 250 € = 1 093 €

- D’où un supplément d’impôt pour le PER de 1 093 € x 4 = 4372 €

- L’impôt total dû sera égal à l’impôt sur les seuls revenus ordinaires et à l’impôt dû sur le PER, soit 3 250 € + 4 372 € = 7 622 €

- Sans le quotient, l’impôt sur le revenu total (70 000 €) se serait élevé à 8 843 €

Dans notre exemple, le mécanisme du quotient a permis une économie de 1 221 €.

Peut-on effectuer une sortie en capital fractionné pour son PER ?

Une autre solution pour réduire l’imposition pour un PER avec une sortie en capital est de l’étaler sur plusieurs années, c’est ce que nous recommandons généralement à nos clients. En effet, la sortie en capital fractionné permet de lisser l’imposition et donc de réduire l’impact fiscal.

D’autant que lors de votre départ à la retraite vous pouvez percevoir des primes de départ, ce qui augmente un peu plus votre imposition. Alors pour éviter de payer un montant important aux impôts, le retrait progressif du capital peut s’avérer judicieux. Vous serez uniquement imposé sur la part du capital retiré durant l’année.

L’objectif d’une sortie en capital fractionné est d’éviter de passer à la tranche d’imposition supérieure.

L’autre avantage d’une sortie en capital fractionné est que votre PER n’est pas clôturé. Par conséquent, il peut continuer à générer des gains selon les placements réalisés.

N’hésitez pas à vous faire accompagner afin de simuler l’impact des retraits sur votre impôt. Cela vous aidera à optimiser votre fiscalité !

Exemple de fiscalité du PER en sortie de capital

Pour comprendre l’avantage de la sortie en capital fractionné, prenons un exemple simple.

Vous détenez 100 000 € sur votre PER à votre départ à la retraite. Vos revenus sont de 30 000 € par an.

| Imposition PER sortie en capital « one shot » | Imposition PER sortie en capital fractionné sur 5 ans | |

|---|---|---|

| Année N | 100 000 € + 30 000 € = 130 000 € TMI 41% Montant de l’impôt : 39 022 € | 10 000 € + 30 000 € = 40 000 € TMI 30% Montant de l’impôt : 5 921 € |

| Année N+1 | 30 000 € TMI 30% Montant de l’impôt : 2 921 € | 40 000 € TMI 30% Montant de l’impôt : 5 921 € |

| Année N+… | 30 000 € TMI 30% Montant de l’impôt : 2 921 € | 40 000 € TMI 30% Montant de l’impôt : 5 921 € |

| Année N+10 | 30 000 € TMI 30% Montant de l’impôt : 2 921 € | 40 000 € TMI 30% Montant de l’impôt : 5 921 € |

| Total imposition sur 10 ans | 65 311 € | 59 210 € |

Sur 10 ans, l’économie d’impôt de notre exemple est de 6 101 €, sans compter les intérêts générés pendant les 10 années !

PER : faut-il choisir de déduire ou pas vos versements ?

Bien que le PER permette de bénéficier d’un avantage fiscal, il convient de savoir à quel moment il sera le plus pertinent d’en profiter. En effet, pour déterminer s’il est intéressant de déduire ou non vos versements, vous devez tenir compte de plusieurs éléments, à savoir :

- La situation financière,

- Le taux marginal d’imposition (TMI),

- L’âge.

Généralement, pour les contribuables dont la tranche d’imposition est supérieure à 30% au moment des versements, il peut être intéressant de déduire les versements de votre impôt sur le revenu. En effet, il est probable qu’à votre retraite vos revenus soient moins importants, ce qui réduit l’impact fiscal lors de la sortie en capital du PER.

À l’inverse, pour les contribuables peu imposables, opter pour la fiscalité à la sortie en capital peut être plus avantageux.

N’hésitez pas à demander conseil auprès d’experts en gestion de patrimoine afin d’optimiser aussi bien vos placements que votre fiscalité !

Vous pourrez fractionner vos retraits sur plusieurs années. Les modalités de sortie peuvent ensuite varier en fonction de votre contrat. Certains vous proposeront de programmer des versements mensuellement. D’autres vous laisseront le choix entre une périodicité mensuelle, trimestrielle ou encore annuelle.

Votre épargne reste placée sur des fonds euros ou des unités de comptes jusqu’au dernier versement. La valeur de votre PER pourra donc évoluer à la hausse (mais aussi parfois à la baisse). Afin de sécuriser l’épargne restante et d’éviter toute mauvaise surprise, il est préférable de l’investir au maximum en fonds euros.

2 commentaires

Vos questions et nos réponses d'experts

Une question ? Posez-la ici

Un expert Cleerly vous répondra dans les meilleurs délais. Votre email reste confidentiel.

Bonjour,

Lorsqu’on choisi une liquidation d’un PER sous forme de capital fractionné peut on par la suite y mettre un terme pour récupérer la totalité du capital restant?

En vous remerciant.

Bonjour,

Oui c’est possible.