Revenus intéressants et risques relativement modérés : telles sont les promesses des produits structurés « autocall ». Ces placements financiers ne s’adressent toutefois pas à tous les investisseurs en raison de leur complexité. Avant d’envisager ce type d’investissement, il est donc primordial de bien le comprendre. Qu’est-ce qu’un fonds autocall ? Comment fonctionne-t-il ? Quel rendement peut-on en attendre ? Quels sont les avantages et les risques ? Faisons le point ensemble.

Produit structuré autocall : définition

Les fonds autocall sont des produits structurés. Il s’agit de produits complexes, dont le rendement est lié à un actif « sous-jacent » (un indice de référence).

Ces produits ont l’avantage de générer un rendement intéressant, même en cas de baisse de l’indice sous-jacent pendant plusieurs années. Par contre, l’investisseur supporte un risque plus important qu’un produit à capital garanti.

Un investissement “automatiquement remboursable”

« Autocall » vient de « automatically callable » (autocallable) en anglais. Une traduction littérale de cette expression serait un produit « automatiquement remboursable ». Cela signifie que l’investissement est systématiquement remboursé dès lors que les conditions pour son remboursement sont réunies. Cela se produit lorsque l’indice de référence atteint une performance visée. On parle alors de « rappel par anticipation ». Dès que les conditions pour le rappel sont remplies à un moment précis (à une « date de constatation »), le remboursement automatique du produit est assuré.

Les produits structurés, et notamment les autocall, sont des alternatives aux actifs plus « classiques » (comme les actions et fonds en actions par exemple).

Les autocall sont souvent commercialisés sous la forme la forme d’EMTN (de l’anglais Euro Medium Term Notes) qui sont des titres de créances émis par des banques d’investissement.

La durée de l’investissement : une variable qui peut être revue à la baisse

Un fonds autocall a une durée maximum, prévue au départ. Mais il peut être remboursé bien avant. À échéances régulières, on regardera l’évolution du sous-jacent (l’indice de référence). Si à l’une des dates de constatation prévues, il atteint l’objectif, alors il y a remboursement et versement des gains.

Chez Cleerly, les produits structurés que nous proposons sont rappelés en moyenne au bout d’1 an et 4 mois (avec des rendements compris entre 5 et 12%). La durée du rappel est donc, dans les faits, bien plus basse que la durée maximale, fixée à 10 ans. Même s’il faut garder en tête que l’argent pourra être immobilisé sur une longue période.

Un rendement contractuel et peu de risques de pertes en capital

Les fonds autocall ont un rendement contractuel. L’investisseur peut toucher des « coupons » (comme pour les obligations). Ceux-ci sont versés périodiquement ou lors du remboursement final. Attention, en cas de scénario baissier, l’investisseur peut ne pas toucher de coupons. Nous allons vous expliquer cela dans la partie suivante.

Les produits structurés de ce type présentent des risques de pertes en capital, même s’ils sont plus limités qu’avec d’autres actifs. En fonction de l’évolution de l’indice, on peut se retrouver avec un remboursement total, ou partiel seulement. Selon les conditions du fonds, le remboursement total peut être garanti jusqu’à une certaine baisse de l’indice seulement. Si ce dernier dégringole au-delà de la limite, l’investisseur supportera des pertes.

Il est possible d’acquérir des fonds autocall en assurance-vie, au sein d’un PEA (Plan épargne en actions)… De nombreux acteurs commercialisent des autocall, de La Banque Postale à BNP Paribas en passant par les banques en ligne.

Les paramètres d’un autocall

Les produits autocall sont « fabriqués » par les banques, assureurs… Il s’agit d’instruments financiers complexes avec différents paramètres qu’il faut bien comprendre. Ces derniers dépendent des choix opérés par l’émetteur.

Plusieurs éléments sont à connaître si l’on s’intéresse aux fonds autocall avant de souscrire à ce type de produit :

- Le « strike » : il s’agit du cours d’origine de l’indice de référence, constaté à un instant T. Cet indice de référence peut être un indice « classique » (l’Eurostoxx 50 par exemple) ou un actif précis (une action dans la plupart des cas ou un ensemble d’actions…).

- Le coupon, c’est-à-dire la rémunération versée (par exemple : 6 %) si l’indice évolue dans le bon sens. Attention, bien que le coupon soit souvent exprimé en base annuelle, la constatation, elle, peut être journalière, trimestrielle, ou encore semestrielle.

- La maturité, qui est la durée maximale de l’investissement. Elle va en général de 5 à 10 ans. Il s’agit donc d’un placement long terme. D’autant qu’on ne sait jamais si le remboursement interviendra avant la date d’échéance…

- La barrière de rappel, c’est-à-dire le niveau à partir duquel le produit est automatiquement remboursé.

- La garantie du capital, qui peut être totale ou partielle seulement. Si elle est partielle, il sera intéressant de regarder la barrière de protection du capital. Cette barrière désigne le niveau à partir duquel l’investisseur subit une perte en capital. Attention, tout comme les barrières de rappel, cette barrière peut être exprimée en terme de niveau ou en terme de performance. Une barrière de performance à -20% est équivalente à une barrière de niveau 80%. Dans la suite de nos explications, nous utiliserons des barrières de niveau.

- La périodicité de la constatation, c’est à dire la périodicité avec laquelle on va venir constater à intervalle régulier le niveau du produit et ainsi en déduire une issue (rappel ou continuation du produit). Cela peut être quotidien, mensuel, annuel..

Comment fonctionne un produit structuré autocall ?

Fonctionnement étapes par étapes

Le fonctionnement d’un fonds autocall n’est pas aussi complexe qu’il n’y paraît. Pour comprendre ces produits, il faut avant tout bien décomposer chaque étape du processus de détachement des coupons et remboursement du capital.

L’investisseur connaît déjà, au départ, la durée maximum de son placement. Il ignore en revanche la date précise de remboursement. Il pourra intervenir à l’une des dates de constatation fixées au départ, mais ce n’est pas automatique. En règle générale, il y a une date de constatation par an, mais cela dépend des fonds.

Ainsi, pour toutes les dates de constatation exceptée la date de constatation finale, on vient regarder le niveau de l’indice sous-jacent:

- Si l’indice est supérieur à la barrière de rappel, alors les conditions de remboursement (et de versement des coupons) sont remplies.

- Si l’indice de référence est inférieur à la barrière de rappel, il n’y a pas de remboursement. Le produit « continue » alors jusqu’à la prochaine date de constatation.

A la date de constatation finale, si le produit n’a pas été rappelé à une des dates de constatation antérieure, on vient regarder le niveau de l’indice sous-jacent:

- Si l’indice est supérieur à la barrière de rappel, alors l’investisseur récupère l’intégralité de son capital initial ainsi que ses coupons

- Si l’indice est inférieur à la barrière de rappel mais supérieur à la barrière de protection du capital, alors l’investisseur récupère l’intégralité du capital initial sans coupons.

- Si l’indice est inférieur à la barrière de rappel, alors l’investisseur subit une perte en capital à la hauteur de la baisse de l’indice. Si l’indice a perdu 50% de son niveau initial, l’investisseur perd 50% de son capital initial. La garantie tient en général jusqu’à une baisse de 40 % de l’indice de référence. Cette donnée varie bien sûr d’un fonds à l’autre et certains proposent une garantie de 100%.

Version phoenix ou athéna

Au niveau du versement des coupons, deux « options » (structures) majeures existent pour les produits autocall :

- Les autocalls Phoenix : les coupons sont versés périodiquement si l’indice clôture au-dessus d’un certain niveau, appelé « barrière de coupon ». La barrière de coupon est inférieur à la barrière de rappel.

- Les autocalls Athena : les coupons sont cumulés et versés en une fois (d’un coup) au moment du remboursement.

Dans tous les cas, nous vous conseillons de bien lire la notice du (ou des) fonds autocall qui vous intéresse(nt). Vous y trouverez toutes les informations nécessaires : strike, indice de référence, dates de constatations, barrières…

Quel est le rendement d’un fonds autocall ?

Un fonds autocall génère des « coupons », comme les obligations, et le rendement d’un tel fonds est fixe, connu au départ. S’il est par exemple de 8%, vous saurez ce que vous pourrez « gagner » si l’indice de référence atteint l’objectif. La rémunération est aussi, de fait, plafonnée.

Le potentiel de gains est limité. L’investisseur ne profitera pas du plein potentiel des marchés, comme c’est le cas par exemple avec les actions ou fonds en actions. Si l’indice excède les espérances, l’investisseur ne profitera pas de 100 % des performances.

Les coupons peuvent être journaliers, trimestriels, semestriels ou annuels. Et leur rendement dépend de l’évolution de l’indice de référence. Rappelons que ces coupons peuvent être versés de manière périodique, ou seulement lors du remboursement final.

Sachant cela, les rendements que l’on peut attendre des produits structurés autocall sont en moyenne entre 6 et 10%.

Selon un rapport publié par l’AMF en 2020, plus de la moitié des produits structurés ont offert un rendement annuel de plus de 5%.

Le potentiel de gains est donc supérieur, en moyenne, à celui des obligations. Cela en fait une option intéressante si vous êtes à la recherche d’un bon potentiel de gains avec des risques limités. En contrepartie de cette rémunération plus élevée, vous devez toutefois accepter l’incertitude quant à la date de remboursement de votre investissement.

Précisons enfin que certains fonds autocall prévoient un remboursement majoré (en plus des gains) si le cours de l’indice de référence a évolué au-delà du strike.

Quels sont les avantages et les risques d’un fonds autocall ?

Les fonds autocall ont le vent en poupe en ce moment. Cette « forme » est la plus courante sur le marché des produits structurés. Il est vrai qu’ils ne manquent pas d’avantages. Voici les principaux :

- Leur potentiel de gains : les fonds autocall peuvent servir de 6 à 10% en moyenne, soit plus que les obligations et fonds obligataires,

- La garantie totale ou partielle du capital (l’investissement est récupéré en tout ou partie à la fin),

- Avec les fonds autocall, on sait à l’avance pendant combien de temps on s’engage au maximum,

- L’investisseur connaît tous les éléments au départ (gains potentiels, risques, durée maximale…),

- Si l’objectif est atteint rapidement, le remboursement est automatique et la durée d’investissement est au final assez courte.

Bien entendu, comme tout produit structuré, les fonds autocall ont aussi des inconvénients :

- Les risques de perte en capital (même si le niveau de risques est acceptable en comparaison d’autres actifs financiers),

- Le versement des coupons dépend de l’évolution des marchés financiers,

- La durée d’investissement précise n’est pas connue au départ (on connaît seulement la durée maximale).

Exemple de produit autocall et scénario de performance

Paramètres du produit

Bien que nous ayons essayé de faire de notre mieux pour vous expliquer le fonctionnement d’un produit autocall de manière théorique, il est toujours plus facile de cerner le mécanisme de ces produits avec un exemple concret. Nous allons analyser un produit Autocall Athéna Eurostoxx50 10 ans, qui est très courant dans la classe des produits structurés. Voici les paramètres du produit:

- Strike : Prenons le niveau de clôture au 29 avril 2024, soit 4981.

- Coupon : 9% par an, en format athéna donc distribués en cas de rappel ou à échéance.

- Barrière de rappel : 100% du niveau initial à partir de l’année 1.

- Maturité : 10 ans.

- Garantie du capital : 60% du niveau initial.

- Périodicité : Constatation annuelle, tous les 1er juin à partir du 1er juin 2025.

Constatations

A chaque date de constatation et à la date de constatation finale, nous allons venir regarder le niveau de clôture de l’Eurostoxx50 et en déduire une des issues possibles détaillées dans la partie ci-dessus.

A titre d’exemple, à la première date de constatation, au 1er juin 2025, il y’a deux cas possible:

- Si l’Eurostoxx est supérieur à 100% du strike, soit 4981, le produit est rappelé et l’investisseur récupère son capital initial ainsi que 9% de coupon, soit 109% de son capital initial

- Si l’Eurostoxx est inférieure à 100% du strike, le produit n’est pas rappelé et continue jusqu’à la prochaine date de constatation.

Scénarios de performance

Voici différents scénarios hypothétiques que nous pourrions observer sur ce type de produit :

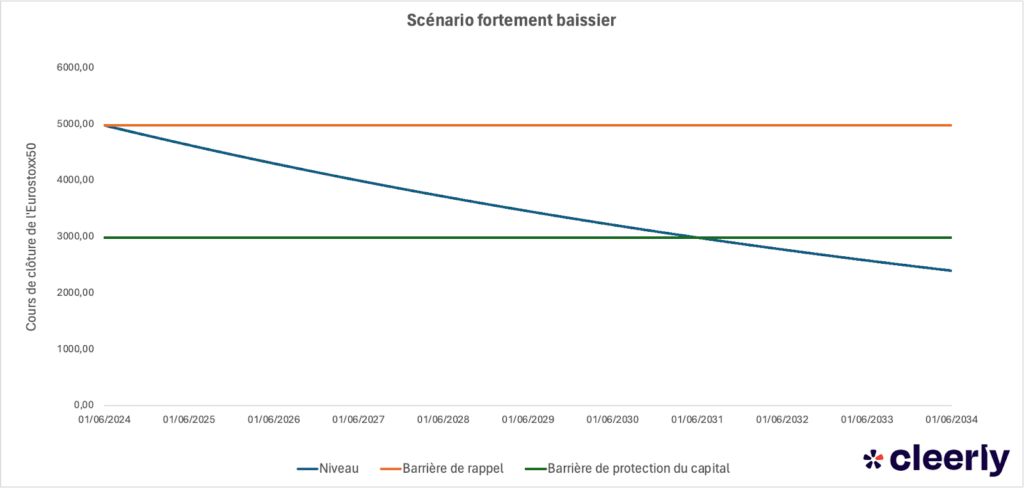

Dans ce scénario fortement baissier, le produit n’est jamais rappelé car le cours de clôture est toujours en dessous de la barrière de rappel. A échéance, l’Eurostoxx50 clôture en dessous de la barrière de protection du capital, à 2399. Ainsi l’investisseur enregistre une perte de 52% de son capital initial : (2 399 – 4 981) / 4 981 soit -52%.

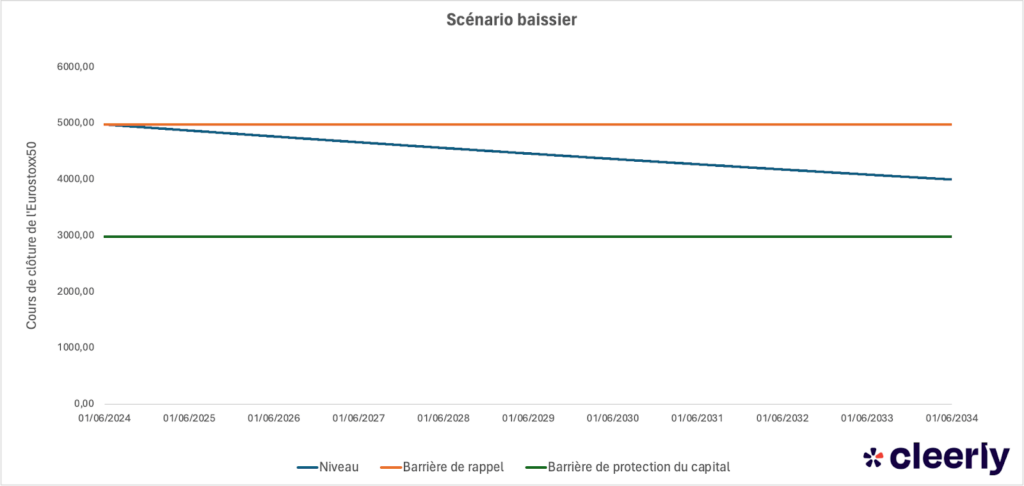

Dans ce scénario baissier, le produit n’est jamais rappelé car le cours de clôture est toujours en dessous de la barrière de rappel. Cependant, à la différence du scénario précédent, l’investisseur récupère 100% de son capital initial car au bout des 10 ans, l’Eurostoxx50 clôture au-dessus de sa barrière de protection du capital.

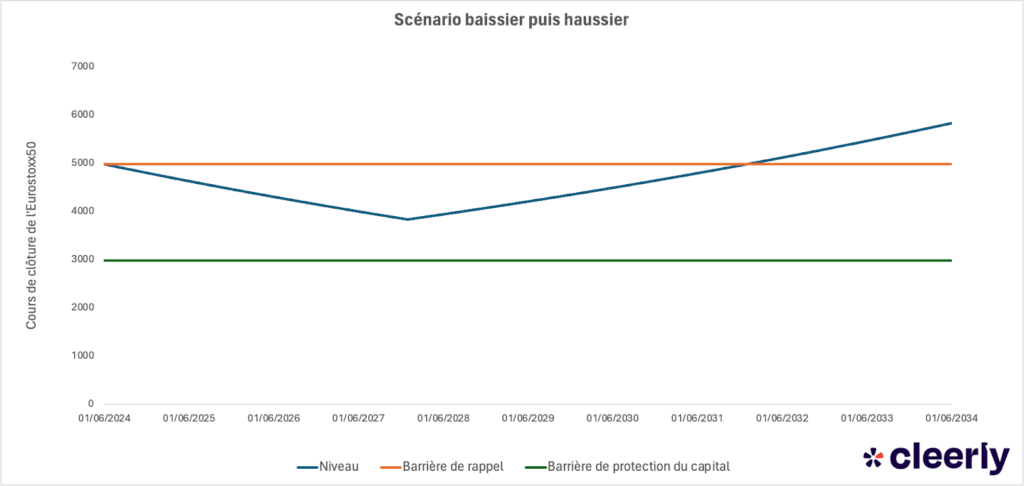

Dans ce scénario baissier puis haussier, jusqu’en 2031, le produit n’est pas rappelé car le sous-jacent clôture en dessous de la barrière de rappel. A la date de constatation du 1er juin 2032, l’Eurostoxx50 clôture au-dessus de la barrière de rappel donc l’investisseur récupère 100% de son capital initial, ainsi que 8 X 9% de coupon, soit 72% de coupons. L’investisseur reçoit donc 172% de son capital initial.

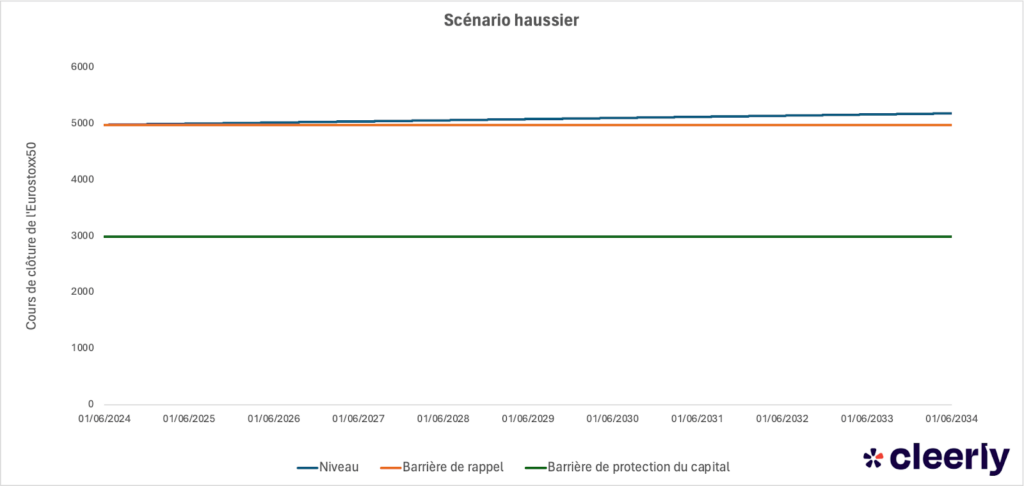

Dans ce scénario haussier, dès la première date de constatation, soit le 1er juin 2025, l’Eurostoxx50 clôture au-dessus de la barrière de rappel. Donc le produit est rappelé et l’investisseur reçoit 100% de son capital initial, ainsi que 9% de coupon. L’investisseur reçoit donc 109% de son capital initial un an après son investissement.

2 commentaires

Vos questions et nos réponses d'experts

Une question ? Posez-la ici

Un expert Cleerly vous répondra dans les meilleurs délais. Votre email reste confidentiel.

Bonjour,

pourquoi si l’indice descend au-delà d’un certain seuil, alors le capital initial n’est plus garanti ? En effet, une partie du capital est sensée être investie dans des produits sans risques comme les OAT qui garantissent le remboursement du capital initial à l’échéance. Donc, je ne comprends pas ce risque de perdre le capital protégé si l’indice descend en-dessous par exemple de 40%.

Merci.

Hello Nelly,

Car l’opération d’achat d’un autocall peut se décomposer en l’achat d’un zéro coupon et la vente d’un put down and in (PDI). Le client achète un type d’obligation et vend en même temps le PDI pour augmenter la valeur des coupons qu’il recevra (il y a un lien direct entre le risque du PDI et la valeur du coupon, par exemple une barrière à 40% paiera un coupon inférieur à une barrière à 60% car cette dernière est plus risquée pour le client).

Sans option dans la structure d’autocall, le client recevra le taux sans risque car sinon il y aurait une opportunité d’arbitrage (le client ne prend aucun risque donc le mieux qu’il puisse gagner est le taux sans risque).

Du côté du vendeur, cela a aussi du sens car en achetant un PDI au client, on fait levier sur notre portefeuille grâce à la sensibilité delta du PUT. De plus on est long sur la volatilité réalisée du sous-jacent, on dit qu’on est « long gamma ». Cette position nous donne l’avantage de réaliser des gains lors du delta hedge du PDI (un avantage en théorie perdu en thêta mais qui reste en pratique à l’avantage du vendeur). Plus le PDI est risqué, plus il offrira d’opportunités de gagner de l’argent au trader qui couvre la position et donc plus le coupon proposé sera élevé.

Je vous propose de voir comment fonctionne un Put Down and In, je pense que cela répondra en partie à votre question.