Investir dans des SCPI revient à investir dans l’immobilier de façon indirecte. En ce sens, vous percevez des revenus locatifs qui seront soumis à l’impôt foncier. Afin de simplifier les formalités déclaratives, la société de gestion vous envoie un document appelé IFU (imprimé fiscal unique) dans lequel elle précise le montant des revenus bruts et des charges déductibles. Alors voyons ensemble comment faire la déclaration des revenus issus des SCPI !

Revenus de SCPI : quel régime fiscal choisir ?

Comme pour les loyers issus de vos biens en direct, vous pouvez déclarer vos revenus des SCPI en optant soit pour le régime réel, soit pour le régime micro-foncier, sous conditions.

Le régime micro-foncier avec les SCPI : quelles sont les conditions ?

Le régime micro-foncier en SCPI demande de respecter les conditions cumulatives suivantes :

- Détenir un bien immobilier locatif en direct. Si vous possédez uniquement des parts de SCPI, vous ne pouvez pas choisir le régime micro foncier pour la déclaration de revenus des SCPI.

- Le total des revenus fonciers annuels ne doit pas dépasser 15 000 €.

- Ne pas détenir un bien immobilier bénéficiant d’une loi de défiscalisation.

Si vous réunissez ses 3 conditions, alors vous pouvez opter pour le régime micro-foncier pour déclarer les revenus de vos SCPI. Dans ce cas, vous bénéficiez d’un abattement de 30% sur les revenus fonciers bruts.

Cette option est intéressante si vos charges sont inférieures à 30%. Dans le cas contraire, il convient de choisir le régime réel afin de déduire les charges liées à l’investissement comme les intérêts d’emprunt, les frais, les travaux…

Si vous choisissez le régime micro-foncier, vous devez l’appliquer sur la totalité de vos revenus locatifs !

Régime réel et SCPI : quels avantages ?

Bien que le régime réel soit plus complexe que le micro-foncier, il permet d’optimiser la fiscalité sur les revenus fonciers dés lors que vos charges sont supérieures à 30%.

En effet, le régime réel permet de déduire les charges de vos revenus fonciers. Ce qui est particulièrement intéressant si vous avez acheter des parts de SCPI à crédit. Les intérêts d’emprunt sont déductibles, ce qui permet de baisser le montant de vos revenus fonciers imposables.

Si vous choisissez de passer du micro-foncier au régime réel, cette option est irrévocable pendant 3 ans. Vous devez bien calculer ce qui est le plus intéressant pour vous avant de changer de régime fiscal pour vos revenus fonciers !

Déclaration de revenus de SCPI au régime micro-foncier

Le régime micro-foncier pour déclarer ses revenus de SCPI à l’avantage d’être très simple.

La société de gestion vous transmet un document appelé IFU (Imprimé fiscal unique) dans lequel est indiqué le total des revenus fonciers bruts issus des SCPI.

Il vous suffit de prendre ce montant et de le reporter dans la déclaration 2042 à la case 4BE. L’abattement de 30 % sera appliqué automatiquement pour déterminer votre revenu imposable.

Déclaration des revenus de SCPI au régime réel

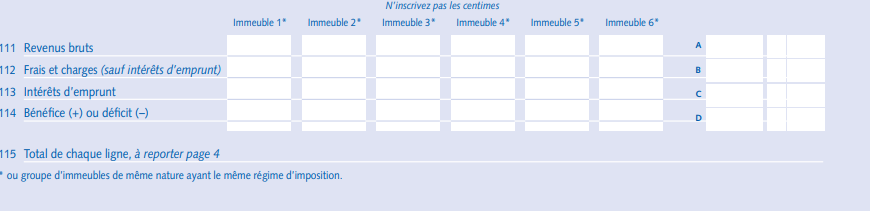

L’IFU indique également le montant des frais et charges à déduire du revenu brut. Par conséquent, pour la déclaration de vos revenus de SCPI, vous devez prendre ces montants et les ventiler dans la déclaration 2044 comme suit :

- Ligne 111 : Revenus Bruts,

- Ligne 112 : Frais et charges,

- Ligne 113 : Intérêts d’emprunt,

- Ligne 114 : Revenus Nets.

Le montant obtenu à chaque ligne doit être reporté en page 4 de la déclaration 2044.

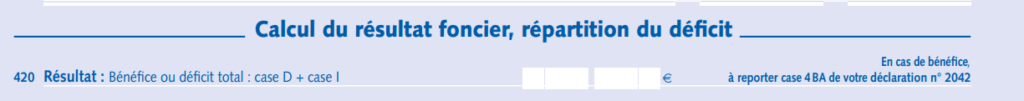

En cas de bénéfice, vous reportez le montant obtenu en case 4 BA de la déclaration n°2042.

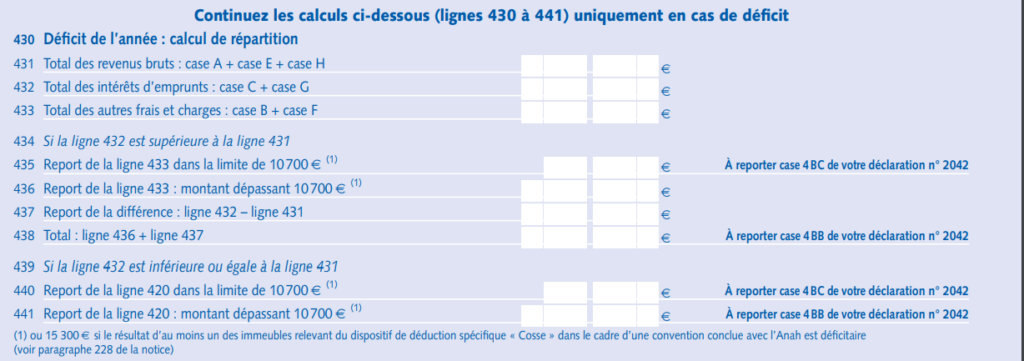

En cas de déficit, vous devez continuez les calculs de la ligne 430 à 441.

Les montants obtenus sont à reporter sur la déclaration n°2042 aux cases indiquées dans l’image ci-dessus.

Pour rappel, il est possible de déduire de vos revenus jusqu’à 10 700 € par an de déficit foncier. L’excédent peut être reporté sur les revenus fonciers pendant 10 ans.

Si vous avez acheté des parts de SCPI à crédit, votre banque vous envoie un relevé annuel de vos intérêts d’emprunt.

Déclaration des revenus de SCPI étrangère : comment ça marche ?

Lorsque vous investissez dans une SCPI européenne, vous êtes soumis à la fiscalité du pays où se situe les biens immobiliers. D’autre part, c’est la société de gestion qui règle directement les impôts locaux. Autrement dit, vous percevez un revenu net de la fiscalité étrangère.

Pour éviter la double imposition, il existe des conventions fiscales entre les pays. Concrètement, les revenus des SCPI étrangères sont pris en compte pour calculer vos impôts mais en contrepartie vous bénéficiez d’un crédit d’impôt. Ce dernier est appliqué en calculant la différence entre votre taux marginal d’imposition et votre taux moyen d’imposition.

Ainsi vous devez déclarer les revenus issus de SCPI étrangères via la déclaration 2042, à savoir :

- Ligne 4BK pour le régime micro-foncier,

- Ligne 4BL pour le régime réel.

La fiscalité des revenus perçus à l’étranger dépend des conventions appliquées entre les pays. Par exemple si la SCPI investit en Allemagne, vous bénéficiez d’un crédit d’impôt pour neutraliser la taxation française. A contrario, si la SCPI investit en Belgique, les revenus sont imposés uniquement à l’étranger. Dans tous les cas ils sont pris en compte pour déterminer votre taux d’imposition.

Comment déclarer les revenus financiers issus des SCPI ?

Il arrive que la société de gestion investit aussi dans des supports d’épargne sécurisés en attendant d’acquérir de nouveaux biens immobiliers. L’objectif étant de maintenir le rendement du placement.

Dans ce cas, vous percevez des revenus financiers qui doivent faire l’objet d’une déclaration via le formulaire n°2042. Le montant doit alors être indiqué à la case 2TR/BH.

Pour rappel les gains financiers sont soumis au prélèvement forfaitaire unique au taux de 30% (17,8% d’impôt et 17,2% de prélèvements sociaux). Mais vous pouvez opter pour le barème progressif de l’impôt si c’est plus intéressant pour vous. Dans ce cas vous devez cocher la case 2OP de votre déclaration n°2042.

Revente de parts de SCPI : comment déclarer les plus-values ?

La revente de parts de SCPI peut entraîner une plus-value. Les gains sont soumis à l’impôt sur le revenu au taux de 19% et aux prélèvements sociaux au taux de 17,2%.

Mais vous bénéficiez d’un abattement selon la durée de détention des parts de SCPI :

| Durée de détention des parts de SCPI | Montant de l’abattement pour l’impôt sur le revenu | Montant de l’abattement pour les prélèvements sociaux |

|---|---|---|

| 0 – 5 ans | 0% | 0% |

| 6 – 21 ans | 6% | 1,65% |

| 22 ans | 4% | 1,60% |

| 22 – 30 ans | Exonération | 9% |

| Au-delà de 30 ans | Exonération | Exonération |

Par conséquent, la plus-value est exonérée de l’impôt sur le revenu au bout de 22 ans et des prélèvements sociaux au bout de 30 ans de détention.

Depuis 2013, les plus-values supérieures à 50 000 € sont soumises à une surtaxe comprise entre 2% et 6%.

Lorsque la cession de l’immeuble est réalisée par la société de gestion, vous n’avez aucune formalité à accomplir. C’est la société de gestion qui prélève directement l’impôt et le verse au fisc. En revanche, vous devez déclarer le montant de la plus-value que vous avez perçu sur la déclaration 2042 C (complémentaire) à la case 3VZ.

Si vous vendez vos parts de SCPI de gré à gré, dans ce cas, vous devez remplir la déclaration 2048-M lors de l’enregistrement de l’acte de cession.