Si vous détenez des parts de SCPI, il est important de s’intéresser à la fiscalité qui sera appliquée pour vos parts. En effet, les SCPI seront imposées et valorisées dans votre patrimoine. Quelle fiscalité s’applique en matière de revenus et sur les plus-values au moment de la revente ? Quelles spécificités en fonction de la localisation de votre SCPI (française, allemande, européenne…) ? Quelles différences entre la fiscalité d’une SCPI de rendement et une SCPI fiscale ? On vous explique tout dans cet article.

Quelle est la fiscalité des revenus d’une SCPI ?

L’imposition classique

Si vous détenez des parts de SCPI, vous serez imposé comme si vous étiez propriétaires de biens immobiliers en direct. Les revenus qui vous seront versés seront considérés comme des revenus fonciers. Cela signifie que l’imposition se fera en fonction du barème progressif de l’impôt sur le revenu. Pour connaître en détail la fiscalité qui sera appliquée aux revenus liés à vos SCPI, vous pouvez utiliser notre simulateur ci-dessous. Selon les revenus perçus, vous pourrez connaître votre taux d’imposition :

- Prélèvements sociaux : – €

- Impôts : – €

Soit un revenu net de – €

La fiscalisation appliquée aux revenus d’une SCPI diffère selon la situation géographique de vos biens.

Si vos parts de SCPI concernent des biens situés en France, la fiscalité sera celle du barème progressif de l’impôt sur le revenu auquel s’ajouteront des prélèvements sociaux (17,2%). Si vous avez emprunté pour acheter vos parts, vous pourrez déduire les intérêts de votre imposition.

Voici un exemple d’imposition appliquée à un revenu de 100 € concerné par un taux d’imposition de 30 %.

| Résultat | |

|---|---|

| Revenus | 100 € |

| Montant imposable | 100 € |

| Prélèvements sociaux (17,2 %) | 17,20 € |

| Impôt sur le revenu (30 %) | 30 € |

| Revenus après imposition | 52,80 € |

Dans ce second exemple, nous avons imaginé un revenu foncier de 100 € avec un crédit à rembourser et un taux d’imposition inchangé.

| Résultat | |

|---|---|

| Revenus | 100 € |

| Crédit | 200 € |

| – dont intérêts | 35 € |

| Montant imposable | 65 € (100 – 35) |

| Prélèvements sociaux (17,2%) | 11,18 € (65 * 0.172) |

| Impôt sur le revenu (30%) | 19,50 € (65 * 0.3) |

| Revenus après imposition | 69,32 € |

Ces exemples illustrent l’intérêt de souscrire des parts de SCPI à crédit, cependant l’avantage diminue au fur et à mesure que le crédit avance.

L’imposition au régime micro-foncier

Ce régime d’imposition s’adresse à ceux qui possèdent aussi un bien immobilier non meublé que vous louez et qui perçoivent des revenus fonciers annuels inférieurs à 15 000 €. Dans cette situation, vous serez soumis de façon automatique au régime micro-foncier et vous bénéficierez d’un abattement forfaitaire de 30%.

Le régime micro-foncier a été mis en place pour simplifier les déclarations des « petits » épargnants. Les 30% correspondent aux frais engendrés par la détention de ce bien. Si vous êtes imposés avec ce régime, vous ne pourrez rien déduire de plus (par exemple les intérêts d’un prêt).

L’imposition au régime micro-foncier n’est donc pas forcément toujours avantageuse et vous pouvez demander à être imposé de façon classique.

Voilà un exemple d’imposition avec le régime micro-foncier avec un taux d’imposition de 30% :

| Résultat | |

|---|---|

| Revenus | 100 € |

| Abattement forfaitaire (30%) | 30 € |

| Montant imposable | 70 € |

| Prélèvements sociaux (17,2 %) | 12,04 € |

| Impôt sur le revenu (30 %) | 21 € |

| Revenus après imposition | 66,96 € |

Le régime micro-foncier n’est pas toujours intéressant, notamment si vous avez un crédit à rembourser.

Quelle est la fiscalité des SCPI européennes ?

Un avantage important concernant la fiscalité des revenus des SCPI européennes, c’est que vous n’aurez pas à vous en occuper. C’est la société de gestion qui va régler les impôts locaux et vous percevrez un revenu net de la fiscalité étrangère.

Pour éviter la double imposition, il existe des accords avec les pays européens qui permettent de limiter l’imposition. Les revenus de vos SCPI étrangères seront pris en compte pour calculer vos impôts mais vous bénéficierez d’un crédit d’impôt. Ce crédit d’impôt sera calculé en calculant la différence entre votre taux marginal d’imposition et votre taux moyen d’imposition.

Par exemple, si une personne célibataire déclare des revenus de 40 000 €. Il est dans la tranche marginale d’imposition à 30%. Il devra payer 5 594 € d’impôts. Pour calculer son taux moyen d’imposition, on divise son impôt (5 594 €) par ses revenus (40 000 €), ce qui donne un taux moyen de 13,99%.

La fiscalité est généralement plus intéressante à l’étranger (!). En Allemagne, le taux d’imposition est d’environ de 15%.

Pour illustrer cette fiscalité, nous allons vous montrer un exemple qui compare l’imposition entre 2 SCPI ayant un rendement de 4,50%, une française et une allemande par un contribuable qui est dans la tranche d’imposition à 30% avec un taux moyen d’imposition de 14%.

| SCPI allemande | SCPI française | |

|---|---|---|

| Montant des parts | 100 000 € | 100 000 € |

| Revenu | 4 500 € | 4 500 € |

| Impôt sur le revenu selon la TMI | 1 350 € | 1 350 € |

| Crédit d’impôt | 630 € | 0 |

| Prélèvements sociaux | 0 | 774 € |

| Revenu net | 3 780 € | 2 376 € |

Finalement, avec un rendement équivalent entre ces deux SCPI, la SCPI allemande permet d’obtenir un revenu 59% plus important que la SCPI française !

Quelle est l’imposition sur la plus-value des SCPI ?

Lors de la cession des parts de SCPI, l’imposition est assez compliquée. Nous avons créé un simulateur pour vous aider à calculer le montant d’imposition de votre plus-value.

Simulateur d’imposition sur la plus-value des SCPI

Plus-value brute : – €

Abattement impôt (19%) : – €

Abattement prélèvements sociaux : – €

Impôt (19%) : – €

Prélèvements sociaux (17.2%) : – €

Surtaxe : – €

Total d’imposition : – €

Gain net après impôts : – €

Comment fonctionne l’abattement sur la plus-value ?

Le taux d’imposition de la plus-value est de 19% mais vous pouvez profiter d’abattement à partir de la 6ème année.

- 0% d’abattement lors des 5 premières années

- 6% d’abattement à partir de la 6ème année jusqu’à la 21ème année

- 4% d’abattement à partir de la 22ème année

Par exemple, si vous avez gardé des parts des SCPI pendant 10 ans, vous bénéficierez d’un abattement de 6% * 5 années sur l’imposition de la plus-value, soit 30% de 19%. Cela correspond donc à 13,30%.

Comment fonctionne l’abattement sur les prélèvements sociaux lors de la vente des parts de SCPI ?

Le taux de prélèvements sociaux est de 17,2% mais vous pouvez aussi profiter d’abattement à partir de la 6ème année.

- 0% d’abattement lors des 5 premières années

- 1,65% d’abattement à partir de la 6ème année jusqu’à la 21ème année

- 1,6% d’abattement durant la 22ème année

- 9% d’abattement entre la 23ème et la 30ème année

Par exemple, si vous avez gardé des parts des SCPI pendant 10 ans, vous bénéficierez d’un abattement de 1,65% sur les prélèvements sociaux * 5 années, soit 8,25% de 17,2%. Cela correspond donc à 15,80%.

Quelle surtaxe sur les plus-values de SCPI ?

Si vous réalisez une plus-value supérieure à 50 000 €, vous devrez régler une surtaxe qui viendra s’ajouter aux prélèvements sociaux et à l’imposition sur la plus-value. La surtaxe est progressive, nous vous la détaillons dans le tableau ci joint, il est aussi possible d’utiliser notre simulateur pour déterminer son montant facilement.

| Plus-value imposable | Surtaxe sur plus-value |

|---|---|

| Entre 50 001 et 60 000 € | (2% de la plus-value) – (60 000 € – plus-value) * 5% |

| Entre 60 001 et 100 000 € | 2% de la plus-value |

| Entre 100 001 et 110 000 € | (3% de la plus-value) – (110 000 € – plus-value) * 10% |

| Entre 110 001 et 150 000 € | 3% de la plus-value |

| Entre 150 001 et 160 000 € | (4% de la plus-value) – (160 000 € – plus-value) * 1% |

| Entre 160 001 et 200 000 € | 4% de la plus-value |

| Entre 200 001 et 210 000 € | (5% de la plus-value) – (210 000 € – plus-value) * 1% |

| Entre 210 001 et 250 000 € | 5% de la plus-value |

| Entre 250 001 et 260 000 € | (6% de la plus-value) – (260 000 € – plus-value) * 1% |

| Plus de 260 001 € | 6% de la plus-value |

Quelle fiscalité pour les investissements financiers des SCPI ?

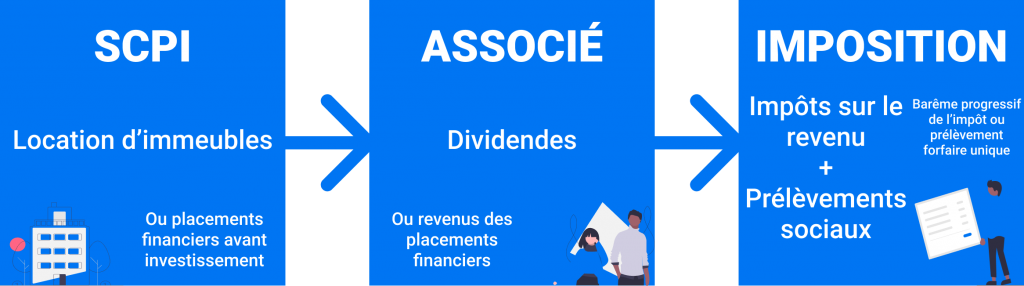

Parfois, les SCPI n’investissent pas la totalité des fonds collectés (ou issus d’une vente) dans l’immobilier. Comme toute entreprise, elles tentent de gérer leur trésorerie au mieux, dans leur intérêt, mais aussi dans celui de leurs souscripteurs. Cela peut les amener à placer provisoirement des fonds dans des produits financiers.

Les intérêts issus de ces placements peuvent être imposés selon deux modes de calcul différents. Vous aurez le choix entre :

- L’imposition selon le barème progressif de l’impôt sur le revenu ;

- le prélèvement forfaitaire unique (PFU) de 30%.

Si vous ne savez pas comment choisir, sachez que le PFU est un mode de calcul pertinent si votre TMI dépasse les 30%. Dans le cas contraire, il sera généralement plus avantageux d’appliquer le barème progressif de l’impôt sur le revenu.

2 régimes sont possibles : le régime réel ou le régime micro-foncier. Le régime micro-foncier permet de profiter d’un abattement de 30% sur ces revenus alors que le régime réel permet de déduire ces frais (un crédit par exemple). Vous devrez ensuite payer les prélèvements sociaux (17,2%) et vous serez imposé en fonction de votre taux marginal d’imposition.

La fiscalité est assez complexe et dépendra notamment de votre taux moyen d’imposition et pas votre taux marginal d’imposition. Les SCPI étrangères sont particulièrement intéressantes pour les contribuables fortement imposés.

Lorsque vous vendez vos parts de SCPI, vous aurez une imposition sur les plus-value (19%) ainsi que les prélèvements sociaux (17,2%). Vous pouvez profiter d’abattements à partir de la 6ème année de détention de vos parts. Si votre plus-value est supérieure à 50 000 €, vous aurez aussi une surtaxe à payer sur votre plus-value.

Tous les ans, la société de gestion vous enverra un relevé annuel avec un imprimé fiscal unique qui vous indiquera le revenu net que vous devez déclarer et à quel endroit cela doit être inscrit (sur le formulaire 2044). Si vous bénéficiez du régime micro-foncier, vous devrez inscrire la somme des revenus bruts (moins 30% d’abattement) dans le formulaire 2042 (case 4BE).