Le TRI (taux de rendement interne) d’une SCPI est un indicateur utile pour déterminer la rentabilité annualisée d’un investissement. Mais le TRI permet aussi de comparer les différents produits entre eux afin d’investir dans celui qui promet la meilleure performance. Alors voyons ensemble ce qu’est le TRI et comment il se calcule !

Définition du TRI d’une SCPI

Le taux de rendement interne est un indicateur permettant de déterminer le taux de rentabilité financière annualisé d’un investissement. Nous allons nous intéresser au TRI dans une SCPI sur une période donnée. Le TRI fait donc partie des indicateurs de performance d’une SCPI. Il offre la possibilité de comparer objectivement les SCPI et d’orienter son investissement.

Il représente certes une aide précieuse pour prendre sa décision, mais il n’est pas la seule donnée à prendre en compte. En effet, il faut l’associer aux autres indicateurs comme la qualité des actifs, le taux d’occupation, le taux de distribution, le montant du report à nouveau ou encore l’évolution des revenus.

Le TRI d’une SCPI est un taux global, il ne tient pas compte des éléments personnels tels que la fiscalité ou le mode d’acquisition des parts, à comptant ou à crédit.

Le TRI ne prend pas en compte le risque associé à l’investissement. Deux investissements dans des SCPI peuvent avoir le même TRI, mais des niveaux de risque très différents.

Quelle différence entre TDVM et TRI d’une SCPI ?

Depuis le 1er janvier 2022, le TDVM (Taux de Distribution sur Valeur de Marché) a été remplacé par le TD (Taux de Distribution). Ce dernier se calcule en tenant compte de la distribution de dividende brut et du prix moyen de la part de SCPI.

Bien que le TD soit un indicateur de performance permettant de suivre le rendement d’une SCPI, il reste différent du TRI.

En effet, comme nous l’avons vu le TRI permet de juger de la performance de l’investissement en SCPI sur la durée, surtout quand il est réalisé via un crédit. Il se différencie ainsi du taux de distribution, puisque le TRI tient compte du montant investi, des revenus et de l’évolution des prix.

Comment calculer le TRI d’une SCPI ?

Pour calculer le TRI d’une SCPI, il faut tenir compte des éléments suivants :

- Le prix d’achat des parts,

- Les dividendes versés au cours de la période considérée,

- Les dividendes exceptionnels issus des versements d’une plus-value,

- Le prix obtenu lors de la revente des parts.

Ainsi, plus un TRI est élevé, plus la rentabilité du placement est performante.

Le taux de rendement interne d’un placement peut tenir compte des mensualités d’un crédit et de la fiscalité. Néanmoins, plus le nombre de paramètres augmente, plus le calcul du TRI est complexe.

Concrètement, la formule simplifiée utilisée pour calculer le TRI est la suivante :

TRI = {[(prix de part final + revenus perçus) ÷ prix de part de départ] (1/n) } – 1

n correspond au nombre d’années prises en compte dans le calcul du TRI.

Il est plus facile d’utiliser un tableur Excel ou un simulateur plutôt que de réaliser le calcul du TRI à la main. Pour information, la formule Excel TRI est la suivante :

=TRI(plage de données)

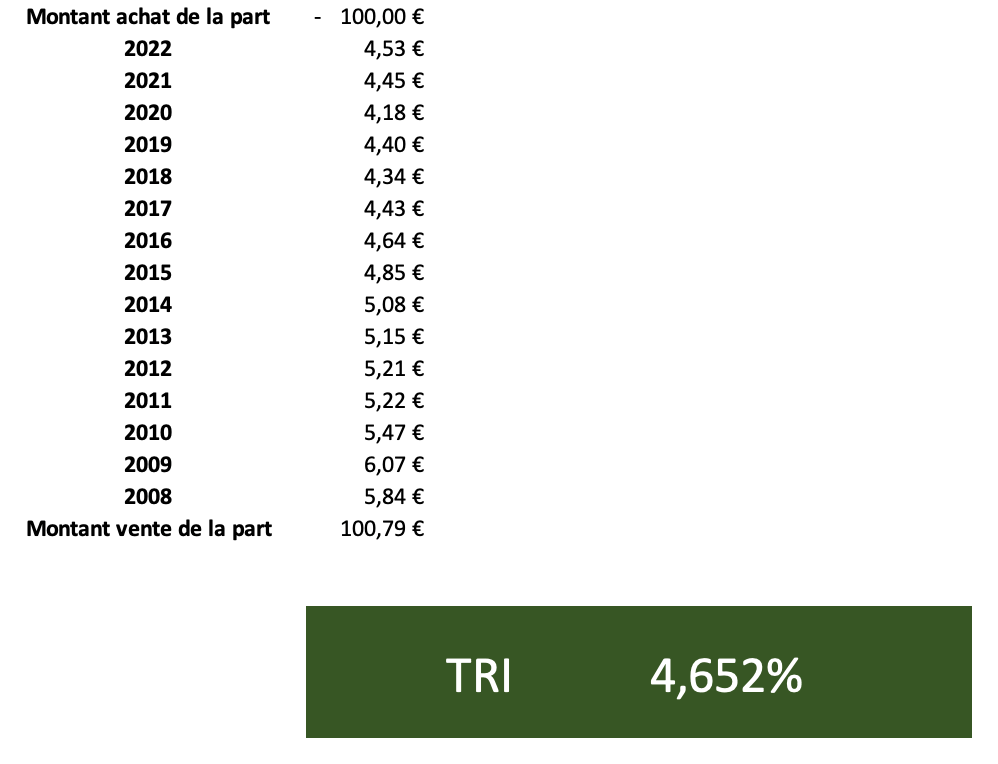

La plage de données se compose de tous les flux de trésorerie entrant et sortant dans l’ordre chronologique :

- La première donnée : Montant de l’investissement initial, qui est par conséquent une valeur négative.

- Les données suivantes : Revenus générés par l’investissement sur la période donnée et l’éventuel remboursement du crédit.

- La dernière donnée : Le prix obtenu lors de la revente des parts de SCPI.

On a calculé le TRI moyen des SCPI sur les 15 dernières années. Ce calcul prend en compte le revenu moyen des SCPI ainsi que la revalorisation moyenne des SCPI avec des frais de souscription de 10%. Cependant, ce chiffre cache de nombreuses disparités.

Exemple de calcul du TRI d’une SCPI

Prenons l’exemple simplifié d’un achat de 50 000€ en parts de SCPI. L’investisseur perçoit 5% de rendement annuel pendant 10 ans, soit 2 500 €. Au bout de 10 ans, les parts ont été réévaluées et le montant initial vaut désormais 55 000 €. Le TRI de la SCPI sur 10 ans est de :

TRI = {[(prix de part final + revenus perçus) ÷ prix de part de départ] (1/n) } – 1

- TRI = {[(55 000 + (2 500 x 10)) ÷ 50 000] (1/10) } – 1 ;

- TRI = {[(55 000 + 25 000) ÷ 50 000](1/10) } – 1

- TRI = {[80 000 ÷ 50 000](1/10) } – 1

- TRI = {[1,6](1/10) } – 1

- TRI = 1,0481 – 1

- TRI = 4,81%

Mais pour un calcul proche de la réalité, il convient de rajouter les frais liés à l’investissement, la fiscalité et l’éventuel crédit.

Comment interpréter le TRI d’une SCPI ?

Ainsi, le TRI permet de comparer les performances des SCPI sur une période identique. Mais plus largement le TRI peut aussi être utilisé pour comparer tout type de placement entre eux. Il s’agit donc d’un indicateur utile pour choisir ses investissements.

Par conséquent, le TRI donne une idée précise des résultats passés. Par exemple, une SCPI parvenant à obtenir un TRI sur 15 ans à 10% constitue une belle performance. Tout comme une nouvelle SCPI qui obtient un TRI de 5% sur une période de 5 ans est aussi considéré comme un bon taux de rendement interne. Mais cet indicateur à ses limites puisqu’il reste difficile de juger les jeunes SCPI de moins de 5 ans. D’autant que les résultats passés ne présagent jamais des résultats futurs !

Aussi, il convient de ne pas se focaliser uniquement sur le TRI pour choisir une SCPI. Il est nécessaire d’étudier les autres indicateurs avant d’investir, par exemple :

- Le taux d’occupation financier (TOF) et le taux d’occupation physique (TOP) : Ce sont des indicateurs permettant de vérifier la part de lots vacants et d’impayés

- La localisation et la typologie des immeubles : Ils doivent être situés de préférence dans une zone tendue où la demande est importante. Mais aussi cibler un secteur prometteur comme le domaine de la santé ou encore la logistique par exemple.

- Le report à nouveau : Il correspond à la trésorerie non distribuée, ce qui permet de savoir si la société de gestion de la SCPI peut assurer les futurs versements, et ce même en cas de baisse du rendement.

Dans tous les cas, vous trouverez ces indicateurs, TRI compris, dans les bulletins trimestriels rédigés par les sociétés de gestion. Mais aussi dans le DICI (document d’informations clés pour les investisseurs). Il s’agit d’un document d’évaluation et de comparaison de risque de la SCPI. Ce qui permet de comparer les différentes performances des SCPI. En résumé, choisir des SCPI et se constituer un portefeuille aussi bien équilibré et diversifié sur la durée nécessite d’appréhender des indicateurs divers et variés. Aussi, n’hésitez pas à vous informer auprès de conseillers en gestion de patrimoine indépendants avant d’investir ! Ces derniers pourront vous guider pour choisir les meilleures SCPI en fonction de vos objectifs.