Souvent plébiscitée pour ses avantages fiscaux en cours de vie du contrat, l’assurance vie dispose également d’atouts incontestables au moment de la succession. Que ce soit pour vos propres enfants, un parent éloigné voire un ami proche, optimiser sa transmission grâce à l’assurance vie est un bon moyen de prendre les devants. Pourquoi dit-on que l’assurance vie est « hors succession » ? Qui pouvez-vous désigner comme bénéficiaire ? Quelle fiscalité est appliquée lors du décès ? Quels sont les cas d’exonération totale ? Vous saurez tout sur la fiscalité associée à l’assurance vie au moment de la succession.

Qu’est-ce que la clause bénéficiaire et qui en profite ?

Lors de la souscription, vous pouvez désigner un ou des bénéficiaires du contrat assurance vie grâce à la « clause bénéficiaire ». Ils ouvrent plusieurs avantages dans le cadre d’une succession :

- Vous pouvez désigner pratiquement toute personne physique ou morale comme bénéficiaire : conjoint, enfants, frères, nièces, amis ou association etc.

- La fiscalité de l’assurance vie à la transmission est dîtes « hors succession », c’est-à-dire qu’elle n’intègre pas l’actif successoral et n’est donc pas soumise au barème des droits de succession (sauf pour les primes versées après 70 ans)

- De plus, cette imposition est considérablement allégée, en particulier si le bénéficiaire et vous-mêmes ne possédez pas de liens de parenté directs

- Enfin, la clause bénéficiaire est confidentielle et permet à vos bénéficiaires de rester totalement anonymes.

Vous l’aurez compris, si vous faîtes don de votre héritage à un parent éloigné ou à un ami, il subira une imposition très lourde (pour rappel, plus la personne qui hérite est éloignée en terme de parentalité, plus le barème des droits de succession est important et l’abattement possible faible). Avec l’assurance vie, la fiscalité est avantageuse et s’applique de la même façon à l’ensemble des bénéficiaires.

Si vous ne désignez pas de bénéficiaire, le capital de votre assurance vie réintégrera l’actif successoral et sera soumis au barème classique des droits de succession.

Assurance-vie et succession : que se passe-t-il en cas de décès de l’assuré ?

Normalement, les assureurs ont l’obligation de croiser leurs bases d’assurés avec les bases des personnes décédées de l’INSEE. Si un de leurs assurés décèdent, ils se doivent de rechercher et prévenir les bénéficiaires sans demandes préalables de la part de ces derniers.

Les assureurs n’ont pas le droit de vous facturer des quelconques frais pour cette recherche, soyez vigilant.

Pour que le processus soit plus rapide, vous avez 3 solutions :

- Vous savez être bénéficiaire d’un contrat d’assurance vie, il vous suffit d’en informer l’assureur qui vous demandera de lui joindre certaines pièces justificatives

- Vous n’êtes pas certain d’être bénéficiaire d’un contrat, vous pouvez alors contacter gratuitement, en ligne ou par courrier, l’AGIRA. Cette association procédera à une vérification auprès de chaque assureur et vous répondra sous un mois

- Le notaire chargé de la succession peut également faire une demande au registre de la FICOVIE pour vérifier une éventuelle souscription d’assurance vie par le défunt.

L’assureur dispose d’un délai de 15 jours après réception de l’avis de décès pour informer les différents bénéficiaires des pièces justificatives à fournir.

Une fois les pièces justificatives reçues des bénéficiaires, l’assureur dispose d’un mois pour verser les fonds.

Les bénéficiaires ont le droit de charger des intérêts de retard à l’assureur si les délais des 15 jours et d’un mois ne sont pas respectés.

Quels sont les droits de succession applicables à l’assurance vie ?

Les règles détaillées ci-dessous concernent des « contrats récents » (i.e. des assurances souscrites après le 20/11/1991 avec des versements postérieurs au 13/10/1998).

L’assurance vie étant hors succession, elle n’intègre pas l’actif successoral (cela signifie qu’il ne suit pas le barème classique des droits de succession) et possède une imposition propre. Chaque bénéficiaire déclaré aura le droit à un abattement de 152 500 € sur le capital transmis via assurance vie (pour les primes versées avant 70 ans par le souscripteur). Après abattement, le taux d’imposition sur le reliquat est également allégé :

- 20% pour la part entre 152 500 € et 852 500 €

- 31,25% au-delà de 852 500 €

Exemple

Lors du décès du souscripteur d’une assurance vie d’un montant de 500 000 € désignant 2 bénéficiaires, chacun des bénéficiaires reçoit 250 000 € (le souscripteur peut faire varier les pourcentages pour chaque bénéficiaire). Pour chaque bénéficiaire, la partie imposable sera de 250 000 € – abattement de 152 500 € soit 97 500 €.

Avec un taux d’imposition à 20% sur ces 97 500 €, les deux bénéficiaires ne paieront que 19 500 € d’impôt sur 250 000 € légués.

L’abattement et les taux sont déjà très intéressants en ligne directe et deviennent extrêmement attractifs si les bénéficiaires sont des parents éloignés voire des amis. De plus, il n’y a aucun plafond officiel dans la transmission. Concrètement, vous pouvez léguer la somme que vous souhaitez en assurance vie, la fiscalité ci-dessous s’appliquera.

Le cas des versements avant 70 ans

Le tableau suivant résume l’ensemble de la fiscalité sur les primes versées avant les 70 ans du souscripteur.

| Jusqu’à 152 500 € | Abattement – aucune imposition |

| De 152 500 € à 852 500 € | 20% |

| Au delà de 852 500 € | 31,25% |

Concrètement, chaque bénéficiaire jouira d’un abattement de 152 500 € puis d’une imposition allégée de 20% sur la part entre 152 500 € et 852 500 € puis 31,25% au-delà de 852 500 €.

Le cas des versements après 70 ans

Le tableau suivant résume l’ensemble de la fiscalité sur les primes versées à partir des 70 ans du souscripteur.

| Fiscalité du capital hérité jusqu’à 30 500 € | Abattement total – aucune imposition |

| Fiscalité du capital hérité au-delà de 30 500 € | Barème des droits de succession |

Les versements après 70 ans sont bien moins intéressants. L’ensemble des bénéficiaires se partageront un abattement global de 30 500 € (au prorata de leurs parts) puis seront imposés sous le régime classique des droits de succession (selon leur parenté). La part correspondant aux intérêts sera exonérée d’impôts mais de prélèvements sociaux (17,2%).

Dans quels cas les contrats d’assurance vie sont exonérés d’impôt lors de la transmission ?

Il existe 2 cas d’exonération totale d’imposition sur les contrats d’assurance vie lors de la transmission :

Le conjoint survivant ou le partenaire pacsé est totalement exonéré d’imposition si son conjoint/partenaire lui transmet un contrat d’assurance vie, et ce quel que soit le montant de ce dernier !

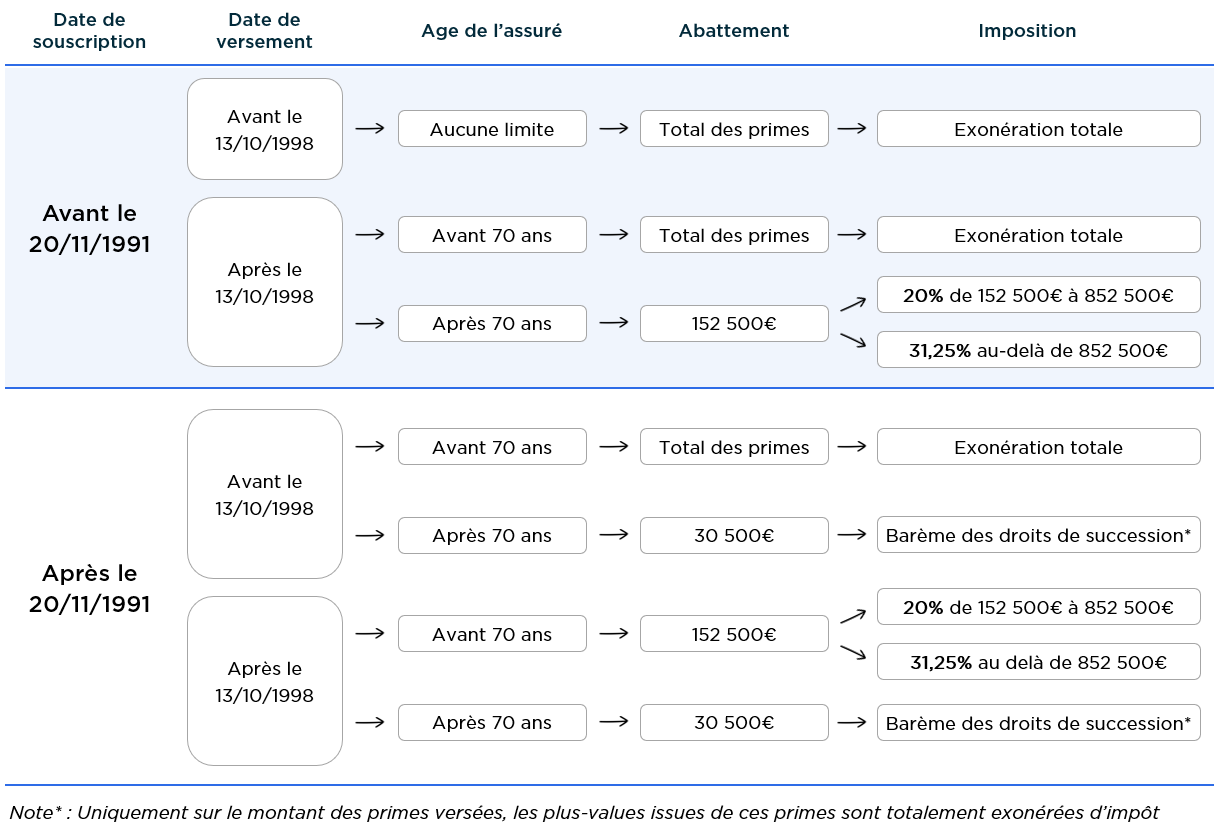

Les contrats souscrits lors de l’âge d’or de l’assurance vie, en fonction de la date de souscription, de la date de versement et de l’âge de l’assuré, plusieurs cas présentent une exonération totale d’imposition :

- Les contrats souscrits avant le 20/11/1991 avec des dates de versement avant le 13/10/1998 sans limite d’âge

- Les contrats souscrits avant le 20/11/1991 dont les dates de versement sont postérieures au 13/10/1998 avant les 70 ans de l’assuré

- Les contrats souscrits après le 20/11/1991 dont les dates de versement sont antérieures au 13/10/1998 avant les 70 ans de l’assuré

Quelle imposition sur les anciens contrats ?

Les anciens contrats de l’assurance-vie ont connu leur âge d’or. Par le passé, la fiscalité de l’assurance-vie était encore plus avantageuse qu’aujourd’hui !

La fiscalité de ces contrats est fonction de 3 critères :

- La date de souscription des contrats

- La date des versements

- L’âge de l’assuré au moment des versements

Nous vous avons synthétisé les différents cas dans le schéma ci-dessous pour y voir plus clair.

Quels recours pour les héritiers réservataires en cas d’abus ?

En théorie, il n’existe pas de limite au montant transmissible via une assurance vie. N’importe quelle personne devrait donc être en droit de transmettre la somme qu’elle souhaite à n’importe qui (personne physique ou morale). C’est un peu plus compliqué que ça en pratique.

L’article L132-13 du Code Général des Impôts définit une limite à ce principe lors de la transmission de « primes manifestement exagérées ». Toutefois, aucun texte ne donne de définition claire et précise de ce terme. Ce concept de « primes manifestement exagérées » est laissé à la bonne interprétation du juge en cas de recours des héritiers réservataires (c’est-à-dire les héritiers directs/naturels du souscripteur). 3 critères entrent généralement en ligne de compte :

- Le montant transmis relativement au patrimoine du défunt,

- Le montant transmis relativement aux revenus du défunt,

- L’utilité économique du contrat pour le défunt relativement à son âge et sa situation familiale.

Il est important d’être attentif à la clause bénéficiaire pour éviter de bloquer la succession de l’assurance vie.

Si des héritiers ont été déshérités, et qu’ils obtiennent gain de cause, le montant de l’assurance vie sera réintégré à l’actif successoral.

Simulateur de fiscalité d’assurance vie pour une succession

Vous pouvez utiliser notre simulateur de fiscalité, simple et pratique, pour découvrir combien vous allez toucher en déduisant les impôts que vous aurez à payer. Notre simulateur part du principe que chaque bénéficiaire reçoit une part équivalente. Pour des cas plus complexes, vous pouvez nous contacter.

Montant brut par bénéficiaire : -

Impôts à payer : -

Montant net après impôts : -

12 réponses à “Quelle fiscalité est appliquée à l’assurance vie lors d’une succession ?”

Vous avez une question ?

Un expert vous répondra

Votre adresse e-mail ne sera pas publiée.

BONJOUR

donc si j’ai déposé 150 000 E avant mes 70 ans et 50,000 euros aprés mes 70 ans mon enfant paiera rien sur les 150 000 ET RIEN SUR 30500e mais 20% sur 19500 e est ce exact?

merci pour votre réponse

Bonjour Madame,

Vous avez versé 150 000€ sur un contrat d’assurance-vie avant vos 70 ans. Vous avez également versé 50 000 € sur ce même contrat après vos 70 ans. Votre fils est unique bénéficiaire du contrat.

1. Il va donc bénéficier d’un abattement de 152 500 € sur le montant de votre versement avant 70 ans + intérêts liés à cette somme. Au-delà de ces 152 500 €, il sera imposé à 20% jusqu’à 852 500 € puis à 31,25%.

2. Pour le versement effectué après 70 ans, il va bénéficier d’un abattement de 30 500 € sur le montant versé + les intérêts associés. L’excédent sera réintégré dans la masse successorale globale. Le montant à payer au-delà dépend donc d’autres éléments.

De plus, il faut prendre en compte les prélèvements sociaux (17,2% aujourd’hui mais le pourcentage à appliquer est celui du dénouement du contrat) à payer sur le montant des intérêts liés aux sommes versés.

Notre recommandation : Nous recommandons de séparer les enveloppes selon les dates de vos versements. Un contrat avant vos 70 ans et un autre contrat après vos 70 ans. Vous pourrez mettre votre fils en bénéficiaire sur les deux contrats.

Bonjour. A-t-on le droit de supprimer un de ses héritiers de la liste des bénéficiaires de son contrat d’assurance vie ?

Merci d’avance pour votre réponse.

Bonjour,

Vous êtes totalement libre de choisir les bénéficiaires de votre assurance vie.

Benoît

Ce calcul vous semble-t-il juste ? Sur des contrats souscrits après 70 ans:

Bénéficiaire de 35 019€ (après abattement de 30 500 ) taxée 21 730€ !

Bonjour,

Sur les contrats et les sommes versées après 70 ans, après l’abattement de 30 500 € (à partager avec les autres bénéficaires), c’est le barème des droits de succession qui s’applique.

Cela dépendra donc de votre lien de parenté avec le titulaire du contrat.

Cependant, dans le cas ou vous n’avez pas de lien de parenté, cela peut monter jusqu’à 60%, ce qui peut représenter 35 019 € * 60% soit 21 011 €

Bonjour, j’ai plusieurs assurances vie. Est ce que les conditions de droits de succession s’appliquent indépendamment sur chaque contrat? En clair l’abattement de 152 K€ s’applique t il sur chaque contrat?

Merci . cdlt.

Bonjour,

L’abattement de 152 500 € par bénéficiaire s’applique au total de tous vos contrats et non à chaque contrat individuellement.

Bonjour,

Mon mari est bénéficiaire d’une assurance vie souscrite par sa tante avant le 16 novembre 1991 avec des versements jusqu’à ses 91 ans,il est également bénéficiaire d’une autre assurance vie souscrite par sa tante le 20 janvier 2011 âgée de 79 ans avec des versements jusqu’à ses 91 ans.

Ques abattements fiscaux et successoraux s’appliqueront sur ses contrats ?

Merci pour votre réponse.

Bonjour,

Les abattements dépendront des montants versés sur les contrats.

Pour le premier que vous mentionnez, souscrit avant le 20 novembre 1991 :

Les versements effectués avant le 13 octobre 1998 bénéficient d’une exonération totale des droits de succession, quel que soit le montant transmis.

Pour les versements effectués après le 13 octobre 1998, la fiscalité dépend de l’âge de l’assuré au moment du versement : si l’assuré avait moins de 70 ans, il y a un abattement de 152 500 €, au-delà il y a un prélèvement forfaitaire de 20% jusqu’à 700 000 euros, puis de 31,25% au-delà. Si l’assuré avait 70 ans ou plus, les versements sont soumis aux droits de succession (après un abattement global de 30 500 € à partager avec tous les bénéficiaires) mais les gains produits par ces versements après les primes sont exonérés.

Pour le deuxième contrat que vous mentionnez, souscrit après le 20 novembre 1991, les mêmes règles s’appliquent que pour les versements effectués après le 13 octobre 1998 sur le premier contrat.

Le plus simple est de contacter l’assureur qui pourra vous donner les bons montants.

Bonjour,

Quel est le régime de l’assurance vie au profit d’un tiers?

Je lis ici ou là 60%!

Merci de votre réponse.

Bonjour,

Cela dépend de l’âge du souscripteur au moment des versements et de la date d’ouverture du contrat.

Il y a 3 situations possibles :

Cela peut donc bien monter à 60% pour un tiers en effet.