Que vous soyez un étudiant de 20 ans ou un actif de 60 ans, la retraite se prépare. C’est un grand changement dans une vie, qui peut être source d’angoisse. En effet, mal anticipée, elle peut être synonyme de perte de revenus et d’une baisse du niveau de vie. Pas avec Cleerly. Nous vous offrons cinq conseils afin de vivre ces changements avec sérénité : connaître sa situation, fixer des objectifs, investir dans l’immobilier et / ou dans différents placements d’épargne et se renseigner sur les compléments de revenus pour les retraités. Et plus concrètement ? Suivez notre guide !

À partir de quand faut-il préparer sa retraite ?

En matière d’épargne retraite, l’idéal est toujours de commencer jeune. Plus une retraite se prépare tôt, plus l’effort d’épargne sera léger à l’approche de votre date de départ. De plus, vous pourrez vous permettre de prendre plus de risques et donc adopter des stratégies plus rémunératrices. Le temps joue pour vous en matière de valorisation de vos placements !

Prenons l’exemple de Monsieur Pierre qui projette de percevoir un revenu mensuel complémentaire de 500 € par mois. Cela représente un revenu annuel de 6 000 € au moment de son départ à la retraite, à l’âge de 65 ans. S’il a 30 ans aujourd’hui, il devra dans 35 ans avoir constitué un capital avoisinant les 200 000 €. Sous cette condition, il pourra profiter d’un complément de retraite mensuelle de 500 €. Ainsi, en partant de l’hypothèse d’un rendement annuel de 3%, il devra effectuer un versement mensuel de 275 € sur 35 ans.

Dans cet exemple, un effort d’épargne de 275 € par mois sur 35 ans, deviennent 500 € par mois de rente plus un capital de 200 000 € une fois à la retraite !

Prenons maintenant le cas de Monsieur Robert. Il souhaite profiter de la même rente viagère que Monsieur Pierre, soit 500 € par mois. Contrairement à Monsieur Pierre, Monsieur Robert choisit d’épargner à partir de 50 ans. Il ne disposera donc que de 15 ans pour épargner, avant son départ à la retraite à 65 ans. On part toujours de l’hypothèse d’un rendement de 3% par an. Pour bénéficier d’une rente viagère mensuelle de 500 €, il devra verser 900 € par mois sur 15 ans, à partir de 50 ans.

De ce fait, on constate que l’effort d’épargne sera conséquent pour Monsieur RobertPierre qui choisit de commencer à épargner plus tard.

Connaître sa situation

C’est une évidence même. Il est difficile de pouvoir planifier son futur sans savoir exactement où vous en êtes. Voici les points à aborder.

Le nombre de trimestres cotisés

Pour préparer votre retraite, connaître sa situation actuelle et donc son nombre de trimestres cotisés, est indispensable. Vous pouvez évaluer votre situation et connaître votre nombre de trimestres cotisés en consultant votre relevé de carrière. Ce document, disponible sur le site de l’Assurance retraite et sur le site info-retraite, vous donne une vision globale des droits acquis pour votre future retraite.

Il récapitule l’ensemble des données nécessaires au calcul de votre pension de retraite. Vous y trouverez le nombre de trimestres cotisés, vos revenus d’activité, vos trimestres acquis et la nature des périodes.

Estimer le montant de ses pensions

Dans le cadre de la préparation de votre future retraite, il est important de prévoir le montant de vos pensions de retraite.

Pour rappel, voici les formules qui vous aideront à calculer le montant de vos pensions de retraite :

- Calcul de la pension de retraite de base : Salaire annuel moyen x Taux de liquidation x Durée d’assurance cotisée/Durée d’assurance requise

- Calcul de la pension de retraite complémentaire : Nombre de points de retraite x Valeur du point x Coefficient de minoration

A quel âge partirez-vous à la retraite ?

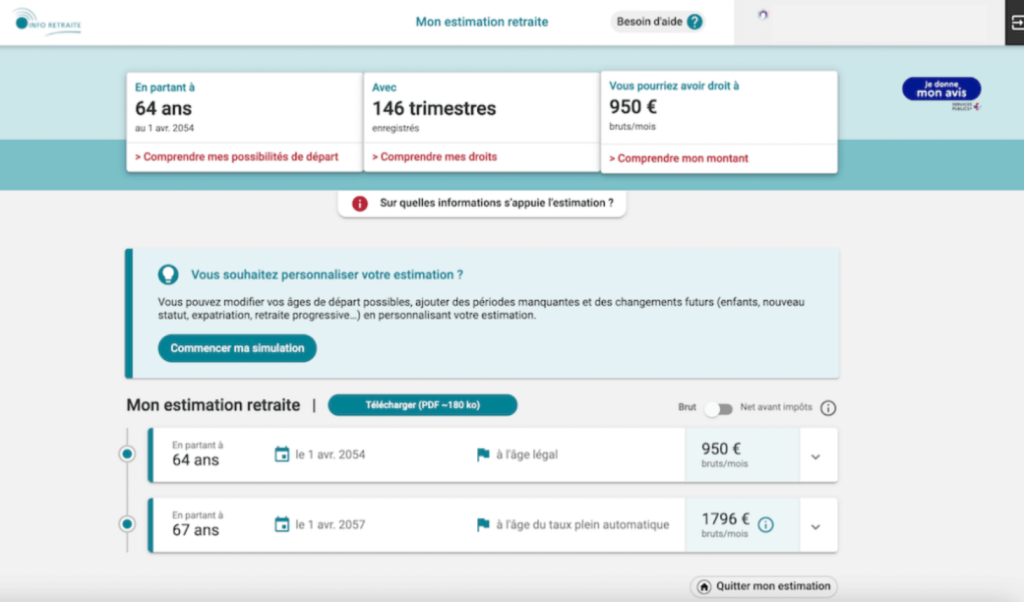

L’âge légal est aujourd’hui est entre 62 et 64 ans. L’âge légal de départ à la retraite correspond à l’âge minimum à partir duquel vous pouvez obtenir votre retraite. Il est déterminé en fonction de votre année de naissance et peut changer en fonction de l’évolution de la législation. Aujourd’hui, vous avez la possibilité de recourir à des outils en ligne comme le site info-retraite pour estimer votre âge légal de départ à la retraite.

Avoir l’âge légal ne donne pas accès systématiquement à une retraite à taux plein. Pour bénéficier d’une retraite à taux plein, vous devez avoir rempli un nombre de trimestres minimum requis. En cas de trimestres manquants, une décote sera déduite du montant de base de votre retraite.

Le relevé de situation individuelle

Le relevé de situation individuelle (RIS) détaille tous vos droits acquis auprès du régime de retraite de base et des régimes complémentaires. Il indique le nombre de trimestres acquis pour la retraite de base et le nombre de points pour les retraites complémentaires. A partir de 35 ans, un de vos organismes de retraite se chargera de vous remettre tous les 5 ans ce document. L’occasion pour vous de vérifier que tous vos trimestres et vos points ont été enregistrés.

A partir de 45 ans, vous avez la possibilité de prendre un rendez-vous gratuit et individuel. Un rendez-vous qui vous permettra de faire le point sur l’ensemble de vos droits à la retraite. Pour prendre rendez-vous, veuillez prendre contact avec votre caisse de retraite.

Déterminer ses objectifs

Bien préparer votre retraite commence par définir avec précision ses objectifs. N’hésitez pas à vous poser les bonnes questions pour déterminer vos attentes et vos objectifs. Souhaitez-vous avoir un complément de revenus à la retraite ? Mettre de l’épargne de côté ? Préparer votre transmission et votre retraite en même temps ? En fonction de vos objectifs, vous saurez déterminer les démarches à entreprendre et choisir les solutions d’investissement adaptées.

Pensez également à adopter quelques bons réflexes tout au long de votre activité professionnelle :

- Pour épargner, le plus tôt possible sera le mieux ;

- Une fois vos objectifs définis, mettez en place un plan d’actions précis pour les atteindre sur le long terme ;

- Conservez tous les documents importants : bulletins de salaire, contrats de travail, justificatifs de vos périodes d’inactivité… ;

- Vérifiez que toutes les informations concernant vos contrats de travail soient exactes : numéro de SIRET de votre employeur, numéro de sécurité sociale … ;

- Assurez-vous que votre employeur ait bien effectué le versement de vos cotisations ;

- Demandez un relevé de carrière à vos caisses de retraite ;

- Faites régulièrement le point sur votre carrière.

Il est parfois plus simple de se faire accompagner par un professionnel. N’hésitez pas à joindre un conseiller Cleerly si vous en avez besoin : formés au conseil personnalisé, ils sauront vous orienter vers ce qui est le mieux pour vous.

Investir dans l’immobilier, une valeur sûre

Investir dans l’immobilier permet de se constituer un patrimoine durable tout en générant des revenus réguliers. C’est un pilier essentiel pour sécuriser sa retraite.

Acheter sa résidence principale

Quel que soit le contexte économique, l’immobilier demeure un placement à privilégier. D’abord, parce qu’acheter une résidence principale permet de réaliser des économies sur le loyer et de se constituer un capital immobilier. Ensuite, si vous avez eu des enfants, vous pourrez la revendre pour en acheter une plus petite et réaliser une plus-value. Pour que cet investissement soit efficace, vous devez toutefois veiller à rembourser votre crédit immobilier avant votre retraite.

L’investissement locatif

Investir dans l’immobilier locatif est une autre stratégie efficace pour préparer sa retraite, car elle permet de générer des revenus complémentaires stables et réguliers. En percevant des loyers mensuels, le retraité peut compenser la baisse de revenus liée à l’arrêt de l’activité professionnelle. L’investissement locatif permet aussi de profiter de l’effet de levier du crédit : en achetant un bien à crédit avant la retraite, les loyers perçus peuvent financer tout ou partie des mensualités, réduisant ainsi l’effort d’épargne personnel.

L’immobilier constitue également un patrimoine tangible, durable et relativement sécurisé face aux aléas économiques. Il peut être conservé pour continuer à percevoir des loyers ou revendu en cas de besoin, constituant ainsi une réserve de capital.

Certaines niches fiscales, comme les dispositifs Denormandie et Malraux, permettent de réduire son impôt sur le revenu. De même, le statut de Loueur en Meublé Non Professionnel (LMNP) bénéficie d’avantages fiscaux tels que la déduction des charges.

Une fois le crédit remboursé, le bien peut représenter un revenu net non négligeable à la retraite, ou être transmis aux héritiers dans un cadre optimisé.

Les SCPI

Les Sociétés Civiles de Placement Immobilier (SCPI) permettent de percevoir des revenus complémentaires réguliers, généralement sous forme de dividendes trimestriels, issus des loyers des biens immobiliers détenus par une société. Ce placement offre une gestion déléguée, évitant ainsi les contraintes liées à la gestion locative directe. L’investissement est accessible, avec des parts disponibles à partir de quelques centaines d’euros, et offre une diversification du patrimoine immobilier, réduisant les risques locatifs.

Les avantages fiscaux sont aussi intéressants. Par exemple, investir à crédit permet de déduire les intérêts d’emprunt des revenus fonciers, optimisant ainsi la fiscalité. L’acquisition de parts en démembrement de propriété permet de bénéficier d’une décote à l’achat et de récupérer la pleine propriété au moment de la retraite, sans imposition pendant la phase de démembrement.

PER, assurance vie, PEA.. profitez des enveloppes fiscales avantageuses !

Il est toujours conseillé de mettre de côté afin de constituer une épargne. PER, assurance vie et PEA sont les meilleures enveloppes pour épargner et préparer sa retraite.

Le PER

Le Plan d’Épargne Retraite (PER) est un produit d’épargne à long terme destiné à préparer sa retraite. Il permet de se constituer progressivement un complément de revenu pour la retraite, dans un cadre fiscal avantageux. Les versements volontaires effectués sur un PER sont déductibles du revenu imposable, ce qui réduit immédiatement son impôt, tout en épargnant pour le long terme. Cette déduction est particulièrement intéressante pour les contribuables fortement imposés. Deux trois choix de sortie sont possibles : en capital, sous forme de rente ou, plus rare, mixte. Le PER offre donc une grande souplesse dans l’utilisation de l’épargne accumulée.

Un autre avantage majeur du PER réside dans la possibilité d’opter pour une gestion pilotée : l’épargne est investie de façon dynamique au début, puis progressivement sécurisée à mesure que l’échéance retraite approche. Cela en fait un outil adapté même aux épargnants peu expérimentés. Par ailleurs, contrairement à d’autres produits d’épargne retraite, le PER est transférable entre établissements et peut accueillir les sommes issues d’anciens dispositifs (PERP, Madelin, Perco, etc.). Il prévoit également des cas de déblocage anticipé (achat de la résidence principale, invalidité, décès du conjoint, etc.), ce qui renforce sa flexibilité.

Le PER constitue aujourd’hui l’un des outils les plus complets pour préparer sa retraite tout en optimisant sa fiscalité.

L’assurance vie

L’assurance vie permet de constituer une épargne accessible à tout moment, sans obligation de blocage jusqu’à la retraite. Cela en fait un placement flexible. Les fonds peuvent être investis sur des supports sécurisés (fonds en euros) ou plus dynamiques (unités de compte), offrant ainsi une diversification adaptée à votre profil et à vos objectifs. Comme le PER, l’assurance vie permet de choisir entre une sortie en capital ou en rente viagère au moment de la retraite, offrant une grande souplesse dans l’utilisation de l’épargne accumulée.

Sur le plan fiscal, l’assurance vie est particulièrement avantageuse. Les gains réalisés ne sont imposés qu’en cas de retrait, et après huit ans de détention, un abattement annuel s’applique sur les intérêts retirés : 4 600 € pour une personne seule et 9 200 € pour un couple. Par ailleurs, en cas de décès, le capital transmis aux bénéficiaires désignés bénéficie d’une fiscalité allégée, avec des abattements spécifiques selon l’âge du souscripteur au moment des versements .

L’assurance vie constitue un outil efficace pour se constituer un complément de revenu à la retraite tout en optimisant la transmission de son patrimoine.

Le PEA

Ouvrir un Plan d’Épargne en Actions (PEA) pour préparer sa retraite permet d’investir à long terme sur les marchés boursiers tout en profitant d’un cadre fiscal très avantageux. En investissant dans des actions ou des fonds investis majoritairement en actions européennes, l’épargnant peut faire fructifier son capital sur le long terme. Après cinq ans de détention, les plus-values et dividendes perçus sur le PEA sont exonérés d’impôt sur le revenu, seuls les prélèvements sociaux restant dus. Cette fiscalité allégée rend le PEA particulièrement attractif pour construire une épargne retraite dynamique, à condition d’accepter une certaine part de risque liée aux marchés financiers.

Le PEA offre également une souplesse appréciable : il est possible de réaliser des retraits partiels sans fermer le plan une fois les cinq ans atteints, ce qui permet d’adapter la sortie du capital aux besoins du futur retraité. Il est également possible d’ouvrir un PEA-PME en parallèle, dédié aux petites et moyennes entreprises, ce qui permet d’augmenter le montant total investi tout en diversifiant ses supports.

Les compléments de revenus

Parfois, le montant de votre retraite peut être bas, entraînant une perte du niveau de vie. En plus des investissements mentionnés précédemment, vous avez d’autres options pour compléter vos revenus à la retraite.

Conserver une activité professionnelle

- Le cumul emploi-retraite : Il est possible de reprendre une activité professionnelle tout en percevant sa pension de retraite. Cela permet d’augmenter ses revenus mensuels, à condition de respecter les règles de cumul fixées par les régimes de retraite. Ce cumul peut parfois être plafonné, mais il généralement intégral si toutes les conditions de départ à taux plein sont remplies.

- La retraite progressive : Ce dispositif s’adresse aux salariés et permet de réduire son temps de travail tout en percevant une partie de sa retraite. Il favorise une transition en douceur vers la retraite complète et permet de continuer à acquérir des droits à retraite pendant cette période.

Les aides sociales

- L’allocation de solidarité aux personnes âgées (ASPA) : Destinée aux retraités disposant de faibles ressources, l’ASPA garantit un revenu minimum mensuel. Elle est versée par la caisse de retraite et peut être récupérée sur la succession si le patrimoine du bénéficiaire dépasse un certain seuil.

- L’allocation supplémentaire d’invalidité (ASI) : Accordée aux personnes âgées de moins de 65 ans reconnues invalides, l’ASI complète les faibles revenus lorsque ceux-ci ne permettent pas d’atteindre un minimum vital.

Les revenus passifs

La création de revenus passifs constitue une stratégie complémentaire efficace : location de biens (voiture, logement, outils), vente en ligne (créations artisanales, formations numériques), ou monétisation de compétences (freelance, coaching, etc.). Ces activités peuvent être cumulées avec une pension sans contrainte particulière.