Une pension alimentaire versée ou perçue doit faire l’objet d’une déclaration aux impôts. En effet, elle est considérée soit comme une charge soit comme un revenu complémentaire. Mais quelles sont les pensions alimentaires déductibles ? Comment déclarer une pension alimentaire aux impôts ? Suivez-nous on vous explique !

Qu’est-ce que l’obligation alimentaire ?

Avant de rentrer dans le vif du sujet, rappelons que la déduction des pensions alimentaires repose sur les articles 205 à 207 du Code civil. L’obligation alimentaire permet de couvrir les frais nécessaires à la vie courante comme la nourriture, le logement ou encore les frais liés à l’éducation des enfants.

En effet, il existe une obligation alimentaire réciproque entre ascendants (parents, grands-parents, beaux-parents) et descendants qu’ils soient légitimes ou adoptifs.

En revanche, aucune obligation envers les frères, sœurs, oncles, tantes et cousins. Par conséquent, l’éventuelle pension versée à ces derniers n’est pas déductible.

Quelles sont les pensions alimentaires déductibles d’impôt ?

Comme nous l’avons vu, plusieurs cas de figure se présentent concernant le versement d’une pension alimentaire. Aussi, leurs montants seront déductibles des impôts, mais sous conditions !

Quelle déduction pour les pensions alimentaires versées à l’ex conjoint ?

Vous pouvez déduire de vos revenus, le montant des pensions versées à votre ex-conjoint(e) qu’il s’agisse de pension alimentaire, compensatoire ou de contributions liées aux charges de mariage.

En revanche, pour être déductible, il faut que les conditions suivantes soient remplies, à savoir :

- Être séparé, divorcé ou en instance de divorce ;

- Faire l’objet d’une imposition séparée ;

- Les pensions doivent être versées dans le cadre d’une décision de justice ou d’une convention de divorce par consentement mutuel ;

- Les pensions doivent avoir un but alimentaire (nourriture, logement, frais médicaux…)

Si les pensions sont versées dans le cadre de dommages et intérêts ou d’un accord à l’amiable, c’est-à-dire sans décision de justice, alors elles ne peuvent pas être déduites des impôts sur le revenu.

De même, dans le cadre d’une prestation compensatoire à la suite d’un divorce, il existe deux options :

- Versement sous forme de rente : il est possible d’en déduire son montant des impôts.

- Versement sous forme de capital : Ici, vous pouvez bénéficier d’une réduction d’impôt de 25% du montant fixé par le juge conformément à l’article 199 octodecies du CGI.

Quelle déduction pour les pensions alimentaires versées à un enfant mineur ?

À la suite d’un divorce ou d’une séparation, la pension versée aux enfants mineurs est déductible des impôts dans sa totalité. Et ce, qu’il y ait eu une décision de justice ou non.

En revanche, vous ne pouvez pas déduire une pension versée à un enfant mineur en cas de garde alternée. En effet, vous bénéficiez d’une majoration du nombre de parts de quotient familial.

Quelle déduction pour les pensions alimentaires versées à un enfant majeur ?

En ce qui concerne le versement d’une pension alimentaire à un enfant majeur, il faut que ce dernier ait sa propre déclaration d’impôt. Autrement dit, il ne doit pas être rattaché à votre foyer fiscal. En outre, ses revenus doivent être insuffisants.

En effet, la pension alimentaire pour un enfant peut être fixée par un juge aux affaires familiales ou à la suite d’un accord amiable avec les parents. Par conséquent, vous êtes responsable de votre enfant si ce dernier ne peut subvenir à ses besoins par exemple s’il est étudiant ou dans une situation précaire.

Concrètement, on distingue deux cas de figure :

- L’enfant majeur vit avec vous : il est possible de déduire une somme forfaitaire de 4 039 € par enfant en 2025. À noter que ce montant est doublé si votre enfant est marié ou pacsé. En revanche, si vous hébergez votre enfant qu’une partie de l’année, cette somme est proratisée en fonction du nombre de mois concernés.

- L’enfant majeur ne vit pas à votre domicile : si l’enfant est célibataire et que les parents sont soumis à une imposition commune, il est possible de déduire jusqu’à 6 794 € par enfant. En revanche, en cas d’imposition séparée, ce montant s’applique à chaque parent. À noter que ce plafond passe à 13 588 € si l’enfant majeur est divorcé ou veuf avec des enfants à charge ou s’il est marié ou pacsé et que vous devez subvenir aux besoins du couple.

L’enfant majeur doit déclarer le montant de la pension qu’il perçoit dans la rubrique « pensions alimentaires reçues ».

Quelle déduction pour les pensions alimentaires versées aux ascendants ?

Sous certaines conditions, vous pouvez déduire les pensions alimentaires versées à vos parents, grands-parents ou beaux-parents. Pour cela, la pension alimentaire doit servir aux besoins essentiels de la vie courante (logement, nourriture, frais médicaux). De plus, son montant doit être proportionnel à vos revenus. Autrement dit, vous devez tenir compte de vos charges personnelles.

Si vous percevez un crédit d’impôt pour l’emploi d’un salarié à domicile pour vos ascendants, alors vous ne pouvez pas déduire de pension alimentaire !

Par ailleurs, si l’ascendant n’est pas hébergé à votre domicile, le montant de la déduction n’est pas plafonné tant que vous pouvez justifier les dépenses supportées. En revanche, si l’ascendant vit avec vous, le montant de la déduction est plafonné à 4 039 € par ascendant.

Comment déclarer la pension alimentaire versée ?

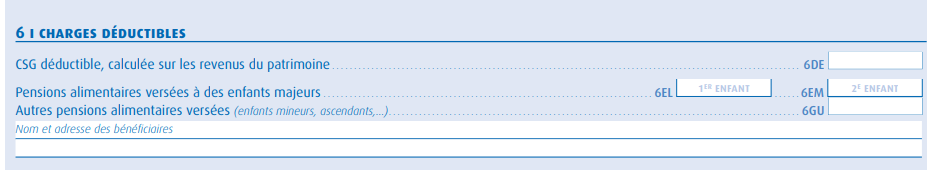

Au moment de réaliser votre déclaration de revenus, vous devrez indiquer le montant de la pension alimentaire dans la rubrique des charges déductibles du formulaire 2042 et/ou la rubrique « charges et imputations diverses » des 2042 C.

En effet, les pensions versées aux enfants majeurs sont à déclarer en cases 6EL et 6EM. Quant aux pensions alimentaires versées aux enfants mineurs, ascendants et ex conjoint(e) sont à déclarer en case 6GU sans oublier de préciser le nom et adresse des bénéficiaires.

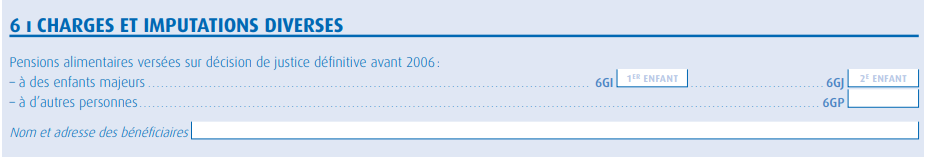

En revanche, les pensions alimentaires versées à la suite d’une décision de justice définitive avant le 1er janvier 2006 doivent être déclarées au formulaire 2042 C :

- Cases 6GI et 6CJ pour les enfants majeurs.

- Case 6GP pour les enfants mineurs, ascendants ou ex conjoints(e)s.

À noter que ces pensions alimentaires sont déductibles pour leur montant majoré de 25%. Cette majoration est appliquée automatiquement par l’administration fiscale.

Comment déclarer la pension alimentaire perçue ?

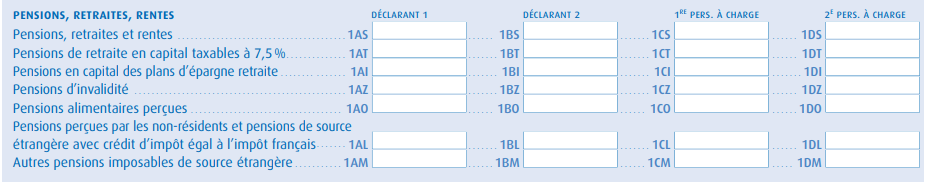

Une pension alimentaire perçue doit être déclarée aux impôts, car cette dernière est imposable au même titre que les autres revenus. Par conséquent, leur montant est à reporter sur la déclaration 2042 à la rubrique « pensions, retraites et rentes » et « Pensions alimentaires perçues » :

- Cases 1AO ou 1BO lorsque la pension alimentaire vous concerne directement

- Cases 1CO ou 1DO lorsque la pension alimentaire concerne un enfant majeur

De même, le fisc applique un abattement de 10% sur le montant des pensions alimentaires perçu puisqu’elles sont considérées comme un revenu. En revanche, l’abattement ne peut pas être inférieur à 450 € par personne bénéficiaire d’une pension ni être supérieur à 4 399 € par foyer fiscal.

En plus de la pension alimentaire, d’autres revenus peuvent être imposables pour l’ex conjoint(e), à savoir :

- La prestation compensatoire : Elle est versée généralement lorsque le niveau de vie du conjoint se trouve impacté par la séparation. Elle peut prendre la forme d’une rente ou d’un capital avec des versements étalés sur plus de 12 mois ;

- La contribution aux charges de mariage : Il s’agit de dépenses courantes de la vie commune. En effet, chaque époux doit contribuer selon ses moyens financiers. Si un des conjoints ne s’acquitte plus de ses dépenses, il est possible de l’y contraindre en saisissant le juge des affaires familiales (JAF).

- Les rentes perçues pour un enfant mineur : Ces dernières sont déductibles dans la limite de 2700 € par enfant.

Pension alimentaire : doit-on conserver les justificatifs ?

Les justificatifs liés au versement d’une pension alimentaire ne sont pas à fournir lors de la déclaration d’impôts.

Néanmoins, il est nécessaire de les conserver comme toutes les charges et frais déclarés pendant au moins trois ans en cas de contrôle de l’administration fiscale.

Pension alimentaire et prélèvement à la source : comment ça marche ?

Les pensions alimentaires, qu’elles soient une source de revenus supplémentaire ou un avantage fiscal, font l’objet d’une retenue à la source. Aussi, elles sont intégrées dans le calcul du taux de prélèvement.

L’administration fiscale se base alors sur les informations connues et procédera à une régularisation lors de la déclaration de revenus

Déclaration de pension alimentaire : que faire en cas d’oubli ?

Vous pouvez modifier votre déclaration d’impôt après la date limite. Un service de télé correction est ouvert d’août à mi-décembre afin de permettre aux contribuables de corriger leur déclaration en cas d’erreur.

Pour cela, vous devez vous connecter à votre espace personnel sur le site impot.gouv.fr. Vous trouverez une rubrique appelée « corriger ma déclaration en ligne 2025 ». Une fois la déclaration corrigée et signée électroniquement, vous recevrez un avis d’impôt rectificatif sous trois semaines.

2 commentaires

Vos questions et nos réponses d'experts

Une question ? Posez-la ici

Un expert Cleerly vous répondra dans les meilleurs délais. Votre email reste confidentiel.

Bonjour, je perçois une pension alimentaire pour mes enfants mineurs versée par la CAF, dois-je la faire figurer dans ma déclaration d’impôts ?

Merci

Cordialement

Bonjour,

Oui, il faut la déclarer dans la partie « Pensions, retraites, rentes » au niveau de la ligne « Pensions alimentaires perçues ».