Avant de vous lancer dans un projet immobilier et de solliciter la banque, élaborer un business plan d’investissement locatif s’avère judicieux. En effet, il va vous permettre de vérifier la viabilité de votre projet. De plus, il sera un véritable atout lors de la préparation de votre dossier de crédit. Nous vous expliquons comment monter un business plan immobilier afin de mettre toutes les chances de votre côté et réussir votre placement dans la pierre !

Qu’est-ce qu’un business plan d’investissement locatif ?

Un business plan est utilisé pour la création d’entreprise. Cependant, il est aussi un atout de taille lors d’un investissement locatif. En effet, il va vous aider à analyser et étudier en profondeur votre projet immobilier.

Il permet de détailler plusieurs éléments essentiels à la réussite d’un investissement locatif comme :

- La rentabilité du bien

- Le coût de l’opération

- Le prévisionnel : recettes, dépenses (charges, impôts, travaux…)

- Les moyens de défiscalisation : loi Pinel, Malraux, le statut LMNP…

Le business plan immobilier est plus poussé que la réalisation d’un plan de financement. De plus, lors de la demande de crédit immobilier, il montre au banquier le sérieux de votre projet.

Quel est l’intérêt d’un business plan immobilier ?

Il est vrai que l’on parle de business plan surtout pour créer une entreprise afin d’analyser si le projet est viable. Mais un investissement locatif surtout si vous décidez de créer une SCI (société civile immobilière) s’apparente à une entreprise. En effet, un bien mis en location génère des revenus et des dépenses. Mais vous pouvez aussi faire face à des imprévus comme des travaux ou une vacance locative.

C’est là que le business plan prend tout son sens. Il vous permet d’établir un vrai prévisionnel et d’anticiper les imprévus en réalisant des simulations. Vous pouvez ainsi limiter les mauvaises surprises et réaliser une estimation plus précise des bénéfices que vous pouvez tirer de cet investissement.

Un business plan immobilier permet de convaincre le banquier ! Un business plan immobilier précis, réaliste et cohérent, vous aide à démontrer la viabilité de votre projet !

Vous pouvez prouver que le bien est rentable ou que vous pourrez le revendre avec une plus-value par exemple !

Quels sont les principaux critères d’un business plan d’investissement locatif ?

Pour réaliser votre business plan, vous devez synthétiser votre projet et indiquer les éléments suivants :

- Décrire votre projet : investissement locatif en vue de générer des revenus complémentaires, ou une plus-value, de préparer votre retraite…

- Décrire votre situation actuelle : identité, âge, santé, profession…

- Expliquez votre situation patrimoniale : patrimoine, épargne, placements…

- Décrire le bien immobilier en question : il s’agit là d’expliquer pourquoi le bien est rentable. Il convient donc d’étudier le marché immobilier. Vous précisez la localisation, la demande de location dans le secteur du bien, le quartier… Par exemple, pour du saisonnier, montrer que le secteur est touristique ou pour une location étudiante, les universités situées autour du logement.

- Les travaux éventuels envisagés ou nécessaires.

- Le plan de financement : Indiquez le montant et durée du crédit, l’apport personnel. Vous pouvez également préciser votre taux d’endettement, votre capacité d’emprunt et déterminer votre reste à vivre.

- Établir un prévisionnel : il s’agit d’en ressortir la rentabilité du projet. Vous devez préciser les recettes et les dépenses prévues. Il convient aussi de prendre en compte les impôts fonciers.

N’hésitez pas être précis sur votre plan de financement et votre prévisionnel. Précisez également si vous optez pour un dispositif de défiscalisation (Pinel, Malraux …) ou encore pour le statut LMNP. Mettez en avant leurs avantages fiscaux !

Un dernier conseil, ne limitez pas les risques d’un investissement locatif. Prenez en compte dans votre prévisionnel, les éventuels travaux, les loyers impayés ou encore la vacance locative.

Exemples d’un business plan d’investissement locatif

Vous avez compris qu’un business plan d’investissement locatif se présente en deux parties. La première consiste à décrire précisément votre projet, votre situation et le bien immobilier.

La deuxième partie est cruciale puisqu’il s’agit de démontrer la rentabilité locative du bien et donc que votre projet est viable ! De plus elle vous permet de vérifier votre reste à vivre qui doit être suffisant sans dépasser un taux d’endettement de 35%.

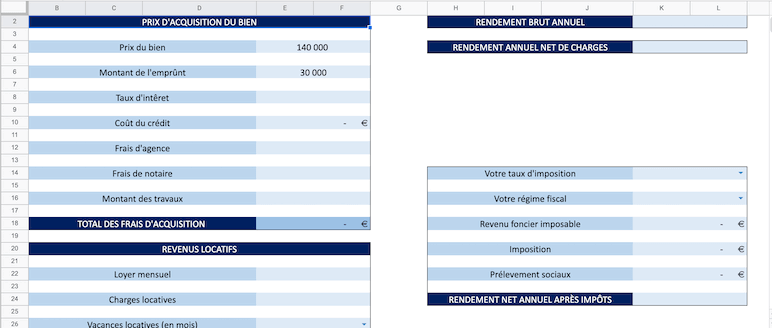

Vous devez prendre en compte les éléments suivants pour votre calcul :

- Le coût de l’opération : montant du bien, les frais de notaire, les travaux, l’apport personnel, le crédit…

- Les dépenses liées au bien : charges de copropriété, taxe foncière, assurance, frais de gestion

- Les impôts fonciers

- Les loyers encaissés

Pour vous aider, nous vous avons préparé deux exemples financiers d’un business plan immobilier locatif.

Exemple 1 : Business plan investissement locatif sans dispositif de défiscalisation

Un couple dont les revenus mensuels sont de 5 000 € par mois décide de réaliser un investissement locatif et d’acquérir un 2 pièces dans l’ancien à 150 000 € hors frais de notaire.

Les frais de notaire dans l’ancien sont d’environ 8% du prix du bien.

L’appartement est loué vide pour un loyer de 650 € par mois.

Le taux moyen d’imposition du couple est de 30%.

Les charges du couple pris en compte pour un crédit immobilier s’élèvent à 1 250 €.

- Crédit voiture : 250 € par mois

- Crédit résidence principale : 1 000 € par mois

Pour leur investissement, ils optent pour le régime réel et demandent un financement à 110% sur 20 ans. La mensualité du crédit est de 1 010 € par mois.

| Catégories | Montant |

|---|---|

| Prix d’acquisition hors frais de notaire | 150 000 € |

| Frais de notaire | 12 000 € |

| Totale acquisition | 162 000 € |

| Loyer annuel | 7 800 € |

| Taxe foncière hors ordures ménagères | 500 € |

| Charges non récupérables | 30 % des charges annuelles de copropriété d’environ 600 € 180 € |

| Assurances propriétaire non occupant | 100 € |

| Trésorerie Travaux | 20 % des loyers 1 560 € |

| Frais de gestion | 10% des encaissements 7800 x 10% 780 € |

| Intérêt d’emprunt annuel | 1 560 € |

| Total des charges déductibles des revenus fonciers | 4 680 € |

| Revenus fonciers imposables (Loyer – Total charges déductibles) | 3 120 € |

| Impôt 30 % | 3 120 x 30 % = 936 € |

| Prélèvements sociaux 17,2% | 3 120 x 17,2% = 537 € |

| Total des impôts | 1 473 € |

| Calcul du rendement locatif net | (7800 € (loyer annuel) – (4680 € (charges annuelles) + 1473 € (impôts) ) / 162 000 € (prix acquisition frais de notaires inclus) 1,01 % |

La banque va également calculer le taux d’endettement avec les mensualités de crédit et le prévisionnel de loyer. Toutefois, elle prendra en compte uniquement 70% des revenus locatifs. Elle retranche en effet 30% pour les aléas de la location.

Calcul du taux d’endettement :

- Charges mensuelles : 2 260 €

- Prêt résidence principale : 1 000 €

- Crédit voiture : 250 €

- Crédit investissement : 1 010 €

- Revenus : 5 000 €

- Revenus locatifs : 7 800 € x 70% = 5 460 € par an soit 455 € par mois

Taux d’endettement : 2 260 / 5 455 = 41,4%

Compte tenu de l’endettement supérieur au 35%, il est fort probable que la banque refuse de financer votre projet immobilier.

Il convient alors d’optimiser votre dossier afin d’éviter le refus de votre prêt immobilier.

Exemple 2 : Business plan investissement locatif avec un dispositif de défiscalisation

Reprenons notre exemple, mais cette fois-ci avec un apport personnel de 10% soit 15 000€ et le statut LMNP (location meublée non professionnelle) afin de profiter du mécanisme d’amortissement lié au statut.

Le prêt immobilier sollicité est donc de 147 000 € sur 20 ans soit 722 € par mois

Le loyer mensuel pour une location meublée 700 € par mois

| Catégories | Montant |

|---|---|

| Prix d’acquisition hors frais de notaire 8% | 150 000 € |

| Frais de notaire | 12 000 € |

| Apport personnel | 15 000 € |

| Totale acquisition | 147 000 € |

| Loyer annuel | 8 400 € |

| Taxe foncière hors ordures ménagères | 500 € |

| Charges non récupérables | 30 % des charges annuelles de copropriété d’environ 600 € 180 € |

| Assurances propriétaire non occupant | 100 € |

| Trésorerie Travaux | 20 % des loyers 1 680 € |

| Frais de gestion | 10% des encaissements : 8 400 € x 10% 840 € |

| Intérêt d’emprunt annuel | 1 338 € |

| Total des charges déductibles des revenus fonciers | 4 638 € |

| Amortissement du bien sur 25 ans hors terrain | 130 000 / 25 ans = 4 800 € par an 4 800 € |

| Amortissement des frais de notaire | 12 000 / 25 = 480 € / an 480 € |

| Déficit foncier déductible de votre impôt sur le revenu (Loyer – (charges déductibles+ amortissement) | -1 518 € |

| Calcul du rendement locatif net | (8 400 – (4 638 – 1 518)) / 147 000 € 3,59% |

Calculons maintenant le taux d’endettement :

- Prêt résidence principale : 1 000 €

- Crédit voiture : 200 €

- Crédit investissement : 722 €

- Revenus : 5 000 €

- Revenus locatifs : 8 400 € x 70% = 5 880 € par an soit 490 € par mois

Taux d’endettement : 1 922 / 5 490 = 35 %

Comme vous le constatez avec le business plan d’investissement locatif, le rendement passe de 1 % à 3,59 % grâce aux avantages de défiscalisation du statut LMNP et à l’apport personnel.

Par ailleurs, le déficit foncier créé de façon comptable par les amortissements présente l’avantage de ne pas être imposé sur vos revenus locatifs et de réduire également vos impôts sur le revenu.

Conclusion le taux d’endettement est inférieur au 35% recommandé, la banque accordera le crédit pour l’investissement locatif.

C’est pourquoi élaborer un business plan immobilier permet d’anticiper l’accord de la banque, et d’ajuster votre projet en fonction de votre situation financière et de comparer les dispositifs de défiscalisation qui s’offre à vous !

1 commentaire

Vos questions et nos réponses d'experts

Une question ? Posez-la ici

Un expert Cleerly vous répondra dans les meilleurs délais. Votre email reste confidentiel.

business plan projet immobilier