Le PER permet de préparer sa retraite en bénéficiant, en prime, d’une fiscalité très avantageuse. Épargner sur un PER permet en effet de faire baisser le montant de ses impôts. Concernant la fiscalité à la sortie, plusieurs scénarios sont possibles en fonction des options choisies. Comment se passe la déduction d’impôt avec le PER ? Quelles sont les alternatives si l’option des versements déductibles de l’impôt sur le revenu ne vous convient pas ? Comment faire la déclaration d’impôt de son PER ?

Le PER, outil d’épargne retraite et de défiscalisation d’impôts

Créé par la loi Pacte de 2019, le Plan épargne retraite ou PER est un nouveau contrat permettant d’épargner pour se constituer un complément de revenu en vue de la retraite. Vous pouvez alimenter votre PER librement, par des versements ponctuels ou programmés du montant de votre choix. En dehors de certains cas précis, les sommes placées sur votre PER resteront ensuite bloquées jusqu’à l’âge de votre retraite. Vous pourrez alors récupérer votre épargne sous forme de rente, de capital ou en combinant les deux.

En plus de présenter plusieurs atouts pour la préparation de la retraite, le PER permet de profiter d’un cadre fiscal extrêmement avantageux. Vous pourrez en effet utiliser les versements effectués sur votre contrat pour défiscaliser une partie de vos revenus.

PER et réduction d’impôts : comment fonctionne l’avantage fiscal du PER ?

Épargner sur un PER permet de faire baisser le montant de votre impôt. Il ne s’agit cependant pas d’une réduction d’impôt à proprement parler, mais d’une déduction. Concrètement, les sommes versées sur votre contrat pourront être déduites de votre revenu imposable. Vous allez ainsi faire baisser votre revenu fiscal de référence, qui sert de base au calcul de votre impôt. En conséquence, votre facture fiscale baissera également. Bien entendu, l’avantage fiscal à l’entrée du PER est soumis à un plafond, et nous verrons plus tard comment calculer celui-ci.

L’économie d’impôt que vous pourrez réaliser sera proportionnelle à votre tranche marginale d’imposition (TMI). Plus celle-ci est élevée, plus vous obtiendrez une baisse importante du montant de vos impôts. En fonction de votre TMI, le même versement de 10 000 € vous donnera ainsi droit à :

| Tranche Marginale d’Imposition (TMI) | Baisse d’impôt obtenue pour un versement de 10 000 € |

|---|---|

| 0% | 0 € |

| 11% | 1 100 € |

| 30% | 3 000 € |

| 41% | 4 100 € |

| 45% | 4 500 € |

Le PER est un outil de défiscalisation particulièrement avantageux pour les contribuables fortement imposés, soumis à une Tranche Marginale d’Imposition (TMI) de 30, 41 ou 45%. De plus, il échappe au plafonnement des niches fiscales. Par conséquent, l’économie d’impôts réalisée n’entre pas dans le plafond global de 10 000€ applicable à ces dernières. Ouvrir un PER pourra donc venir compléter de manière efficace votre stratégie d’optimisation fiscale.

Si vous êtes peu ou pas imposés, la déduction fiscale du PER représente peu d’intérêt pour vous. Le cas échéant, il peut s’avérer judicieux de renoncer à déduire vos versements. Vous bénéficierez alors d’une fiscalité plus douce à la sortie. Veillez cependant à ne prendre cette décision que lorsque votre situation financière est stabilisée, car elle est irréversible, et vous pourriez la regretter si vos revenus augmentent par la suite.

Quel est l’intérêt du PER si les impôts sont dus à la sortie ?

En contrepartie de l’avantage fiscal octroyé à l’entrée, les sommes placées sur un PER sont imposées à la sortie. Mais dans ce cas, la fiscalité à la sortie ne vient-elle pas « neutraliser » l’intérêt de l’opération ? En y regardant de plus près, il n’en est rien, et cela pour plusieurs raisons.

Le PER bénéficie d’un avantage fiscal indirect, en raison de la baisse de revenus attendus à la retraite. Dans la majorité des cas, votre pension de retraite ne représentera que 25 à 75% du revenu que vous perceviez pendant votre vie active. C’est d’ailleurs pour cela qu’il est important d’épargner afin de conserver le même niveau de vie à la retraite. En toute logique, cette baisse de revenu signifie cependant que vous serez soumis à une tranche d’imposition moins élevée. A montant égal, vous serez ainsi plus faiblement imposé à la sortie que vous l’auriez été lors de votre versement. Bien souvent, le différé fiscal jouera donc en votre faveur.

Par ailleurs, l’économie d’impôts réalisée vous permet d’épargner davantage, grâce à une forme de levier fiscal. Avec un TMI (Taux Marginal d’Imposition) de 41%, un versement de 10 000 euros vous donnera par exemple droit à une baisse d’impôts de 4 100 €. Votre effort d’épargne réel ne sera donc que de 5 900 € ! En d’autres termes, vous pourrez maximiser votre capacité d’épargne sans que cela ne pèse sur votre budget.

De plus, les sommes épargnées produiront des gains pendant toute la durée de votre placement. A titre d’exemple, si vous placez 20 000 € sur votre PER avec un rendement moyen de 4% par an, vous disposerez après 20 ans de 43 822 €. Le cumul des intérêts générés s’élèvera ainsi à 23 822 €, sur lesquels vous devrez vous acquitter du prélèvement forfaitaire unique de 30%, soit 7 146 €. Il vous restera donc 16 676 € de gains. Si vous aviez versé ces mêmes 20 000 € à l’administration fiscale, ils ne vous auraient rien rapporté. Ces avantages fiscaux convaincront à coût sûr les personnes qui craignent pour leur pension de retraite.

La déduction fiscale des impôts à l’entrée du PER

Il n’y a pas de limite aux versements que vous pouvez effectuer sur un PER. En revanche, ils ne seront déductibles de votre revenu imposable que dans la limite des plafonds déterminés par l’administration fiscale. Le plafond dont vous pourrez bénéficier dépendra de vos revenus, ainsi que de votre statut professionnel.

Si vous êtes salarié, fonctionnaire ou assimilé, vous pourrez déduire vos versements dans la limite du plus élevé de ces deux plafonds :

- 10% des revenus professionnels de N-1, nets de cotisations sociales et de frais professionnels dans la limite de 10% de 8 fois le PASS, soit 32 908,80 € pour les versements réalisés en 2022.

- 10 % du PASS N-1, soit 4 113,60 € en 2022 (ce montant passe à 4 349,2 € en 2023).

Si vous êtes travailleur non salarié, vos versements seront déductibles dans la limite du plus élevé des deux plafonds suivants :

- 10 % des bénéfices imposables de 2022, dans la limite de 329 088 € + 15% des bénéfices imposables compris entre 1 et 8 PASS, donc entre 1 et 329 088 €.

- 4 114 € + 15% de votre bénéfice imposable compris entre 1 et 8 PASS.

Par ailleurs, les plafonds non utilisés des trois années précédentes sont reportables. Si vous n’avez pas effectué de versement sur un produit d’épargne retraite durant les 3 dernières années, vous pourrez ainsi déduire davantage. La déduction sera alors imputée en priorité sur le plafond de l’année en cours, puis, dans l’ordre, des années N-3, N-2, et enfin N-1. Pour connaître le montant de vos plafonds non utilisés, reportez vous à la page 3 de votre feuille d’impôt. Si cette information n’apparaît pas, n’hésitez pas à prendre contact avec l’administration fiscale.

Le plafond annuel de la Sécurité sociale (PASS), utilisé pour calculer le plafond de déductibilité de certains produits d’épargne et d’assurance, a été fixé à 43 492 € pour l’année 2022.

Les impôts du PER pour une sortie en rente

Au moment de liquider votre PER, vous pourrez opter pour la rente viagère. L’imposition de votre rente dépendra alors de votre choix initial concernant la déduction de vos versements.

Si vous avez déduit vos versements, votre rente sera soumise au régime des rentes viagères à titre gratuit. Elle sera donc taxée au barème progressif de l’impôt sur le revenu après un abattement de 10%.

Si vous n’avez pas opté pour la déduction fiscale à l’entrée, c’est le régime des rentes viagères à titre onéreux qui s’appliquera. Dans ce cas, seule une partie de votre rente sera soumise à l’impôt sur le revenu. La fraction taxée dépendra de votre âge au moment du 1er versement de la rente :

- 70 % si vous avez moins de 50 ans ;

- 50 % entre 50 et 59 ans ;

- 40 % entre 60 et 69 ans ;

- 30 % si vous avez plus de 69 ans.

Les impôts du PER pour une sortie en capital

Contrairement aux anciens contrats d’épargne retraite comme le contrat Madelin ou le PERP, le PER permet de sortir intégralement en capital. La fiscalité applicable à votre épargne dépendra là encore de votre choix de déduire ou non vos versements à l’entrée.

- Si vous avez déduit vos versements, le montant du retrait correspondant au cumul des sommes versées sera soumis au barème progressif de l’impôt sur le revenu.

- Si vous avez renoncé à la déduction à l’entrée, vous bénéficierez en revanche d’une exonération d’impôt sur le revenu sur la part du capital retiré correspondant au cumul de vos versements.

Dans les deux cas, les gains générés par votre contrat seront assujettis au prélèvement forfaitaire unique (PFU) au taux de 30%, dont 12,8% d’impôt sur le revenu et 17,2% de prélèvements sociaux.

Pour une sortie en capital, nous vous conseillons de vous faire accompagner par un professionnel afin de simuler l’impact de vos retraits sur votre impôt. Pour éviter de changer de TMI, la solution consistera bien souvent à opter pour une sortie en capital fractionnée, étalée sur plusieurs années.

Les impôts du PER en cas de déblocage anticipé

Le PER est un placement « tunnel », ce qui signifie que votre épargne reste en principe bloquée jusqu’à la retraite. Dans certains cas exceptionnels, la loi autorise cependant un déblocage anticipé :

- Décès du conjoint ou du partenaire de PACS.

- Invalidité du titulaire du PER ou de son conjoint ou partenaire pacsé.

- Surendettement du titulaire.

- Expiration des droits à l’assurance chômage.

- Cessation d’activité non salariée à la suite d’un jugement de liquidation judiciaire.

- Acquisition de la résidence principale.

Si le déblocage des fonds est motivé par l’une des 5 premières situations, c’est-à-dire un accident de la vie, la part du retrait correspondant aux versements effectués est intégralement exonérée d’impôt sur le revenu. Les gains restent en revanche assujettis aux prélèvements sociaux, à un taux de 17,2%.

Lorsque le déblocage anticipé a pour but de financer l’acquisition d’une résidence principale, la fiscalité applicable est la même que pour une sortie en capital :

- Si vous avez déduit le montant de vos versements de votre assiette fiscale, la part du retrait correspondant au cumul des versements sera soumise au barème progressif de l’impôt sur le revenu. Quant aux gains ils seront assujettis au prélèvement forfaitaire unique (PFU) de 30%.

- Si vous avez renoncé à la déduction à l’entrée, seuls les intérêts et plus-values générés par votre PER seront soumis au PFU de 30%.

Quelle est la fiscalité du PER en cas de décès ?

Sous certaines conditions, le PER vous permet de transmettre votre capital hors succession aux bénéficiaires de votre choix. Le régime du PER en cas de succession est donc proche de celui de l’assurance vie, mais c’est l’âge lors du décès (et non au moment du versement des primes) qui détermine la fiscalité applicable.

La fiscalité du PER en cas de décès avant 70 ans

En cas de décès avant l’âge de 70 ans, la transmission du PER se fait hors succession, sur le modèle de l’assurance vie. Les sommes transmises sont alors exonérées de droits de succession à hauteur de 152 000 € par bénéficiaire, tous contrats confondus.

Un prélèvement spécifique de 20% s’applique ensuite aux sommes comprises entre 152 000 et 700 000 €. Au-delà de 700 000 €, le taux du prélèvement passe à 31,25 %. Le conjoint marié ou pacsé est exonéré de ce prélèvement, quel que soit le montant transmis.

La fiscalité du PER en cas de décès après 70 ans

Lorsque le décès du titulaire intervient après 70 ans, un abattement global de 30 500 € est appliqué au capital. Cet abattement est partagé entre tous les bénéficiaires, et tous contrats d’assurance vie confondus.

Au-delà de ces 30 500 €, toutes les sommes versées réintègrent l’assiette des droits de succession. Elles sont soumises au paiement de droits de succession. Les droits à acquitter pour les bénéficiaires dépendent alors de leur degré de parenté avec le titulaire du PER. Le conjoint survivant (ou partenaire de PACS) est intégralement exonéré du paiement de droits de succession.

Comment déclarer les versements sur son PER aux impôts ?

Déduction des versements à l’entrée

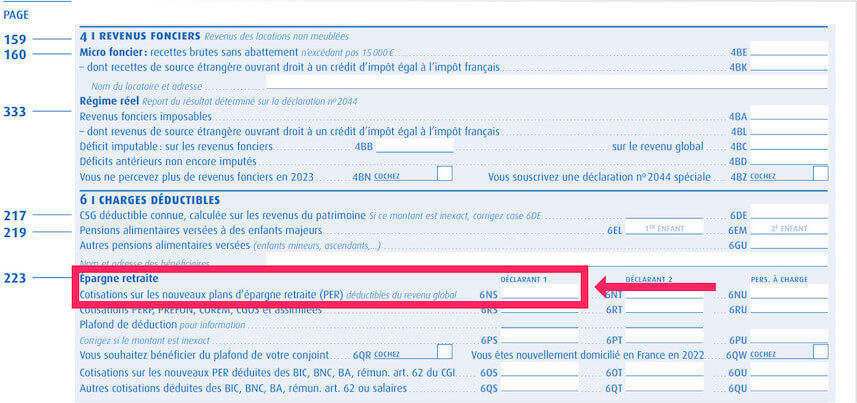

Déclaration papier

Vous devez déclarer les versements effectués sur votre PER à l’administration fiscale. Ils sont à déclarer dans la case 6NS du formulaire 2042 en version papier :

Déclaration en ligne

Si vous optez pour la déclaration en ligne, les démarches sont différentes. Lors de l’étape 3 de votre déclaration, vous aurez à cocher la case « charges déductibles ». Vous devrez alors remplir le montant de vos versements de l’année n-1 dans les cases 6NS et 6TS pour obtenir la déduction fiscale.

Notez toutefois que ces cases seront dans la majorité des cas déjà préinscrites. L’organisme détenteur de votre PER aura en principe adressé via l’IFU (Imprimé Fiscal Unique), toutes les informations concernant vos versements à l’administration fiscale.

Déclaration en cas de sortie en rente viagère

Deux options sont possibles :

Vous avez déjà déduit vos versements de votre impôt sur le revenu. Il faudra cocher les cases 1AS et 1DS, car il s’agit de revenus non salariés. Même si vous avez opté sur la déduction des versements à l’entrée, vous bénéficiez d’un abattement de 10% .

Vous n’avez pas choisi la déductibilité des versements à l’entrée. Dans ce cas, vous bénéficiez d’un abattement plus important. Seule une fraction de votre rente sera soumise à l’impôt sur le revenu. L’abattement dépend de l’âge au moment du 1er versement de la rente :

- 30 % si le titulaire a moins de 50 ans ;

- 50 % entre 50 et 59 ans ;

- 60 % entre 60 et 69 ans ;

- 70 % si le titulaire a plus de 69 ans.