Les contrats d’épargne sont souvent considérés comme à destination des particuliers. Pourtant, le contrat de capitalisation fait exception : une personne morale peut donc bénéficier des différents avantages du contrat de capitalisation, afin d’optimiser sa trésorerie. Quelles sont donc les spécificités d’un contrat de capitalisation pour une personne morale ?

Qu’est-ce qu’un contrat de capitalisation pour une personne morale ?

À l’instar de l’assurance-vie, le contrat de capitalisation est un contrat multi-support permettant d’investir dans un fonds euros et en unité de compte. Il peut ainsi être une solution pertinente pour les entreprises ayant des excédents de trésorerie et souhaitant la faire fructifier.

En effet, le contrat de capitalisation permet d’investir dans des obligations, des actions, des SCPI, des OPCVM… De quoi constituer un portefeuille de gestion bien diversifié pour venir booster votre trésorerie. À noter que le placement en fonds euros peut être soumis à condition pour les personnes morales. En plus de valoriser votre trésorerie, cette dernière est accessible à tout moment. Autrement dit, vous pouvez procéder à des rachats total ou partiel quand vous le souhaitez !

En pratique, le contrat de capitalisation est ouvert aux personnes morales, comme :

- Les associations, les fondations et autres organismes privés à but non lucratif ;

- Les holdings patrimoniales soumises à l’IS ou à l’IR ;

- Les entreprises commerciales, selon les assureurs.

Le contrat de capitalisation est intéressant notamment pour les associations, les fondations ou encore les holdings. En revanche, l’accès aux entreprises commerciales reste possible, mais cela dépend des assureurs. Généralement, les conditions sont limitées, pas d’accès au fonds euros et moins d’unités de compte accessibles.

Quels sont les avantages du contrat de capitalisation pour les entreprises ?

- La valorisation de la trésorerie : le contrat de capitalisation permet de placer les excédents de trésorerie de l’entreprise sur des supports variés (fonds euros, unités de compte, obligations, actions, SCPI, OPCVM…) afin d’en améliorer le rendement à moyen ou long terme.

- Une large diversification des supports : l’entreprise peut répartir ses placements sur plusieurs types d’actifs, ce qui favorise une meilleure gestion du risque et une optimisation du couple rendement/sécurité.

- La souplesse du contrat : le capital reste disponible à tout moment : il est possible d’effectuer des rachats partiels ou totaux selon les besoins de liquidités.

- Une absence d’imposition tant que les plus-values ne sont pas réalisées : les plus-values latentes ne sont pas fiscalisées tant qu’aucun rachat n’est effectué, ce qui permet une capitalisation des gains dans la durée.

- Une fiscalité lissée pour les sociétés à l’impôt sur les sociétés (IS) : les entreprises soumises à l’impôt sur les sociétés bénéficient d’une imposition étalée dans le temps grâce à un système de taxation forfaitaire annuelle, évitant ainsi un choc fiscal au moment du rachat.

- Une souplesse fiscale pour les sociétés à l’impôt sur le revenu (IR) : les entreprises relevant de l’impôt sur le revenu ne sont imposées qu’au moment du rachat. Les associés peuvent alors choisir entre le prélèvement forfaitaire unique (PFU) et le barème progressif selon leur situation.

- Une sécurisation partielle du capital : le contrat offre la possibilité d’investir dans un fonds en euros, garantissant le capital investi sur cette part et assurant un rendement sans risque de perte.

Quelle est la fiscalité du contrat de capitalisation pour les personnes morales ?

Pour une société soumise à l’IR

Les entreprises imposées à l’IR sont généralement les entreprises individuelles et les sociétés de personnes comme les EURL, les SCI, les SARL et les entreprises individuelles. Les personnes morales soumises à l’IR sont dites fiscalement transparentes.

Ainsi, la fiscalité se déclenche au moment des rachats et s’applique uniquement sur les gains et plus-values. Concrètement, les intérêts et gains sont soumis à l’impôt sur le revenu des associés au prorata des droits sociaux qu’ils détiennent dans la société.

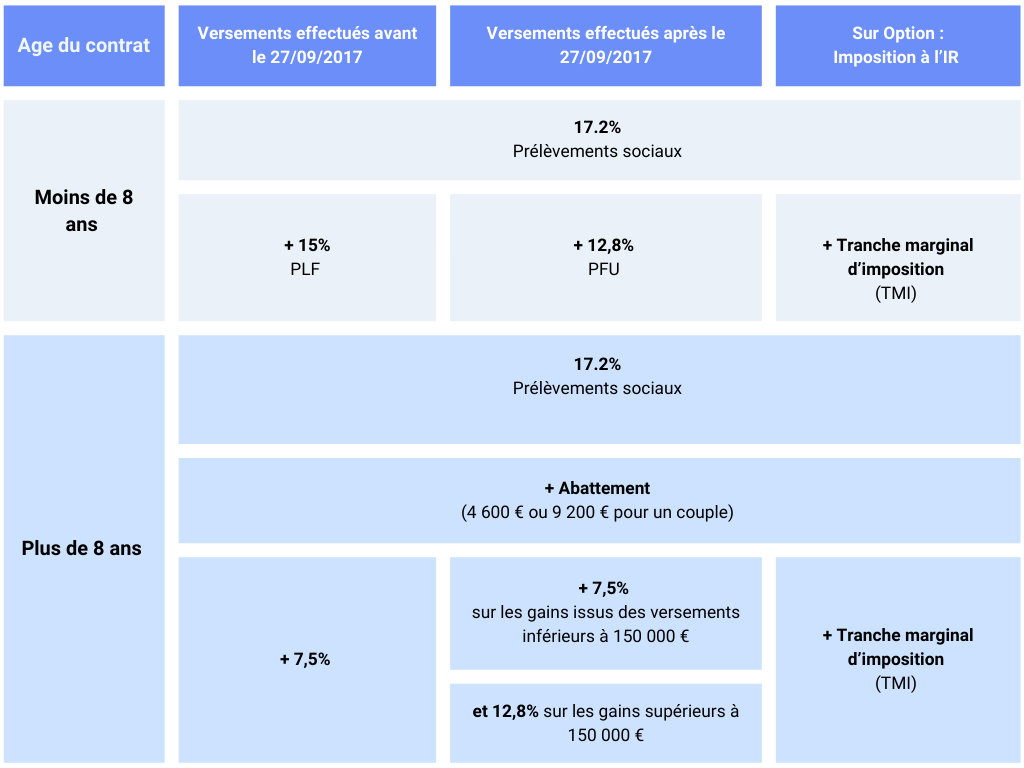

Par conséquent, la fiscalité du contrat de capitalisation pour les personnes morales soumises à l’IR est identique à celle appliquée à une personne physique. En ce sens, seuls les gains sont imposés au moment du rachat en fonction de la date de versement des primes, de l’âge du contrat et du montant des versements.

En résumé, la fiscalité d’un contrat de capitalisation pour une personne morale soumis offre les mêmes avantages que l’assurance vie, à savoir :

- La fiscalité se déclenche uniquement en cas de rachat partiel ou total du contrat de capitalisation. Cependant, attention, les prélèvements sociaux au taux de 17,2% sont prélevés chaque année.

- Seuls les intérêts et les plus-values générés sont imposables. Autrement dit, la trésorerie placée n’est pas taxée.

- L’associé a le choix entre le prélèvement forfaitaire unique (PFU) ou le barème progressif de l’IR selon sa tranche marginale d’imposition (TMI).

Pour une société soumise à l’IS

En revanche, la fiscalité d’un contrat de capitalisation est différente pour une personne morale soumise à l’IS.

En effet, une imposition s’applique chaque année, même si aucun rachat n’est effectué. Concrètement, on parle d’avance fiscal sous forme forfaitaire calculée comme suit :

Montant des versements x (105 % x Taux Moyen d’Emprunt d’État (TME) )

Le TME est déterminé lors de la souscription du contrat de capitalisation. Il est déterminé mensuellement par la Caisse des Dépôts et consignation et consultable sur le site de la banque de France.

Ce montant est alors intégré aux résultats de la personne morale. L’objectif étant de lisser l’imposition sur la durée de vie du contrat. C’est ce que l’on appelle le régime fiscal dit des « primes de remboursement ». Les gains générés par le contrat sont taxés même en l’absence de rachat.

Par conséquent, une régularisation est réalisée au moment du rachat. Afin de connaître le montant de l’impôt réellement dû, le calcul suivant est appliqué :

Base taxable = valeur de rachat – intérêts actuariels forfaitaires déjà portés au résultat annuel de l’entreprise

Le résultat obtenu est ensuite soumis au taux de l’IS.

Exemple comparatif IR/IS

| Société soumise à l’IR | Société soumise à l’IS |

|---|---|

| La société REMI est une SCI soumise à l’IR. Elle souscrit un contrat de capitalisation avec un versement de 100 000 €. Le contrat est détenu jusqu’au rachat unique. Au moment du rachat, les plus-values générées sont de 20 000 € . Fiscalité appliquée : comme pour une personne physique, seuls les gains (20 000 €) sont imposés au moment du rachat. Le taux dépend de l’ancienneté du contrat et des versements. Le 1er versement date du 01/10/2017, et le rachat du 03/10/2025, soit 8 ans après l’ouverture du contrat. L’imposition est au PFU, soit 30 % : 20 000 x 30 % = 6 000 € d’impôt et prélèvements. Résultat net après impôt : 20 000 – 6 000 = 14 000 € de gain net. | La société MIRE est soumise à l’IS. Elle place 100 000 € dans un contrat de capitalisation. Le rendement effectif pendant la période reste modeste, générant par exemple 5 000 € de gain réel après quelques années. Fiscalité appliquée : à chaque exercice, même sans rachat, la société doit « imposer » un gain fictif basé sur 105 % du Taux moyen des emprunts d’État (TME) à la date de souscription. Exemple : si le TME était de 2,60 % au moment de souscription : base forfaitaire = 100 000 x (105 % x 2,60 %) = 100 000 x 2,73 % = 2 730 € imposables chaque année. Si l’IS est au taux de 25 % : impôt annuel = 2 730 x 25 % = 683 €. Même si le gain réel est faible, l’imposition est avant tout forfaitaire. Lors du rachat, s’il apparaît que le gain réel (5 000 €) est supérieur au cumul des bases forfaitaires déjà imposées, un complément d’impôt peut être dû. Si le gain réel est inférieur, un crédit peut être possible. |

Quels sont les risques ?

Il existe quelques limites à la souscription d’un contrat de capitalisation pour une personne morale :

- Un rendement modéré du fonds en euros : la partie sécurisée offre un rendement faible, surtout en période d’inflation.

- Une fiscalité annuelle pour les sociétés à l’IS : une imposition forfaitaire est appliquée chaque année, même sans rachat, ce qui réduit la trésorerie disponible.

- La complexité comptable et fiscale : le suivi des valorisations et des produits imposables peut nécessiter un accompagnement spécialisé.

- Les frais de gestion : comme pour tout contrat d’épargne, des frais annuels (gestion, arbitrage, rachat) viennent réduire le rendement net.

- Un risque de perte sur les unités de compte : les supports en actions ou obligations comportent un risque de volatilité et de perte en capital.

Comment choisir le bon contrat de capitalisation ?

Pour bien choisir le contrat en tant que personne morale, il faut être attentif aux points suivants :

- L’objectif du placement :

- Un placement à court ou moyen terme : privilégier un contrat à frais réduits et avec un fonds euros performant

- Un placement à long terme ou une diversification patrimoniale : large choix d’unités de compte et une gestion souple

- Comparer la solidité de l’assureur (réputation, service client, solidité financière)

- Vérifier les supports : rendement du fonds euros, diversité des unités de compte… Plus les supports sont variés, plus la stratégie d’investissement peut être adaptée à la tolérance au risque de l’entreprise.

- Vérifier les frais (gestion, versement, arbitrage)

- Considérer la fiscalité applicable :

- Pour les sociétés à l’IS : vérifier la méthode de calcul de l’imposition forfaitaire annuelle.

- Pour les sociétés à l’IR : s’assurer que la répartition des gains entre associés est bien encadrée.

- Comparer les options : rachats partiels automatiques, suivi en ligne…

N’hésitez pas à demander conseil à des professionnels qui sauront vous guider pour placer votre trésorerie d’entreprise !

Vous avez une question ?

Un expert vous répondra

Votre adresse e-mail ne sera pas publiée.