Le revenu fiscal de référence (RFR) permet de déterminer vos droits à certaines aides de l’État ou à des exonérations d’impôts. Attention à ne pas le confondre avec le revenu imposable qui permet, lui, de déterminer le montant de vos impôts ! Alors comment déterminer votre revenu fiscal de référence 2025 ? Quelles données entrent en compte dans son calcul ? Notre simulateur vous donne les réponses !

Notre simulateur de revenu fiscal de référence

Estimation basée sur l’ensemble des revenus du foyer, y compris revenus exonérés et prestations imposables.

Qu’est-ce que le revenu fiscal de référence ?

Le revenu fiscal de référence (RFR) prend en compte l’ensemble des revenus du foyer fiscal, c’est-à-dire l’ensemble des personnes remplissant une seule déclaration de revenus ; qu’il soit imposable ou non.

Le RFR est calculé par l’administration fiscale à partir de la déclaration d’impôts sur le revenu. En revanche, il ne faut pas le confondre avec le revenu imposable qui lui permet de déterminer le montant de vos impôts et dont découle le revenu fiscal de référence.

Concrètement, on vous demande votre revenu fiscal de référence dans les cas suivants :

- Pour déterminer les aides sociales auxquels vous pouvez éventuellement avoir droit comme les allocations logement une bourse des collèges, l’attribution d’un logement social…

- Pour vous permettre d’accéder à des aides de l’ANAH (Agence Nationale de l’Habitat) dans le cadre de travaux de rénovation de votre logement (“Ma Prime Rénov’” pour les rénovations énergétiques et “Ma Prime Logement Décent” pour les foyers modestes),

- Pour obtenir un logement Pinel,

- Pour accéder à un prêt à taux zéro,

- Pour calculer les impôts locaux et les exonérations éventuelles

- Pour déterminer si vous êtes redevable de la contribution exceptionnelle sur les hauts revenus (CEHR)

Autrement dit, le revenu fiscal de référence est le montant contrôlé dès lors que des conditions de ressources sont exigées par des dispositifs d’aides ou des organismes.

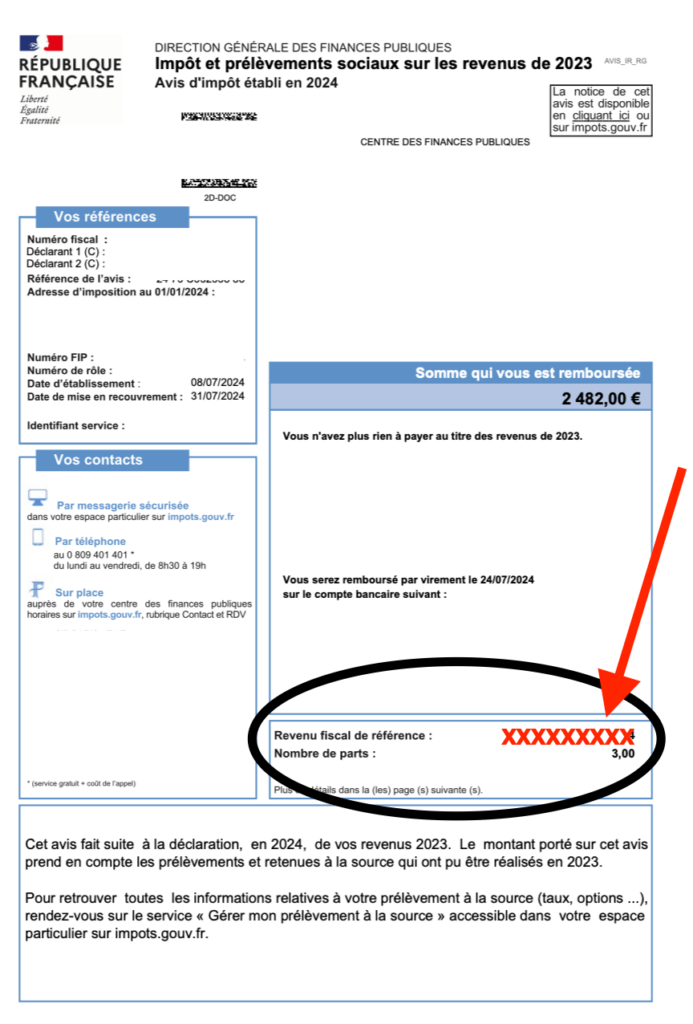

Où trouver son revenu fiscal de référence ?

Vous trouverez votre revenu fiscal de référence sur la première page de votre avis d’impôt sur le revenu comme vous pourrez le voir dans la feuille d'imposition ci-dessous.

Il est aussi possible de trouver son revenu fiscal de référence sur l’avis de situation déclarative sur le revenu (Asdir) après avoir fait votre déclaration en ligne.

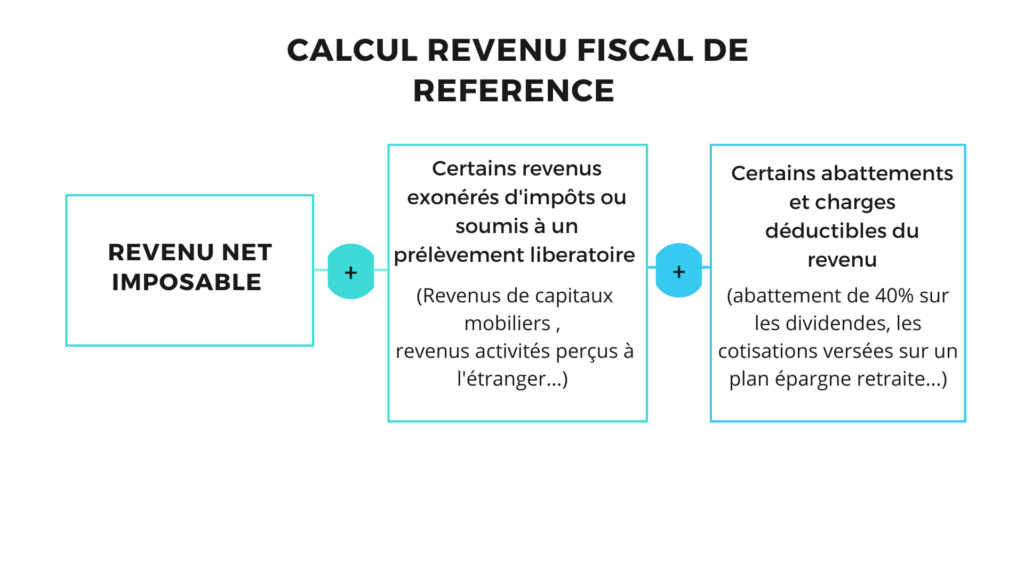

Comment est calculé son revenu fiscal de référence ? + un exemple

Afin de déterminer votre revenu fiscal de référence, l’administration fiscale commence par calculer le revenu brut global, le revenu net global et le revenu net imposable, à savoir :

- Revenu brut global : Il est égal à la somme des revenus (salaires, pensions de retraite, revenus fonciers, revenus non-salariés des auto-entrepreneurs…) et bénéfices de l’année (plus-value immobilière, PEA, actions, assurance-vie…). À ce montant, il convient de déduire l’abattement de 10% pour frais professionnels sur les salaires et les retraites, ou encore l’abattement spécifique à l’activité de l’auto-entrepreneur…

- Revenu net global : Ici il convient de déduire du revenu brut global, les charges énumérées au BOFIP comme les pensions alimentaires, les cotisations pour une épargne retraite ou une partie de la CSG afférente aux revenus du patrimoine et aux produits de placement par exemple.

- Revenu net imposable : Dans certains cas, vous devez déduire du revenu net global, certains abattements spéciaux comme ceux concernant les personnes âgées, les invalides, les enfants à charge, les personnes rattachées au foyer… Le montant de l’abattement dépend de l’importance du revenu net global.

Une fois que l’administration fiscale a obtenu le revenu net imposable, elle prend en compte certains éléments afin de les réintégrer comme :

- Les revenus de capitaux mobiliers soumis à un prélèvement libératoire comme les intérêts d’une assurance vie ;

- Les cotisations d’épargne retraite auparavant déduite du revenu global ;

- L’abattement de 40% sur les dividendes, sauf en cas d’application de la Flat Tax ;

- Certains revenus exonérés tels que les revenus perçus à l’étranger par exemple.

Prenons un exemple simplifié de calcul du revenu fiscal de référence :

Un célibataire perçoit 2 000 € par mois de salaire net imposable soit un revenu annuel de 24 000 € par an. Il convient de déduire les 10 % d’abattement pour les frais professionnels.

Son revenu net imposable est donc de 21 600 € : (24 000 € - (24 000 x 10%)) = 21 600 €

Dans ce cas son revenu fiscal de référence est de 21 600 €

Imaginons maintenant qu’il verse 150 euros par mois sur un PER (plan épargne retraite) soit 1800 € dans l’année. Ce versement lui permet de réduire son revenu net imposable. En effet, il sera imposé sur 19 800 € (21 600 € - 1 800 €) en lieu et place des 21 600 €.

En revanche, son revenu fiscal de référence sera toujours de 21 600 € puisqu’il convient de réintégrer les cotisations d’épargne retraite dans le calcul du RFR.

Quels sont les plafonds du RFR et les exonérations fiscales ?

Nous avons vu précédemment que le revenu fiscal de référence était pris en compte pour le calcul de certaines aides. Mais il sert également de base pour le calcul d’exonérations fiscales ou encore l’ouverture de compte réglementé.

Quel est le revenu fiscal de référence maximum pour ouvrir un LEP ?

Le livret d’épargne populaire (LEP), plus rémunérateur qu’un livret A, est rémunéré au taux de 3,5% au 1 février 2025 afin de compenser l’inflation. Toutefois, pour y avoir accès, vos revenus ne doivent pas dépasser les plafonds suivants en 2025 :

| Parts de quotient familial | Plafond France métropolitaine |

|---|---|

| 1 part | 22 419 € |

| 1,5 parts | 28 406 € |

| 2 parts | 34 393 € |

| 2,5 parts | 40 380 € |

| 3 parts | 46 367 € |

| 3,5 parts | 52 354 € |

| 4 parts | 58 341 € |

| Demi-part supplémentaire | + 5 987 € |

En 2025, le revenu fiscal de référence à prendre en compte est celui de l’année 2023 (figurant sur l’avis d’imposition de 2024).

Quel est le plafond du revenu fiscal de référence pour l’exonération à la CEHR ?

Afin d’être exonéré de la contribution exceptionnelle sur les hauts revenus, votre revenu fiscal de référence ne doit pas dépasser les plafonds suivants :

- 250 000 € si vous êtes célibataire, veuf, séparé ou divorcé

- 500 000 € si vous êtes marié ou pacsé, soumis à imposition commune.

Au-delà, vous serez soumis à un barème progressif, à savoir :

| Fraction de revenu fiscal de référence | Taux pour une personne seule | Taux pour un couple soumis à imposition commune |

|---|---|---|

| Jusqu'à 250 000 € | 0 % | 0 % |

| Entre 250 001 € et 500 000 € | 3 % | 0 % |

| Entre 500 001 € et 1 000 000 € | 4 % | 3 % |

| Plus de 1 000 000 € | 4 % | 4 % |

Le plafonnement de la taxe foncière en fonction du revenu fiscal de référence ?

La taxe foncière sur votre résidence principale peut être plafonnée si les conditions suivantes sont respectées :

- Vous n’êtes pas soumis à l’Impôt sur la Fortune immobilière (IFI) en N-1 ;

- Le Revenu Fiscal de Référence de N-1 de votre foyer fiscal ne dépasse pas certains plafonds.

Ainsi votre RFR de 2023, indiqué sur votre avis d’imposition 2024 ne doit pas excéder la somme de 29 288 € pour la première part de quotient familial (majorée de 6 843 € pour la première demi-part supplémentaire et de 5 387 € à compter de la deuxième demi-part).

À noter que ce plafonnement est appliqué hors taxe d’enlèvement des ordures ménagères.

Comment faire baisser son revenu fiscal de référence ?

Baisser son revenu fiscal de référence peut parfois vous aider à obtenir des aides, des avantages fiscaux, obtenir un logement social ou encore une location sous le dispositif Pinel par exemple.

Néanmoins, il n’est pas aisé de jouer sur le montant de votre revenu fiscal de référence afin qu’il ne dépasse pas les plafonds. En effet, le RFR ne concerne pas l’impôt à payer, mais l’ensemble des revenus imposables. Pour le baisser, vous devez donc déduire certains frais et charges supplémentaires, par exemple :

- Des frais réels professionnels,

- Des frais liés au télétravail,

- Des travaux déductibles des impôts

- Une pension alimentaire que vous versez,

- Une donation à un enfant majeur.

Vous pouvez aussi clôturer certains placements ou des produits d’épargne qui vous rapportent peu.

Mais la meilleure solution reste de faire appel à un conseiller en défiscalisation afin d’optimiser votre fiscalité. Celui-ci pourra vous proposer une solution sur mesure et donc de tirer réellement partie des spécificités de votre profil investisseur.

4 commentaires

Vos questions et nos réponses d'experts

Une question ? Posez-la ici

Un expert Cleerly vous répondra dans les meilleurs délais. Votre email reste confidentiel.

Bonjour. Je vais avoir 77 ans le 31 Août , donc 76 ans en 2024. Je suis veuve et j’ai un revenu fiscal de 22688€ . Je paye 1337€ de taxe foncière . Est ce que j’ai droit à une réduction de taxe foncière ?

Bonjour,

Les exonérations ou réductions de taxe foncière liées à l’âge sont réservées aux foyers modestes. Avec un revenu fiscal de 22 688 €, vous ne pouvez malheureusement pas, a priori, en bénéficier.

Mon impot foncier est de1334 euros.J ai un revenu fiscal de 20159 et j ai 1part et demie comme ancien combattant suis veuf depuis un an et en 2024 j ai paye avec mon epouse 466 Eapres reclamation de ma part il m etait demande 1045E .je trouve la difference de 466 a1334 tres elevee .ça sent l erreur de calcul de la taxe fonciere que pouvoir reclamer.

Bonjour,

Oui, la hausse semble importante et peut justifier une vérification.

Vous pouvez contester la taxe foncière en adressant une réclamation au centre des impôts fonciers dont vous dépendez, depuis votre espace personnel sur impots.gouv.fr.

Joignez votre avis de taxe foncière 2024 et celui de 2023 pour comparer les éléments pris en compte (revenus, abattements, part fiscale, etc.).