Il existe de multiples placements accessibles aux particuliers, plus ou moins risqués ! Mais quels sont les meilleurs produits pour un investissement sur le long terme ? Actions, obligations, private equity SCPI, immobilier en direct…comment combiner performance et risque pour faire fructifier votre épargne ? Suivez-nous, on fait le point pour vous !

Pourquoi choisir l’investissement à long terme ?

Investir sur le long terme permet d’optimiser la performance de son placement et ainsi faire fructifier son épargne. Il s’agit d’une stratégie permettant de faire face à l’inflation. En effet, ne pas investir ses liquidités revient à perdre du pouvoir d’achat au gré des cycles économiques.

En outre, investir sur le long terme est un bon moyen de préparer sa retraite, d’autant que l’espérance de vie ne cesse de s’allonger ! Ainsi, en diversifiant vos placements, vous pouvez vous assurer des revenus complémentaires, une fois l’âge de la retraite arrivé.

Toutefois, réaliser des investissements performants sur le long terme demande de prendre un minimum de risques. Les placements les plus rentables sont par nature les plus volatiles et ceux où votre épargne est bloquée.

En effet, les placements sans risque où votre épargne est disponible à tout moment sont moins rentables. Néanmoins, prévoir une épargne de précaution sur un fonds euros d’un contrat d’assurance-vie, par exemple, reste toujours intéressant en cas de besoin.

Vous devez donc avoir une stratégie de diversification et choisir une allocation d’actifs en fonction de vos objectifs.

Quels sont les caractéristiques d’un investissement à long terme ?

Nous l’avons vu, plus le risque est élevé, plus le rendement l’est aussi ! Ainsi un investissement sur le long terme permet de lisser ses risques sur les années. En effet, placer votre épargne pendant des décennies vous permet de faire face aux fluctuations éventuelles. Ainsi, vous pouvez obtenir un rendement plus élevé.

Investir sur le long terme nécessite donc de disposer d’une épargne dont vous n’avez pas besoin immédiatement. Ainsi vous pouvez réaliser des placements dans des produits financiers et laisser votre épargne fructifier.

Lors d’un investissement sur le long terme, c’est la durée qui prime sur les fluctuations à court terme. Autrement dit, c’est le rendement moyen sur les années qui importe. Vous devez donc accepter d’investir dans des produits cycliques. Ce sont ces placements risqués, qui pourront vous offrir un rendement plus élevé sur le long terme. Bien entendu avant d’investir vous devez connaître votre profil investisseur et votre aversion au risque !

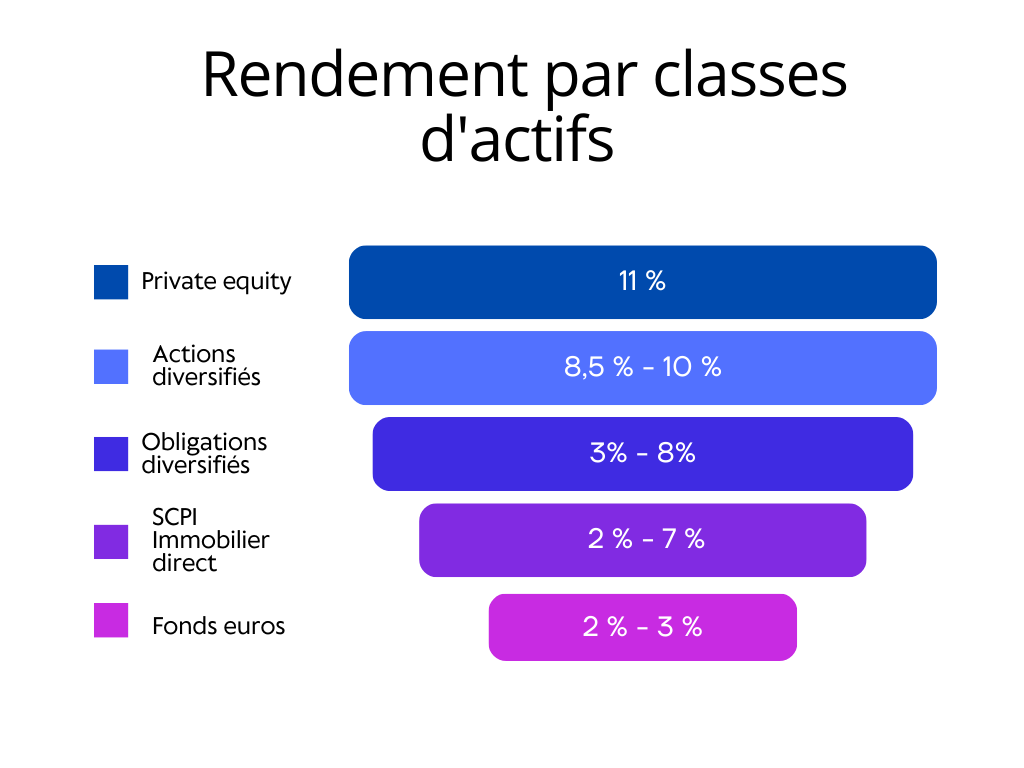

En effet, les investissements à long terme représentent un avantage en termes de rentabilité plus ou moins significative en fonction de la prise de risque, à savoir :

- Les placements avec capital garanti : Ici vous placez votre épargne sur un support sans risque de perte du capital. Il s’agit des fonds euros sur un contrat d’assurance-vie, les livrets réglementés ou encore le PER (plan épargne retraite). Toutefois, ces supports sont moins rentables ; par exemple le livret A est à 3% actuellement, quant aux fonds euros ils peinent à dépasser les 2%.

- Les placements avec risque de perte de capital : Il s’agit d’investir sur le long terme dans des produits rapportant une rémunération avantageuse, mais avec toujours un risque de perdre votre épargne.

Mais voyons maintenant quelles sont les solutions d’investissement à long terme !

Quelles sont les solutions d’investissements à long terme ?

Plusieurs solutions d’investissement à long terme s’offrent à vous selon vos objectifs et votre profil.

Les marchés financiers

Sans surprise, c’est la bourse qui permet d’obtenir un des meilleurs rendement sur le long terme, en moyenne 8,5% par an.

La bourse est par nature volatile, les cycles fluctuent à la baisse comme à la hausse. Mais, il est prouvé que les investissements en bourse sur le long terme offrent un bon rendement permettant de faire fructifier son épargne.

Ainsi, avec un portefeuille diversifié et de la patience, vous pouvez obtenir un rendement moyen avoisinant les 8,5%. Mais vous devez garder à l’esprit que certaines années vous pouvez gagner 10% et l’année suivante perdre 5 %. La bourse peut donc mettre vos nerfs à rude épreuve, mais un portefeuille boursier diversifié et efficace permet d’obtenir de bonnes performances sur le long terme.

Pour vous lancer une bourse, vous avez le choix entre plusieurs supports. Toutefois, vous devez aussi tenir compte de la fiscalité qui a un impact direct sur la rentabilité finale de votre placement.

Vous pouvez donc opter pour les enveloppes fiscales suivantes :

- Le PEA (plan épargne en action) : En le conservant pendant 5 ans minimum, vous serez exonéré d’impôt sur les plus-values générées par vos investissements.

- L’assurance-vie : Elle permet de placer votre épargne dans un fonds euros, mais aussi d’investir dans des produits financiers. Conserver une assurance-vie pendant 8 ans permet d’être partiellement exonérée d’impôt, mais elle est aussi très avantageuse à la succession.

- Le PER (plan épargne retraite) : Votre épargne est bloquée jusqu’à votre retraite, et il vous permet de déduire les sommes versées de votre revenu imposable.

- Le compte titre ordinaire : Il donne l’accès à un très large choix de produits et votre épargne n’est pas bloquée. En revanche, il n’offre aucun avantage fiscal.

Grâce à ses enveloppes fiscales, vous pouvez réaliser des placements diversifiés avec les produits suivants par exemple :

- Les ETF (Exchange Traded Fund) : Il s’agit d’un fonds qui peut être acheté en bourse comme une action. Par conséquent, il peut donc être acheté et vendu tout au long de la journée. Son objectif est de suivre la performance d’un indice. Par exemple, l’ETF CAC 40 suit la performance du CAC 40. Ce qui revient à investir dans les 40 entreprises de l’indice français. Malgré le risque, les ETF sont généralement plus performants à moindres frais sur le long terme que les OPCVM par exemple.

- Les produits structurés : Ce sont des produits financiers qui permettent de connaître son niveau de risque avant d’investir, mais aussi le rendement. En effet, le but des produits structurés est de rechercher un maximum de gains tout en minimisant les risques. Concrètement, il s’agit d’investir une somme pendant une durée précise, et si le sous-jacent, qui est l’indice de référence, augmente alors vous réalisez des gains. À l’inverse, si l’indice baisse, l’investissement est malgré tout garanti en tout ou partie. Toutefois, selon le niveau de sécurisation du capital, le rendement du produit sera plus ou moins élevé.

En résumé, investir en bourse sur le long terme permet potentiellement un rendement entre 8% et 10% par an, malgré des fluctuations importantes. Afin d’optimiser la fiscalité, il est intéressant d’opter pour le PEA et l’assurance-vie.

Le Private Equity

Le private equity est le fait d’investir dans une entreprise non cotée en échange d’une participation. Concrètement, soit vous achetez des titres déjà émis ou nouvellement émis lors d’une augmentation de capital par exemple. Le potentiel de gain est aussi important que le risque de perte en capital en cas de faillite de l’entreprise. Mais l’investissement est réalisé généralement via des fonds permettant ainsi de limiter ce risque. D’autant que vous investissez dans un portefeuille constitué de plusieurs entreprises.

Ainsi vous pouvez investir en private equity via une assurance-vie, un PEA ou encore un compte-titre. Les secteurs accessibles sont variés. On trouve notamment des fonds de private equity en immobilier, en santé, en nouvelle technologie… En contrepartie de votre investissement, vous recevez des actions ou encore des obligations.

Généralement, il est possible d’atteindre un rendement annuel de 11% en moyenne, sur une période d’engagement comprise entre 7 et 10 ans. Ces rendements ne sont pas garantis et peuvent varier selon les fonds d’investissement.

Les obligations

Longtemps délaissées, les obligations ont pourtant toutes leur place dans un portefeuille boursier. En effet, elle présente l’avantage d’être moins volatiles que les actions. En outre, le taux de rémunération d’une obligation est connu à l’avance, ce qui offre une visibilité sur la rentabilité votre investissement, bien que ce dernier soit plus faible que les actions sur le long terme.

Néanmoins, depuis 2022, le taux de rémunération des obligations remontent avec le retour de l’inflation. Les banques centrales ont augmenté leur taux directeur ce qui mécaniquement a entrainé une hausse des taux obligataires. Désormais, il est possible d’investir dans des obligations dont le rendement se situe entre 3% et 8% selon le type d’obligation.

Les SCPI (société civile de placement immobilier)

Investir dans des SCPI permet de s’affranchir des inconvénients de l’investissement immobilier en direct. En effet, nul besoin de gérer vous-même votre patrimoine, des professionnels le font pour vous. En outre, les SCPI permettent d’investir dans des biens de qualités souvent inaccessibles en direct. Elles détiennent des parcs immobiliers résidentiels, de commerce, de bureaux dans des secteurs variés en France, mais aussi en Europe.

Les SCPI vous permettent donc de percevoir un revenu régulier et ont leur place dans une stratégie de diversification et d’investissement sur le long terme.

En revanche, les frais d’entrée et de gestion des SCPI sont plus élevés ce qui mécaniquement fait baisser votre rendement. D’autant que les revenus des SCPI sont des revenus fonciers soumis aux barèmes progressifs de l’impôt sur le revenu. Pour réduire la facture fiscale, vous pouvez loger vos parts de SCPI dans une assurance-vie.

Par conséquent, pour amortir les frais liés aux SCPI, vous devez conserver vos parts sur plusieurs années. Généralement, les parts de SCPI doivent être conservés pendant au moins 8 ans. Le rendement moyen d’une SCPI avant fiscalité oscille entre 4 et 5%.

Attention, même si les risques sont mutualisés, le capital n’est pas garanti. Pensez toujours à diversifier vos investissements et placer votre épargne dans plusieurs SCPI (et pas forcément celles de votre banque).

L’investissement locatif en direct

L’immobilier, placement refuge et préféré des Français ! Investir dans la pierre rassure, car moins sujet aux fluctuations du marché, contrairement à la bourse.

La rentabilité nette d’un investissement immobilier oscille entre de 2 et 7 %. Ce rendement dépend de plusieurs critères, mais aussi de la fiscalité. Entre la location vide, la location meublée et les dispositifs de défiscalisation, investir dans l’immobilier locatif peut s’avérer parfois complexe et engendrer des frais qui font donc baisser la performance du placement.

Cependant, investir dans l’immobilier permet d’anticiper et de se constituer une épargne retraite. D’autant que cela vous permet d’utiliser l’effet de levier du crédit immobilier, souvent remboursé en partie par les loyers. Il sera donc remboursé à votre départ en retraite et vous percevrez ainsi un revenu complémentaire.

Et si vous avez besoin de liquidité, il vous sera toujours possible de le revendre et d’en tirer une plus-value, exonérée d’impôt et de prélèvement sociaux après 30 ans de détention.

En résumé, l’immobilier direct ou les SCPI font partie des actifs essentiels dans vos investissements sur le long terme. Certes moins rentables, mais aussi moins volatils que la bourse !

Investissements à long terme : nos conseils !

Réussir vos investissements à long terme demande d’établir une stratégie diversifiée et cohérente avec votre profil investisseur.

En effet, obtenir un bon rendement demande d’investir dans des actifs qui sont plus risqués. Par conséquent, si vous souhaitez atteindre un niveau de performance plus élevé, vous devez pouvoir tolérer les fluctuations des marchés financiers. Aussi, nous vous conseillons de répartir vos investissements en fonction de votre aversion au risque. Vous pouvez alors allouer une partie de votre épargne dans des actifs moins risqués avec une performance plus faible, sans oublier de prévoir une épargne de précaution.

Mais un investissement sur le long terme nécessite également de la patience et de garder la tête froide, notamment en ce qui concerne les produits financiers. Ces derniers suivent les cycles économiques et c’est donc normal qu’ils connaissent des tendances à la baisse comme à la hausse. Mais vendre après une baisse n’est généralement pas une bonne stratégie, vous risquez de passer à côté de la reprise potentielle qui suit généralement une chute.

D’autant que l’on constate que les marchés des actions continuent à dégager des résultats annuels positifs, notamment sur le long terme. La probabilité de perte est généralement inférieure sur des périodes plus longues ce qui nécessite donc d’avoir un horizon d’investissement sur le long terme.

Pour finir, on ne vous le dira jamais assez, vous devez diversifier vos placements ! En effet, malgré les difficultés rencontrées ses dernières années, entre conflit géopolitique et pandémie, on constate qu’un portefeuille diversifié entre actions, obligations et d’autres actifs ont réussi à dégager une performance proche de 8% par an !

Investissements à long terme : classement des solutions les plus rentables

Les performances passés ne préjugent pas des performances futures. Cependant, on peut se raccrocher aux passés dans une logique de diversification en diversifiant son capital sur plusieurs supports. En résumé, les solutions les plus rentables sur le long terme sont donc les actifs suivants :