Quels sont les meilleurs PER en 2026 ?

Le Plan Épargne Retraite est un placement particulièrement intéressant pour préparer votre retraite en défiscalisant une partie de vos revenus… à condition de retenir le meilleur contrat ! Les performances peuvent considérablement varier d’un PER à l’autre. Qu’est-ce que le PER ? Comment fonctionne ce placement ? Quels sont les avantages ? Comment bien le choisir ? Nous avons comparé tous les PER individuels pour ne retenir que les meilleurs. Des acteurs bancaires aux assureurs en passant par les courtiers en ligne, aucun contrat n’a été mis de côté ! Le classement prend en compte les frais (d’entrée, de gestion, d’arbitrage…), la performance des fonds en euros et le nombre d’unités de compte. Nous vous donnerons aussi des conseils pour bien choisir votre PER individuel. Que faut-il penser des PER proposés par les banques ? Quel est le bon moment pour souscrire un PER ? À la fin de cet article, vous aurez toutes les cartes en main pour choisir le meilleur PER.

Qu’est-ce que le Plan Épargne Retraite (PER) ?

Un placement long-terme pour bénéficier d’un complément de revenu à la retraite

Le PER est un investissement à long terme permettant à tout particulier de capitaliser pour sa retraite tout en défiscalisant une partie de ses revenus. Le capital placé est dès lors bloqué jusqu’à votre retraite mais peut être libéré sous certaines conditions (par exemple l’achat de votre résidence principale). Votre épargne sera investie dans des fonds en euros ou des unités de compte (c’est-à-dire sur les marchés financiers, dans de l’immobilier, dans des obligations..).

En terme fiscal, vous pourrez choisir :

- De déduire vos versements de vos revenus professionnels lors de votre vie active

- De déduire vos versements de vos revenus imposables lors de votre retraite

C’est avantageux si votre TMI est élevé pendant votre carrière. Vous serez redevable de cette fiscalité mais seulement à la sortie, c’est-à-dire à la retraite (ou a priori votre TMI sera inférieur).

Quel est le fonctionnement du Plan Epargne Retraite ?

Le PER est un produit d’épargne constitué :

- D’une part sécurisée allouée à des fonds euro au capital garanti. Cette part vous permettra d’avoir des rendements plus intéressant qu’un livret A sans aucun risque car votre placement est garanti.

- D’une part allouée en unités de compte (UC) investie dans des fonds d’investissement. Cette dernière part, plus ou moins risquée, s’adapte au profil de l’épargnant et permettra de générer la surperformance globale du PER.

Le PER peut se gérer en gestion pilotée ou en gestion libre :

- Par défaut, il sera géré en gestion pilotée, c’est-à-dire que la société de gestion définira l’allocation en fonds euros et en support en unités de compte du PER en fonction de votre profil de risque et de vos attentes en termes de rentabilité (profil prudent, équilibré ou dynamique). Il y aura une partie de votre épargne qui sera investie dans le private equity pour soutenir l’économie.

- En gestion libre, vous êtes totalement indépendant sur l’allocation de vos versements. Choisissez la gestion libre si vous avez une bonne connaissance des fonds en UC et une stratégie d’investissement bien définie. Autrement la gestion pilotée vous permet de profiter d’une équipe de professionnelle qui prendra ces décisions pour vous. La gamme des fonds des supports en UC est très variée et vous permet de vous placer sur plusieurs produits avec des couples rentabilité/rendement intéressants comme des ETFs, des SCPI, des fonds ISR…

Avec la gestion pilotée, vous pouvez choisir une gestion horizon qui aura pour objectif de sécuriser votre épargne à l’approche de la retraite. En général nous ne recommandons pas ces gestions proposées par les assureurs et les banquiers car nous ne les trouvons pas performante !

Vous pouvez choisir votre rythme de versement dans votre PER. En effet, ces derniers sont totalement libres et non obligatoires.

Qui peut souscrire un Plan Epargne Retraite ?

Il convient de préciser qu’il existe différents types de PER dont certains ne sont pas ouverts à tous :

- Le PER classique ou individuel (PERIn) : Tout le monde peut y souscrire en se rendant chez un assureur. Les établissements financiers sont aussi habilités à en délivrer. Il a pris la place du PERP et du contrat Madelin qui n’existent plus depuis 2020.

- Le PER collectif (PERcol) : Ce plan d’épargne est ouvert à tous les salariés. Les travailleurs qui le souhaitent peuvent économiser dessus pour obtenir un complément de retraite. Il remplace le PERCO qui a été supprimé en octobre 2020.

- Le PER Obligatoire (PERcat). Certaines entreprises peuvent faire bénéficier leurs salariés de ce type de placement. Les travailleurs concernés doivent obligatoirement y souscrire. Les fonds placés peuvent aussi être transférés vers d’autres types de PER.

Notre article se focalise sur les spécificités du PER individuel, le seul à être ouvert et accessible à tous les résidents français.

La souscription à un PER ne requiert en effet aucune limite d’âge ou de profession. Tout le monde peut y souscrire, on vous explique comment et pourquoi ouvrir un PER est intéressant !

La loi PACTE et son impact sur le PER

En vigueur depuis 2019, le plan d’action pour la croissance et la transformation des entreprises (PACTE) avait vocation à participer à la croissance des entreprises, tout en bénéficiant aux salariés créateurs de valeur. La loi PACTE comporte 137 mesures dont 60 sont déjà appliquées aujourd’hui.

Les objectifs fixés par les instances publiques ont été largement dépassés en 2022 :

- 6,2 millions de Français sont détenteurs d’un PER en 2022 (l’objectif était fixé à 3 millions) ;

- 70 milliards d’euros d’encours (soit 20 milliards de plus que ce qui avait été fixé comme objectif)

La déduction fiscale dont bénéficie les versements volontaires ainsi que la possibilité de transférer les anciens contrats vers les nouveaux, expliquent en grande partie ce succès.

Quels sont les avantages du PER ?

Le Plan Epargne Retraite possède de nombreux atouts :

- Epargner davantage pour obtenir une retraite complémentaire sous forme de rente ou de sortie totale en capital

- La possibilité de débloquer votre capital pour acheter votre résidence principale

- Une assurance décès dépourvue de droit de succession, vous pouvez nommer des bénéficiaires sur votre contrat qui recevront tout ou partie de votre rente en cas de décès. Le tout sera exonéré d’impôts.

- Réduire vos impôts sur le revenus. Si vous êtes fortement imposé sur le revenu lors de votre vie active, un PER vous permettra d’en défiscaliser une bonne partie. Vous profiterez du décalage d’imposition au moment de la retraite.

- Faire des versements libres à votre rythme sur de nombreux supports.

Il peut arriver que le titulaire d’un contrat décède avant sa retraite ou avant d’avoir toucher son capital. Dans ce type de situation malheureuse, il y a bien sur la possibilité de le récupérer et de profiter de la succession du PER.

Vous avez peut-être entendu parler du PER bancaire, il n’est pas très répandu et présente des différences majeures en terme de fiscalité, de frais et d’abattements.

Comment défiscaliser avec le PER ?

Les montants versés sur votre PER sont totalement déductibles de vos revenus imposables de l’année en cours. Ainsi, si vous êtes salarié et lourdement imposé sur vos revenus, le PER vous permettra de gagner l’argent que vous n’aurez pas à verser à l’Etat. A la place, il sera investi et produira des intérêts ! Idéal pour épargner et bénéficier d’exonérations en même temps !

Toutefois, la partie déductible des impôts de votre versement est plafonnée. Vous ne pourrez déduire de votre revenu imposable que le montant le plus élevé entre :

- Au minimum 4 052 € (10% du plafond annuel de la sécurité sociale (PASS))

- Au maximum 10% des revenus d’activité professionnelle nets de frais, avec une limite maximale de 32 419 €

Quand faut-il ouvrir un PER ?

Pour souscrire un PER, il faut avoir 18 ans. Nous vous conseillons d’en ouvrir un dès que votre taux d’imposition est égal ou supérieur à 30% pour commencer à épargner et à réduire vos impôts. Il faut bien avoir en tête que le placement est bloqué jusqu’à votre retraite et que les avantages fiscaux du PER ne doivent pas être les seuls à vous inciter à y souscrire.

Si vous approchez de la retraite, cela peut aussi être intéressant mais vous allez privilégier des placements plutôt sécurisés et vous pourrez déduire vos versements de vos revenus imposables.

Sachez qu’un PER permet de protéger le capital du titulaire en cas de décès de celui-ci, il existe quelques règles concernant la succession du PER en fonction de l’âge du titulaire notamment.

Ce qui est intéressant et peu connu pour un jeune ménage qui paie des impôts, c’est d’en ouvrir un au nom d’un enfant, ça permet de donner la déductibilité pour les parents et ça peut être débloqué quand l’enfant achète sa résidence principale.

Puis-je ouvrir un PER pour un enfant ?

Il n’est plus possible d’ouvrir un PER pour son enfant mineur et d’y verser de l’argent. C’était un vide juridique particulièrement intéressant pour les salariés pour réduire leur enveloppe fiscal. De cette façon, vous évitiez l’imposition et l’argent était bloqué jusqu’à ce que votre enfant achète sa résidence principale ou parte à la retraite. Depuis le 1er janvier 2024, cette possibilité n’existe plus et le vide juridique a été comblée en empêchant cette possibilitée.

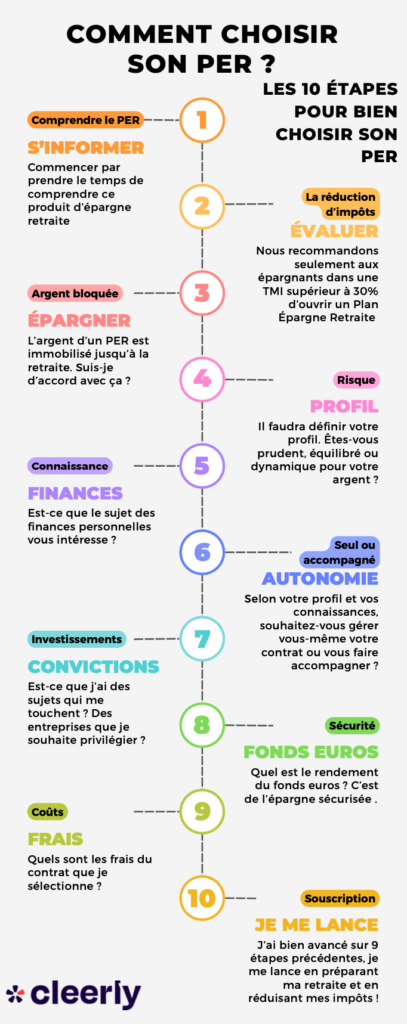

Comment choisir un PER ?

Les différents PER qui figurent dans notre comparatif ont tous des avantages et des inconvénients. Quoi qu’il en soit, il y a plusieurs points sur lesquels sur lesquels nous attirons votre attention et que nous avons pris en compte dans notre classement :

- Limiter les frais : Les frais de votre PER ne vont faire qu’imputer la performance et il est tout à fait possible de trouver un excellent conseiller avec des frais bas, c’est notre politique chez Cleerly ;

- Regardez le fonds euros : Il s’agit de l’enveloppe sécurisée de votre PER, autant avoir un peu de performance dessus ;

- Regardez les unités de compte : Les contrats sont extrêmement différents en nombre d’unités de compte, en qualité des supports et en diversifications possibles. Si vous souhaitez investir dans des SCPI ou des ETF par exemple, tous les contrats ne le permettront pas ;

- Choisissez une gestion pilotée de qualité : Si vous optez pour les gestion pilotée, assurez vous que les performances des différentes gestions soient de qualité. N’oubliez pas que les performances passées ne préjugent pas des performances futures. Assurez-vous d’avoir aussi des performances sur plusieurs années car si votre interlocuteur vous présente seulement l’année 2021 ou 2023, qui ont été des excellentes années en bourse, cela peut vous induire en erreur ;

- Sélectionnez en fonction de votre profil : Plus vous approchez de la retraite, plus vous avez intérêt à sécuriser votre capital. Afin d’y arriver, vous allez privilégier un fonds euros garanti plutôt que des unités de compte. Au contraire, si vous êtes jeune, adoptez une stratégie plus dynamique ;

- Trouvez un interlocuteur adapté à votre situation : Si vous avez une expertise et que vous avez envie de gérer vous-même votre contrat, de faire vos allocations, privilégiez un contrat 100% en ligne. Si au contraire, vous souhaitez être accompagné, faites appel à un conseiller en gestion de patrimoine comme Cleerly qui pourra vous accompagner dans la durée et ne vous proposera que des offres adaptées à votre situation.

Cleerly est un conseiller en gestion de patrimoine agréé par l’AMF et l’ORIAS. Nos conseillers sont des experts qui vous accompagneront dans la durée, sur votre retraite mais aussi sur tout votre patrimoine.

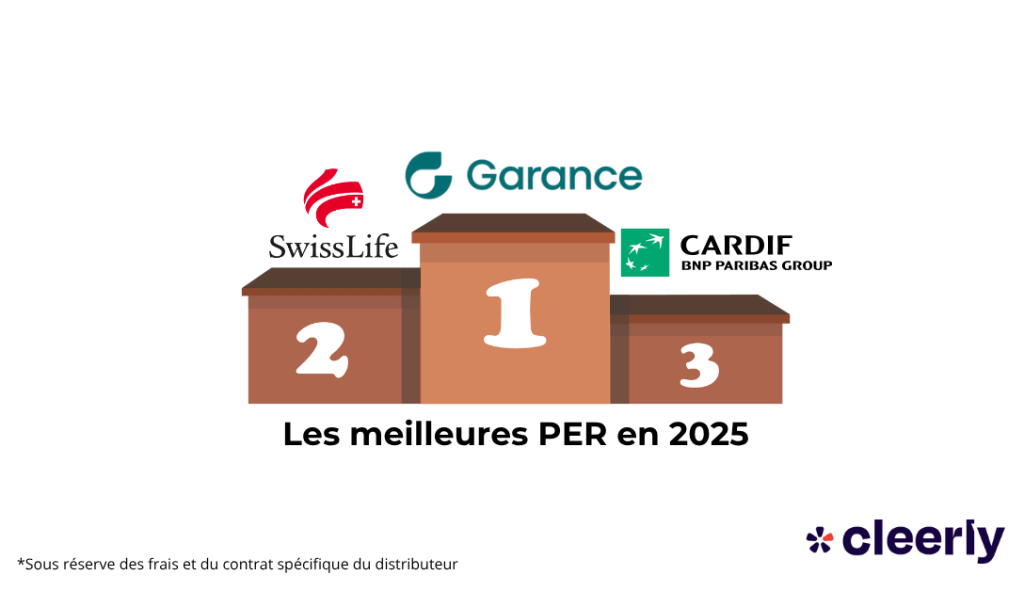

Le top 3 des PER en 2025

Voilà notre sélection des meilleurs PER du marché. Cette sélection ne tient pas compte de votre profil investisseur. Votre situation personnelle peut nécessiter de souscrire un autre PER. C’est la raison pour laquelle nous vous recommandons d’être accompagné par un conseiller en gestion de patrimoine qui pourra déterminer celui qui s’adapte le mieux à vous.

| Garance | Swiss Life | Cardif | |

|---|---|---|---|

| Ticket d’entrée | 100 € | 200 € | 1 000 € |

| Nombre d’unités de compte | 48 | 708 | Plus de 700 |

| Performance du fonds euros en 2024 | 4,40% | 3,45% | 4% |

| Avis sur les unités de compte | |||

| Avis sur les frais | |||

| Les atouts | Accès à des gestions pilotées passives performantes et peu coûteuses (avec des ETF). Nombre d’unités de compte limité mais qualitatives. Fonds euros performant. | Beaucoup d’unités de compte de qualité. Gestion pilotée excellente. Frais très bas. Assureur suisse de renom. | Grand nombre d’unités de compte avec SCPI et SCI Bonne gestion pilotée Frais limités Fonds euros avec bonne performance |

| Notre avis | |||

| Souscrire en ligne | Souscrire en ligne | Souscrire en ligne | Souscrire en ligne |

Quels sont les taux et rendements des meilleurs PER en 2024 ?

Les rendements des PER sont variables en fonction des fournisseurs et des supports d’investissement choisis. Les meilleurs PER se distinguent par des taux de rendement attractifs sur les fonds euros et les unités de compte.

Les taux des fonds euros pour les PER se situent généralement entre 1,5% et 4,5%, tandis que les unités de compte peuvent offrir des rendements potentiels plus élevés mais avec un risque accru.

Voilà les meilleurs taux sur les fonds euros des Plan Épargne Retraite en 2024 (pour se projeter en 2025 et 2026) :

- Garance : 4,40%

- Cardif (BNP Paribas) : jusqu’à 4%

- Generali : 3,80%

- La France Mutualiste : 3,70%

- Ampli Mutuelle : 3,50%

- Sogecap (Société Générale) : 3,41%

- Carac : 3,30 %

- Predica (Crédit Agricole) : 3,27 %

- Swiss Life : 3,45 %

- Spirica : 3,13 %

Les rendements des fonds euros ne sont jamais garantis et vont varier d’une année sur l’autre. La seule garantie qu’apporte les fonds euros est une garantie du capital.

Pour obtenir le meilleur rendement, il ne faudra pas miser sur le fonds euros. À l’approche de la retraite ou du moment envisagé pour sortir son argent, c’est un support idéal pour placer votre argent sans risque.

Quels placements permettent de concocter les meilleurs PER individuels ?

Pour choisir le meilleur PER individuel, il ne faut pas s’arrêter aux critères définis dans notre comparateur. Chaque situation est unique et il nous faudra toujours réaliser un bilan patrimonial pour déterminer le contrat le plus adapté pour vous. Il est primordial, pour commencer, de connaître les possibilités de placements qui s’offre à vous :

- Le fonds en euros : C’est la partie sécurisée de votre PER. Les performances varient de 2% à 4% en fonction des PER. Cette enveloppe n’est pas très intéressante en termes de performance mais elle est sécurisée. Notre conseil c’est d’orienter votre épargne dessus à l’approche de la retraite.

- Les unités de compte ou UC : Avec les unités de compte, vous allez pouvoir diversifier votre épargne et aller chercher du dynamisme. Vous avez la possibilité d’investir dans des fonds (ESG, ISR ou non), des trackers (ETF), de l’immobilier via des SCPI, des OPCI ou des SCI. Tous les PER ne se valent pas sur ce point et les offres sont extrêmement inégales. Si vous cherchez du rendement, le choix du PER sera le sésame de la performance de vos placements.

- Les unités de compte avec de la gestion sous mandat : Dans cette situation, vous allez déléguer votre épargne à une équipe de professionnelle. Un de nos gestionnaire préféré, qui est seulement disponible dans quelques contrats, propose un fonds à horizon dont la performance annualisée est toujours supérieure à 5%. Cependant, retenez bien que les performances passées ne présagent pas les performances futures.

Cleerly a sélectionné des PER qui permettent de concilier les meilleurs fonds en euros et les meilleures unités de compte. Il s’agit d’un mixte essentiel pour obtenir de la performance sur le long terme.

Quelle est la fiscalité du PER ?

Le Plan Épargne Retraite est intéressant fiscalement car les montants versés sur votre PER sont déductibles de vos revenus imposables. Plus vous êtes imposés, plus le Plan Épargne Retraite vous permettra d’économiser de l’argent et de l’investir plutôt que de le verser à l’État.

Le PER est un décalage de fiscalité. Vous serez in fine imposable sur vos versements. C’est intéressant car si vous êtes dans la TMI à 30% pendant votre vie active et que vous passez dans la TMI à 11% au moment de votre retraite, vous économisez 19%. De plus, vous aurez fait travailler votre argent.

Il y a cependant des plafonds dans les versements déductibles que vous pouvez effectuer et qui seront déductibles. C’est à vous de choisir laquelle de ces deux options est la plus intéressante pour vous :

- Au minimum 4 637 € en 2025 (soit 10% du plafond annuel de la sécurité sociale (PASS)) ;

- Au maximum 10% des revenus d’activité professionnelle nets de frais, avec une limite maximale de 37 094 € en 2025.

Exemple : si vos revenus imposables s’élèvent à 110 000€, vous pouvez déduire de ces derniers 11 000 € (10% de vos revenus) ou 4 637 € (10% du PASS) qui ne seront donc pas imposés ! Dans ce cas, choisissez de déduire 11 000 € qui vous permettront d’économiser 4 510 € en tranche d’imposition à 41%.

La déduction fiscale est optionnelle. Il est possible de défiscaliser ces versements au moment de la retraite lors de la sortie en capital ou en rente.

Quel est le montant maximum défiscalisable avec un PER ?

Avec ce niveau de revenu, votre taux d’imposition marginale sera de marginale %. Le montant maximal que vous pouvez verser pour bénéficier de l’avantage fiscal est de max|number_separator €.

En profitant des avantages fiscaux de PER, le montant de votre impôt sur le revenu sera donc de gain|number_separator € contre impots|number_separator € sinon.

Cette déduction fiscale des versements est tout à fait optionnelle. Si vous avez un faible taux d’imposition sur le revenu (0 ou 11%), vous pouvez choisir de ne pas défiscaliser vos versements afin d’avoir une fiscalité beaucoup plus faible lors de la sortie en capital ou en rente à la retraite.

| Taux du TMI | Conseil pour la fiscalité |

|---|---|

| Inférieur ou égal à 11% | Le PER n’est sans doute pas le placement adapté à votre profil. |

| Supérieur ou égal à 30% | Priorisez une fiscalité allégée au moment des versements, vos revenus lors de votre vie professionnelle sont élevés et devraient être mécaniquement inférieurs à la retraite. Avec l’ajustement du TMI une fois retraité, vous gagnerez de l’argent sur le décalage de fiscalité que vous offre le PER. |

N’hésitez pas à vous renseigner, la fiscalité du PER est primordiale dans votre choix ou non de souscrire à ce contrat.

Quel est l’avantage fiscal lors de la retraite avec un PER ?

Lors de votre entrée à la retraite, plusieurs choix s’offrent à vous pour améliorer le montant de votre retraite :

- Une sortie en capital en une ou plusieurs annuités

- Une rente

- Un mix entre sortie en capital et rente

Dans le cas classique d’une sortie en ayant défiscalisé les versements, voilà la fiscalité du PER qui s’applique :

| Type de sortie | Fiscalité sur les versements à la sortie | Fiscalité sur les plus-values à la sortie |

|---|---|---|

| Capital | Barème identique à celui de l’impôt sur le revenu | Flat tax (30%) |

| Rente | Rentes viagères à titre gratuit (barème de l’IR après abattement de 10%) + Prélèvements sociaux (17,2%) | Rentes viagères à titre gratuit (barème de l’IR après abattement de 10%) + Prélèvements sociaux (17,2%) |

Lorsque vous sortez en capital, 2 cas se présentent :

- Si vous aviez défiscalisé vos versements, le montant total de votre PER sera imposé selon votre tranche marginale d’imposition alors que la part liée à la plus-value sera imposée à la flat tax (30%)

- Si vous n’aviez pas défiscalisé vos versements, vous serez uniquement imposé sur la part liée aux plus-values soumises à la flat tax (30%)

Vous l’aurez compris, si vous décidez de sortir en capital à la retraite, sortez potentiellement sur plusieurs années afin de profiter d’un TMI mécaniquement plus bas à la retraite.

Lorsque vous sortez en rente, 2 cas se présentent :

Si vous aviez défiscalisé vos versements, vous serez imposé comme sur le régime des rentes viagères à titres gratuits (RVTG) auxquelles s’appliquera votre TMI après un abattement forfaitaire de 10%

Si vous n’aviez pas défiscalisé vos versements, vous serez imposé comme sur le régime des rentes viagères à titres onéreux (RVTO). Uniquement une partie de celle-ci sera soumise à votre TMI, elle est déterminé selon votre âge de départ à la retraite :

- 70% si vous avez moins de 50 ans

- 50% si vous avez entre 50 et 59 ans

- 40% si vous avez entre 60 et 69 ans

- 30% si vous avez plus de 69 ans.

Encore une fois, quoiqu’il arrive vous serez gagnant, même si vous avez défiscalisé vos versements, car vous profitez d’un abattement de 10% en cas de RVTG.

Si vous souhaitez projeter votre placement, nous mettons à votre disposition un simulateur de rente de PER ainsi qu’un simulateur pour une sortie en capital.

Comment récupérer le capital de mon PER avant la retraite ?

Dans un certain nombre de cas, vous pouvez effectuer une sortie partielle ou totale anticipée :

- L’achat de votre résidence principale

- Le décès d’un conjoint (marié ou pacsé)

- L’invalidité du titulaire ou d’un enfant ou du conjoint

- La fin des droits d’allocation au chômage

- Le surendettement

- La cessation d’activité suite à une liquidation professionnelle

Nouvellement introduit par la loi PACTE, vous êtes également en mesure de débloquer votre placement par anticipation (en tout ou partie) lors de l’achat de votre résidence principale. Le déblocage du PER est extrêmement avantageux pour les jeunes actifs souhaitant investir dans leur retraite et défiscaliser, tout en conservant la possibilité d’utiliser cet argent comme apport

Quels sont les frais sur un PER ?

Lors de votre souscription à un Plan Épargne Retraite, soyez extrêmement vigilant aux différents frais qui sont prélevés. Ils diminuent mécaniquement votre performance finale ! Nous avons analysé pour vous l’ensemble des frais sur notre sélection de PER et voici les points d’attention :

- Les frais d’entrée : prélevés lors de votre souscription – nous avons spécialement choisi des offres qui n’en contiennent pas.

- Les frais sur versement : prélevés à chaque dépôt de capital ils peuvent monter jusqu’à 5% avec une moyenne à 3% ! Encore une fois, nous avons sélectionné des PER avec ces frais à 0% ! Avec Cleerly, vous placez 100 €, vous aurez 100 € sur votre PER.

- Les frais de gestion : Impossible de passer à côté, c’est à cela que sert votre gestionnaire et il faut le rémunérer pour les performances atteintes. Nous avons privilégié des frais de gestion faibles aux alentours de 1%.

- Les frais d’arbitrage : Les arbitrages seront facturés dans certains contrats. C’est un point d’attention à avoir si vous souhaitez gérer vous-mêmes votre contrat.

- Les frais d’arrérage : prélevés à la sortie lors du versement de la rente – nous privilégions les plus faibles. Ils ne sont pas prélevés si vous souhaitez sortir en capital.

Est-il possible de transférer mon Plan Épargne Retraite ?

Oui, c’est un atout considérable de ce contrat. Si la performance, la gestion ou un autre point vous dérange dans ce contrat, vous pouvez tout à fait décider de le transférer vers un autre établissement. Il est donc tout à fait possible de transférer un PER vers une autre banque par exemple. Cependant, il faut savoir que ce transfert sera nécessairement fait vers un autre PER. Il y a quelques points à retenir sur le transfert de PER :

- Un transfert de PER peut engendrer des frais avant 5 ans en changeant d’assureur de 1% du montant total du contrat ;

- Le transfert d’un PER d’une banque vers une autre ne peut se faire que pendant la constitution du capital (donc avant la retraite et qu’il soit converti en rente)

- Les anciens contrats (plan d’épargne retraite d’entreprise ou PERCO, plan d’épargne retraite populaire, Article 83, Madelin, plan d’épargne retraite populaire ou PERP…) ne sont pas toujours transférables et fonctionnement par compartiments ;

- Le transfert peut prendre un peu de temps, d’où l’intérêt d’être accompagné par un conseiller en gestion de patrimoine.

Si vous pensez effectuer un transfert de PER, n’hésitez pas à nous contacter, c’est une de nos spécialités et nous verrons ensemble si ce transfert est opportun.

Comment choisir entre PER et assurance vie ?

C’est une excellente question. Le PER est attrayant mais ce n’est pas le support qui correspond à toutes les situations. Si vous êtes faiblement imposé par exemple, le PER ne sera pas forcément adapté à votre situation.

L’assurance vie et le PER ont des spécificités fiscales qu’il est important de prendre en compte avant de se décider entre l’un ou l’autre des produits. Nous avons développé les principaux éléments dans un article sur le choix entre un PER ou un contrat d’assurance vie qui devrait vous aider.

Si vous souscrivez à un PER, cela ne signifie pas que vous devez faire une croix sur l’assurance vie. Il est toujours intéressant d’en avoir une et de l’ouvrir dès que possible.

Comparaison exhaustive des PER (Plan Épargne Retraite) en 2025

Nous avons travaillé sur cette liste pour vous permettre de consulter et comparer l’intégralité des 120 PER qui existent sur le marché. Vous y trouverez les principales caractéristiques : nom du contrat, assureur, distributeur, performance du fonds euros en 2023, nombre d’UC, frais de gestion, d’arbitrage… Vous pourrez ainsi voir que le meilleur rendement pour un assureur va souvent varier selon les contrats. Certains assureurs proposent des contrats de très bonne facture et d’autres beaucoup moins attractifs.

| Nom du contrat et distributeur | Minimum de souscription | Performance du fonds euros (2024) | Nombre d’UC | Frais de versement | Frais de gestion | Frais de gestion UC | Frais d’arbitrage |

|---|---|---|---|---|---|---|---|

PER SwissLife Individuel Distributeur : Cleerly | 200 € | 3.45 % | 786 | 0% | 0.65 % | 0.96 % | 0% |

Cardif Elite Retraite Distributeur : Cleerly | 750 € | 3.00 % à 4.00% | 1423 | 0% | 0.65 % | 0.85 % | 0% |

Version Absolue Retraite Distributeur : Cleerly | 500 € | 2.63 % | 1005 | 0% | 1.00 % | 1.00 % | 0% |

Abeille retraite plurielle Distributeur : Cleerly | 100 € | 2.45 % | 150 | 0% | 1.00% | 1.00% | 0% |

Evolution PER Distributeur : Assurancevie.com | 500 € | 1,71 % | 139 | 5,00 % | 0.60 % | 0.60 % | 0% |

| Acmn Vie PER Assurance Retraite Distributeur : Crédit Industriel Et Commercial | 50 € | 2,50 % | 107 | 2,50 % | – | 0.65 % | 0,50% |

Allianz PER Horizon Distributeur : Ancre | 12 € | 1,93 % | 93 | 4,80 % | 0.90 % | 0.85 % | 1 gratuit puis 0,50% |

| Ampli Mutuelle Ampli-PER Liberté Distributeur : Ampli Mutuelle | 150 € | 3 % | 7 | 0,00 % | 0.50 % | 0.65 % | / |

| Apicil Asset Management Nalo PER Distributeur : Monceau Assurances | 1 000 € | 0,76 % | 82 | 0,00 % | 1.00 % | 1.35 % | 0% |

| Apicil Assurances Caravel Intencial Liberalys Retraite Distributeur : Caravel | – | 0.00 % | 745 | – | – | – | / |

| Apicil Life M PER Distributeur : MeilleurTaux Placement | – | 0.86 % | 826 | – | 1.00 % | – | / |

| Apicil Life Ramify PER Distributeur : Ramify | 1 000 € | 0.86 % | 107 | 4,50 % | 1.00 % | 2.70 % | 1 gratuit puis 15 € + 0,80% |

| Aréas Vie PER Individuel Areas Distributeur : Aréas Assurances | 150 € | 0.00 % | 26 | 4,50 % | – | 1.00 % | 1 gratuit |

| Assurance Epargne Pension PER Panthéa Distributeur : Nortia | 2 500 € | 3.67 % | 1200 | 4,50 % | – | 1.00 % | 0,50% |

| Assurance Epargne Pension Complice Retraite Distributeur : Matmut Vie | 500 € | 0.00 % | 46 | 3,00 % | – | 0.80 % | 0,50% |

FAR PER Distributeur : Agipi | 100 € | 2.00 % | 70 | 5,00 % | 0.60 % | 0.75 % | / |

Millevie PER Distributeur : Caisse D’Epargne | 500 € | 0.00 % | 111 | 3,00 % | – | 0.80 % | / |

| Capma & Capmi Monceau Retraite Distributeur : Monceau Assurances | 1 200 € | 0.00 % | 0 | – | – | 0.40 % | / |

| Carac PER Carac Distributeur : Carac | 1 000 € | 3.30 % | 27 | ||||

BNP Paribas Multiplacements PER Distributeur : BNP Paribas | 30 € | 3.00 % | 100 | 0,00 % | 0.70 % | 0.70 % | 1% |

PERin Cardif Essentiel Retraite Distributeur : Cardif Assurance Vie | 1 500 € | 1.90 % | 1159 | 4,75 % | 0.80 % | 0.85 % | 1% |

Cachemire PER Distributeur : La Banque Postale | 500 € | 2.50 % | 88 | 3,00 % | – | 0.85 % | 0,50% |

Préfon-Retraite Distributeur : Préfon Vie | 1 € | 0.00 % | 0 | 2,05 % | – | 2.00 % | 0% |

PER Yomoni Distributeur : Yomoni | 1 000 € | 0.00 % | 4 | 0,00 % | – | 0.30 % | 0% |

| Gan Eurocourtage PER DNCA Optimum Retraite Distributeur : DNCA Finance | – | 1.20 % | 63 | – | 0.70 % | – | / |

| Garance Distributeur : Cleerly | 100 € | 4,40 % | 48 | 0$ | 0,80% | 0,80% | 0 € |

| Garance Garance Sérénité Distributeur : Garance | – | 0.00 % | 0 | – | – | – | / |

PER Generali Patrimoine Distributeur : Generali Patrimoine | 1 000 € | 3.50 % | 1036 | 4,50 % | 0.90 % | 1.10 % | 0,50% |

PER Goodvest Distributeur : Goodvest | 300 € | 0.00 % | 14 | 0,00 % | – | – | 0% |

| Groupama Gan Vie Groupama Nouvelle Vie Distributeur : Groupama Gan Vie | 300 € | 2.00 % | 39 | 0,00 % | 0.70 % | 0.96 % | 0% |

| Groupama Gan Vie PER Papisy Distributeur : Papisy | 0 € | 0.00 % | 9 | 0,00 % | – | 1.00 % | / |

HSBC Stratégie Retraite Distributeur : HSBC France | 3 000 € | 2.00 % | 66 | 10,00€ | – | 0.96 % | 0,60% |

| La France Mutualiste LFM PER’Form Distributeur : La France Mutualiste | 300 € | 3.70 % | 16 | 25,00€ | – | 0.77 % | 4 arbitrages gratuits puis 1% |

| La Mondiale Europartner Ambition Retraite Individuelle Distributeur : AG2R La Mondiale | – | 2.10 % | 18 | 3,90 % | 0.70 % | 0.70 % | 4 gratuits puis 15 euros |

| Le Conservateur Conservateur Épargne Retraite Distributeur : Le Conservateur | 100 € | 1.10 % | 69 | 3,00 % | 0.96 % | 0.96 % | 1% |

PER Winalto Retraite Distributeur : MAAF Assurances | 300 € | 2.05 % | 30 | 2,00 % | 0.60 % | 0.60 % | 1 gratuit puis 0,50% (min 150 euros) |

PER Responsable et Solidaire Distributeur : MAIF | 150 € | 2.50 % | 13 | 0,00 % | 0.60 % | 0.60 % | 1 gratuit puis 15 euros |

PER MAIF Distributeur : MAIF | 150 € | 2.50 % | 13 | 0,00 % | – | 0.60 % | 1 gratuit |

| MIF MIF PER Retraite Distributeur : Association Pour Le Développement De L’Epargne Pour La Retraite | – | 0.00 % | 24 | – | – | – | / |

MMA PER Avenir Distributeur : MMA Vie | 1 000 € | 1.50 % | 27 | 4,00 % | – | 0.80 % | / |

| Mutavie Macif Plan Epargne Retraite Distributeur : Macif | 150 € | 2.70 % | 16 | 0,00 % | 0.60 % | 0.80 % | 1 gratuit puis 0,50% |

| Mutavie Multi Horizon Retraite Mutavie PER Distributeur : Macif | 150 € | 2.70 % | 16 | 0,00 % | 0.60 % | 0.80 % | 1 gratuit puis 0,50% |

| Mutuelle D’Assurances Du Corps De Santé Français RES Retraite Distributeur : Mutuelle D’Assurances Du Corps De Santé Français | 10 € | 3.10 % | 24 | 3,00 % | – | 0.50 % | 0% en profil libre |

Plan Epargne Retraite Distributeur : Caisse D’Epargne | 500 € | 0.00 % | 116 | 3,00 % | – | 0.60 % | / |

| Optimum Vie Retraite Epargne Plus Distributeur : Optimum Vie | 750 € | 0.00 % | 6 | 4,80 % | – | 0.54 % | 1% |

| Oradea Vie PrimoPER Distributeur : Primonial | 1 000 € | 3.38 % | 258 | 4,00 % | 0.80 % | 0.98 % | 0,50% |

| Oradea Vie PER Malta Distributeur : Boursorama Banque | 150 € | 3.10 % | 85 | 0,00 % | – | 0.50 % | 0% |

| Predica Perspective Distributeur : Crédit Agricole Assurances | 500 € | 3.27 % | 119 | 2,50 % | 0.70 % | 0.96 % | 0,50% |

| Prepar-Vie PERI BRED Distributeur : BRED Banque Populaire | 200 € | 3.00 % | 82 | 0,00 % | 0.90 % | 0.70 % | / |

| Selencia PER Zen Distributeur : Gaipare Zen | 1 500 € | 2.25 % | 367 | 4,50 % | 0.80 % | 0.80 % | 0,50% |

Acacia Distributeur : Société Générale | 150 € | 3.41 % | 50 | 1,00 % | 0.84 % | 0.84 % | 0,50% |

Linxea Spirit PER Distributeur : Linxea | 500 € | 3.13 % | 656 | 10,00€ | – | 0.50 % | Gratuit sur internet, payant sur papier |

Meilleurtaux Liberté PER Distributeur : MeilleurTaux Placement | 500 € | 3.13 % | 552 | 10,00€ | – | 0.50 % | Gratuit sur internet, 15 € sur papier |

mes-placements Liberte PER Distributeur : Mes-Placements | – | 0.00 % | 523 | – | – | – | / |

PERtinence Retraite Distributeur : Vie Plus | 1 000 € | 2.65 % | 1064 | 4,50 % | 1.00 % | 1.00 % | 0% |

Suravenir PER Distributeur : Suravenir | 1 000 € | 2.65 % | 349 | 0,00 % | – | 0.60 % | 0% |

PER Expert Distributeur : Swiss Life Assurance Et Patrimoine | 900 € | 2.95 % | 708 | 4,95 % | – | 1.00 % | 0,20% avec un minimum de 30 euros, |

Titres@PER Distributeur : Altaprofits | 100 € | 3.25 % | 309 | 0,00 % | 0.65 % | 0.84 % | 0% |

PER Placement-direct Distributeur : Placement-Direct | 900 € | 1.75 % | 884 | 0,00 % | 0.60 % | 0.60 % | 0% |

Perfutura Premium Distributeur : Predictis | 900 € | 1.35 % | 789 | 1,50 % | – | 1.20 % | 0% |

| UMR – Union Mututaliste Retraite Perivie Distributeur : UMR – Union Mututaliste Retraite | 2 000 € | 2.70 % | 8 | 2,50 % | 0.60 % | 0.60 % | 1 gratuit puis 0,50% |

| UMR – Union Mututaliste Retraite Placement-direct Retraite ISR Distributeur : Placement-Direct | 500 € | 0.00 % | 96 | 0,00 % | – | 0.50 % | 0% |

10 commentaires

Vos questions et nos réponses d'experts

Une question ? Posez-la ici

Un expert Cleerly vous répondra dans les meilleurs délais. Votre email reste confidentiel.

Bonjour ,

Concernant le versement maximum possible sur un PER pour obtenir la déductions fiscales peut on ajouter au versement de l’année ( les 10% du salaires ) le plafond disponible ? En ce qui me concerne il me reste 10000€ de disponibles.

Cordialement

Bonjour,

Non, vous ne devez pas ajouter le plafond de cette année, il sera utilisable l’année prochaine.

Le montant que vous pouvez défiscaliser cette année correspond à ce qu’il vous reste sur votre fiche d’impôt (vos anciens plafonds non utilisés) + le plafond de 2021. En effet, cette année, vous paierez vos impôts sur les revenus 2021.

Le plafond de cette année (2022) vous servira l’an prochain (2023) pour défiscaliser sur vos revenus 2022.

En espérant vous avoir aidé.

Tugdual

Bonjour

Je souhaite transférer un PER de la banque postale vers un PER qui comporte trop de frais sur un PER d’une banque en ligne sans frais sur les versements. Comment procéder ? Quels sont les frais de transfert ?

D’avance merci

Bonjour,

Vous aurez probablement des frais lors d’un transfert (de l’ordre de 1%).

Vous pouvez suivre les démarches ici : https://cleerly.fr/per/transfert

N’hésitez pas à nous contacter si vous souhaitez que l’on vous accompagne dans ces démarches

Benoît

Bonjour

A mon décès , mon épouse touchera le capital du PER si elle en est la bénéficiaire sans droit de succession ni impôt sur le revenu (juste la flat taxe sur les plus values) quelqu’en soit le montant et quelque soit mon age au moment du décès ( il n’y a plus la limite des 70 ans dans ce cas) ?

Bonjour,

Ce n’est pas tout à fait cela.

Je vous invite à lire notre article sur la succession du PER : https://cleerly.fr/per/succession

Bonjour,

Peut-on ouvrir un PER individuel à la retraite ?

Merci pour votre retour.

Bonjour,

Certains assureurs peuvent le permettre, mais l’intérêt est souvent limité.

Vous pouvez nous contacter pour nous expliquer votre situation et obtenir notre avis.

Bonjour, que conseillez vous pour un taux d’imposition à 11% si le PER n’est pas intéressant dans ce cas ?

Bonjour,

Cela dépend de vos objectifs, du temps que vous avez pour placer votre argent, de votre appétence au risque.

Il y a de nombreuses solutions (assurance vie, PEA, SCPI, compte à terme…) mais nous nous adaptons à chaque situation pour proposer un conseil unique et adapté.